3 důvody, proč nejsou americké akcie v bublině

V posledních měsících vidíme, že trhy spíš rostou. Alespoň ty americké, které sledujeme my. Index S&P 500 je blízko vrcholu a v srpnu dokonce překonal svá maxima, která jsme viděli na začátku roku.

Není to nějaká bublina? Vždyť ekonomiky nejsou úplně v pořádku a před námi je velká nejistota ohledně druhé vlny COVID-19.

Příčiny růstu cen akcií v létě 2020

Pro začátek je důležité si uvědomit, že nerostou všechny akcie. Díváme se na index S&P 500. Tedy 500 největších akcií v Americe. V indexu vážených tržní kapitalizací.

To znamená, že akcie, které jsou velké, mají v indexu větší váhu. Kdybychom se dívali na podobný index, ale rovnovážně vážený, tak bychom neviděli takový růst.

Za růstem stojí velké společnosti a z velké části také technologické společnosti.

Technologie vede hlavně díky koronaviru. Ten dotlačil řadu společností k digitalizaci. Řada lidí si uvědomila, že technologie budou stále více součástí našich životů. A to je vlastně to, co žene akcie vzhůru.

Pochopitelně ne všem se daří podobně jako technologickým akciím.

Dividendové akcie zůstávají v pozadí

Podívejme se třeba na dividendové akcie, které, dle nás, je rozumné z dlouhodobého hlediska mít ve svém portfoliu. Ty jsou stále ještě kolem 10 % pod hodnotami z počátku roku. Vyjádřeno v korunách.

Protože zkrátka technologických titulů je mezi těmi dividendovými méně. Takže tento „tradiční“ segment, který odolával ve finanční krizi 2007-2009, porážejí moderní dravci.

Je proto důležité si uvědomit, že roste jen něco. Rostou firmy, u kterých se dá říct, že ze situace na začátku 2020 spíše profitují, než na ní tratí.

To neznamená, že tento růst technologických firem bude trvat do nekonečna. Neznamená to ani, že s příchodem další vlny koronaviru, nehrozí žádný propad.

Důvody pro růst nejsou stálé

Vývoj cen akcií nám říká, co si myslí trh o aktuální situaci. Proč jsou akcie vysoko. Nebo proč jsou americké akcie jako celek nad svými maximy.

Neznamená to, že takové důvody budou trvat navždy. Neznamená to, že veškerý růst, který pozorujeme u těchto společností, je zdravý a udržitelný. A rozhodně to neznamená, že nemůže přijít za pár měsíců propad, který může být zase o desítky procent dolů.

V Evropě je situace jiná. Tady nemůže být o žádné bublině ani řeč. Evropské akcie jsou stále hluboko pod svými vrcholy. Těch důvodů je několik, ale zůstaňme u toho, o kterém jsme se bavili. Na evropském trhu je prostě menší podíl technologického sektoru.

Na trhu panuje pozitivní nálada

Tolik pohled do minulosti na to, co se na trhu stalo. Jaká je na trhu nálada. A nálada se zdá být pozitivní. Trh vyhlíží, že v budoucnosti s pravděpodobností dojde k tomu, že se ekonomiky vrátí zase na trajektorii růstu.

Například u amerického spotřebitele už jsme viděli určitou formu návratu k běžnému režimu oproti největšímu lockdownu (americký výraz pro uzamčení ekonomik).

Už od ledna 2020 říkáme, že pro ekonomiku není problém COVID-19, ale opatření a panika, která se kvůli němu spustila. Nyní se koronavirus šíří dál. To, jak se bude dál vyvíjet trh, bude hodně záležet na tom, co se bude dít.

Můžeme říct, že trh nyní očekává, že se situace relativně rychle navrátí a zklidní. Pokud by mělo dojít k dalším lockdownům je pravděpodobné, že zase zažijeme velkou volatilitu. A možná trošku v jiné podobě, než v minulosti. Protože vývoj se nikdy neopakuje přesně stejně.

Nějaké propady na trzích už vidíme v první polovině září. Sám jsem zvědavý, jestli je to jen menší korekce a bude následovat růst nebo začátek většího poklesu. My jsme s našimi portfolii připraveni na obě varianty, takže je to čistě profesionální zvědavost.

Mírný optimismus neznamená bublinu

Pokud budou v roce 2021 zisky společností zpět, tak to neznamená, že akcie jsou předražené. A že by musely nutně padat. Řekl bych, že to je varianta rozumného oživení a návratu zpátky, se kterou ten trh teď asi nejvíce pracuje.

Takže trhy nereagují jen na to, co se děje aktuálně teď. Ale je to o výhledu, předpokladu oživení. A pokud se ten předpoklad nenaplní, tak akcie půjdou dolů.

Není to tedy nějaká věštírna, kdy bych říkal, že teď to poroste. Je to jen o tom, kde je trh teď.

My se pravidelně díváme na valuace firem a ty nám nepřijdou ustřelené. Nepřijde nám, že by na trhu byla bublina. Přestože jsou akcie dražší z pohledu ukazatelů P/E (Price/Earnings česky Cena akcií/Zisky akcií), nebo forward P/E (dopředné P/E).

Akciím v poslední době dominují technologické firmy

Vidíme, že je to právě tím, že akciím dominuje technologický sektor, který je obecně dražší. Technologické, nebo víc obecně růstové firmy totiž své příjmy investují do růstu a nevykazují tak zisky.

Příkladem takové technologické firmy může být Tesla, která reportovala první zisky až po 7 letech na burze. U růstových firem je tedy důležité, jak rychle rostou příjmy. Ukazatel P/E nám v tomto případě moc nepomůže.

Proto na akciích nevidíme vyloženě nějakou bublinu. Hodnoty ukazatele Forward P/E jsou mírně pesimistické. Očekává se, že zisky v příštím roce budou pořád ještě poznamenané koronavirem a není tady slepé nadšení, které typicky v bublinách můžeme vidět.

My s klienty kupujeme akcie ze skutečně dlouhodobého pohledu.

Takže nás, jako dlouhodobé investory by mělo spíš zajímat, jaký bude vývoj zisků v dlouhodobém horizontu. Nikoliv v řádu měsíců, kvartálu nebo nejbližších let, ale z pohledu desítek let. V dlouhém horizontu nemusí být vliv COVIDu a věcí kolem něj až tak dramatický.

Temný pohled na budoucnost

Dramatický by byl, kdyby došlo například k dalšímu lockdownu. To znamená, opět by se zmrazily veškeré aktivity. Byl by zakázaný nebo omezený pohyb. Chození do obchodů a do práce tak, jak jsme to zažili na jaře. To by byla další rána pro ekonomiku.

Takovou ránu by firmy nemusely zvládnout ani z peněz, které jim pumpují centrální banky nebo vlády pomocí různých pomocných balíčků. Pak by se ekonomika mohla dostat do skutečně velké dlouhé recese.

Věštitelé zkázy se opírají pouze o tento pesimistický pohled. A je jasné, že v něm jsou aktuální ceny akcií určitě nadhodnocené. A to může být důvod pro to, aby se ceny akcií korigovaly.

A my jako dlouhodobí investoři bychom takovou situaci využívali k nákupům. Samozřejmě podle toho, jak by ta situace vypadala. Je to scénář, se kterým také pracujeme, ale nefixujeme se slepě jen na něj.

Pokud totiž další brutální zásah do ekonomiky nepřijde, tak se ekonomika bude nadále zotavovat a firmám porostou příjmy i zisky. Ani v tomto modelu nám z dlouhodobého hlediska nepřijdou akcie nějak vyloženě předražené.

Ba naopak. Přijde nám, že vzhledem k tomu, jak se teď pumpují peníze do ekonomiky, tak to bude akciím dlouhodobě spíše pomáhat. Protože „tisknutí peněz“ může popohánět inflaci. Růst cen. A to pak samozřejmě vede i k růstu cen akcií, nemovitostí a dalších věcí.

Definice bubliny

Jen doplním, že bublina na kapitálovém trhu je stav, kdy cena aktiv roste nezadržitelně rychle a do neodpovídajících hodnot. To znamená, že skutečná hodnota toho, co si kupujete, je násobně nižší.

Růst cen přivolává další a další investory, kteří pod vidinou vysokých a rychlých zisků bublinu víc a víc nafukují. Po nějaké době bublina praskne a přijde prudký pokles.

Bublinu jsme v posledních letech mohli vidět na Bitcoinu v roce 2017, na zlatu ve 2011 nebo dříve také na akciích, ať už se týkala jen některých segmentů nebo celého trhu.

Na akciových trzích si lidé mohou pamatovat internetovou bublinu, která splaskla v roce 2000. „Dotcom bubble“.

Vznikla v 90. letech, kdy i běžní lidé začali stále více využívat počítač a internet. Běžní lidé technologiím ještě nerozuměli a bez uvážení investovali peníze do všeho, co bylo s internetem spojeno. A díky tomu rostly ceny akcií internetových firem.

Každý chtěl být u toho a vydělat na „internetové horečce“. Investoři tak propadali chamtivosti (jedné ze dvou hlavních emocí) a ztratili svoji obvyklou obezřetnost. A tím způsobili vznik bubliny.

„Dotcom bubble“ splaskla v březnu 2000 a do listopadu téhož roku hodnota akcií většiny internetových firem klesla o 75 %.

Pohled na takovou bublinu nám může napovědět, jestli náhodou americké akcie nyní nejsou v podobné bublině. Podívejme se tedy na 3 kritéria, která by musela být splněna, aby byl trh v bublině.

1) Příliš rychlý růst

Pokles v březnu a následný růst akcií se udál podstatně rychleji, než si lidé mysleli. Spousta lidí v březnu čekala propady. Ty nepřišly. A teď si tito lidé říkají a tlučou se do hlavy: „Ty jo, mě utekl 50 % růst na akciích.“

Zaskočení lidé mají peníze stranou a nevědí, co s nimi. To může vést k tomu, že budou honit zisky. Ale ještě nejsme ve stavu, kdy by to dělali bezhlavě.

Teď jsme ve stavu, že si takoví lidé možná plácají na čelo a koukají na výnosy. Ale pak ještě nějakou dobu trvá, než začnou nakupovat. Akciový trh je na rozdíl od zlata a kryptoměn docela velký, takže názory a peníze určitého množství lidí vstřebá. Bublina se může nafouknout až přijde opravdu velké množství lidí a bude jich většina.

My se v rámci našeho poradenství pro klienty díváme na to, jak se chovají lidé, kteří mají tendenci bubliny nafukovat. Víte, oni často nenakupují tituly přímo na burze, ale jdou za svým bankéřem a řeknou mu: „Teď bych chtěl investovat do akcií, protože jsem slyšel, že rostou.“ Nebo jdou prostě za bankéřem a ten jim prodá nějaký akciový produkt, protože je populární.

Ale v dnešní době má tenhle typ lidí ještě v paměti, že akcie klesly o 30 %. Ti, kteří si všimli, že akcie po tom propadu vyrostly zpátky, už jsou o něco sofistikovanější.

Většina lidí na ulici akciím nevěří

Jen si zkuste jít na ulici a zeptat se lidí, co si myslí o akciích. Většina z nich vám stále řekne, že to je hazard. Akcie jsou nebezpečné, lítají nahoru dolů, apod.

My se samozřejmě nedíváme jen na to, co říkají lidé na ulici. Díváme se na čísla a statistiky. A třeba takovým indikátorem pro nás může být, jak se chovají tihle „retailoví“ investoři, kteří mají tendenci naskakovat a vyskakovat v tom nejhorším možném okamžiku.

Lidé odcházejí z aktivně řízených fondů

Retailoví investoři investují hodně do aktivně řízených fondů. My mimo jiné pravidelně sledujeme statistiky přítoku a odtoku peněz do aktivně řízených fondů a vidíme, že z aktivně řízených fondů peníze odtékají. Už roky.

Určitá část peněz se přesouvá do ETF. Zjednodušeně to znamená, že někdo vybere peníze z drahého aktivně řízeného fondu a dá je do levnějšího ETF.

Ale z aktivně řízených fondů peněz ubývá víc, než jich přibývá v ETF. To znamená, že my v segmentu retailových investorů zaznamenáváme pořád odliv z akcií. Rozhodně nezaznamenáváme stav, kdy by takoví ti úplně nejběžnější lidé masivně nakupovali akcie kvůli tomu, že rostly.

Reakce na trzích se zrychluje

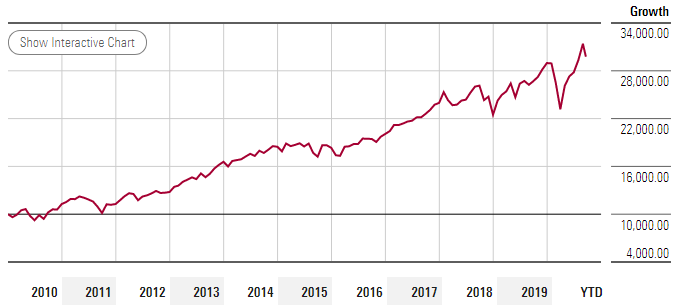

Na grafu S&P 500 vidíme, že akcie rostly ze dna v březnu 2020. Ale před tím prudce klesaly. To znamená byl tam prudký pokles, ale pak také prudký návrat zpátky. Což se na trzích děje.

Faktem ale je, že teď to bylo rychlejší, než v minulosti.

To může mít řadu důvodů. Například v dnešní době je dostupnější a levnější investovat. Nakupovat instrumenty typu ETF můžete prakticky okamžitě. Na rozdíl od dřívějších dob. Ještě deset let zpátky trvalo týdny než se běžný investor zainvestoval, když chtěl použít aktivně řízené fondy.

Prakticky to znamená, že aktivně řízené fondy nemůžete rychle využít. Ať už u příležitosti levného nákupu, nebo rychlého prodeje při razantním růstu. Operaci děláte s velkým zpožděním a trh je v ten okamžik úplně jinde.

Takže lidé, kteří nafukují bublinu, na tom trhu ještě nejsou. Proto se my psychologické bubliny na akciích nebojíme.

2) Cykly na trhu

Druhý důvod, proč bublina může přijít, je jednoduchý. Cykly na trhu. Věci se opakují, ať už v přírodě nebo i na trzích. A po růstu přichází propad. To je jedna věc. Ale druhá věc je, že bubliny se na trzích opakují.

A teď když se ohlédneme zpět, tak vidíme 10 let růstu na amerických akciích. A křivka se v posledních letech zrychluje. To může ukazovat na to, že je trh trošku přehřátý.

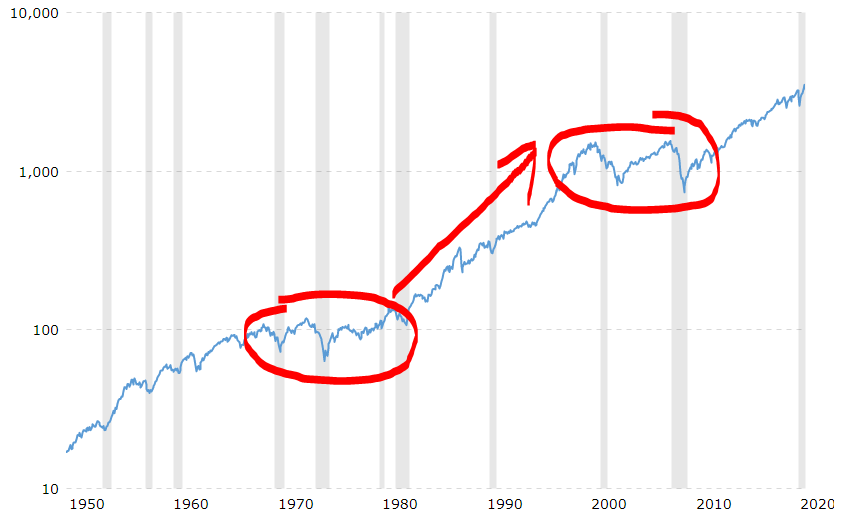

Podívejme se ale také do dlouhé historie na to, jak se vyvíjely akciové trhy. Vidíme 1998 – 2000 růst a pak přišel rok 2000. Splasknutí bubliny. Pak takové nadechnutí a zase rok 2009 a finanční krize. To byla taková ztracená dekáda, kdy na trhu nechcete být.

Předtím podobná krize nastala v 70. letech. Předtím to byla velká hospodářská krize.

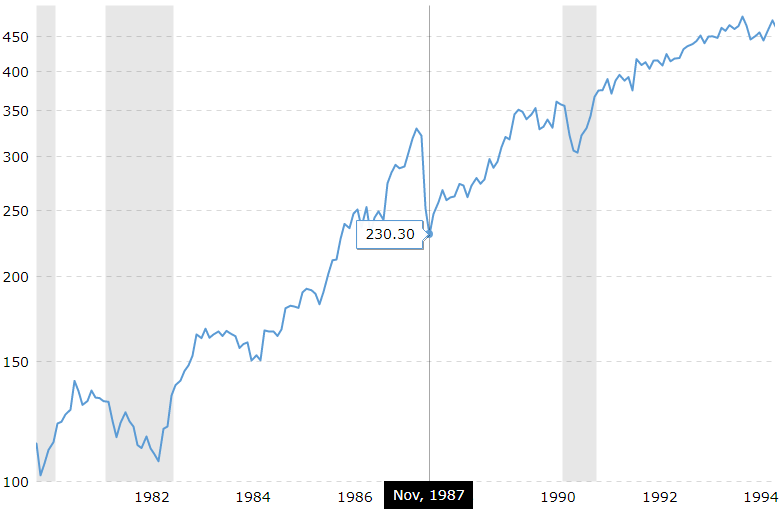

Ale mezi tím byla období, kdy trh rostl desítky let. Tedy ne jen 10 let, ale klidně i 20 let. Od stagflace v 70. letech byla naopak 80. a 90. léta ve znamení růstu. Samozřejmě ten růst nebyl jen jako rovná čára. Byl přerušený různými propady. Ale ty propady se relativně rychle vrátily zpátky.

Třeba rok 1987 a slavný krach na Newyorské burze. Investoři, kteří tehdy z trhu neutekli, tak měli hodnotu své investice do roka. To nebyla žádná krize. To byl prostě propad. Můžeme to přirovnat i k tomu, co teď zažíváme s koronavirem.

To, že trh 10 let rostl, neznamená, že nás čeká 10 let mizerných.

To znamená, že na trhu jsou dlouhé býčí cykly. A ty býčí cykly mezi krizemi nebývají desetileté, ale viděli jsme spíš období, která trvala 20 let. To znamená, my teď klidně můžeme být v půlce takového býčího cyklu.

Ale nesázejme na to. Neznamená to, že dalších 10 let akcie porostou. Může přijít hlubší krize. Může přijít ztracená dekáda. Nechceme říkat, že teď je jasné, že trh jenom poroste.

Ale na druhou stranu nikdo by neměl být překvapen, když trh skutečně dalších 10 let poroste. A za 10 let na něm bude šílená bublina. To se může klidně stát.

Teď jsme si po 10 letém růstu zažili nějakou volatilitu. Nějaký pokles. Ale akcie klidně mohou růst dál a jejich růst může být přerušován krátkodobými korekcemi.

V principu každý rok si zažijeme 5 % poklesy. Občas nějaký 10 % pokles, 20 % pokles. A jednou za čas jsou poklesy i větší. To k investování patří.

10 let růstu v Americe neznamená, že přijde bublina nebo krize.

Při pohledu na vývoj celého světa za posledních 10 let, to nevypadá na bublinu. Růst tady nebyl nijak dramaticky.

Když se podíváme na Evropu, tak tady to rozhodně jako bublina nevypadá.

Ale ještě jednou chci upozornit: Tento vývoj neznamená, že nějaká krize teď nepřijde.

My nechceme věštit, co se bude dít. Ale jenom chceme ukázat, jak se věci dějí. A co může krizi zapříčinit. Samozřejmě vždycky se mohou situace změnit tak, aby krize nastala.

Ale domníváme se, že momentálně to není tak, že bychom byli v bublině.

3) Tisknutí peněz

Raději než abychom shodili ekonomiku tím, že začneme zvedat sazby, tak dovolíme vyšší inflaci.

To je důležité vyjádření nejen ČNB, ale i americké federální rezervní banky FEDu.

A může vést k domněnce, že když se „tisknou peníze“, tak to může vést k tomu, že peníze potečou na akciový trh a ty budou nafukovat bublinu.

My ve Fichtner s.r.o. o inflaci hovoříme často a varujeme před ní. Ještě před jejím příchodem jsme jako první klientům doporučovali proti-inflační dluhopisy pro jejich hotovostní složku portfolia.

Osobně nemám rád pojem „tištění peněz“. Protože se pak z toho stává snadno něco, co to úplně není.

FED nebo vláda prostě poskytuje likviditu bankám. Nebo teď dochází k dalším různým akcím, kdy lidé dostávají podpory, firmy dostávají podpory atd. A tyto peníze se následně v nějaké míře prosáknou do ekonomiky.

Peníze se tiskly i ve finanční krizi

V době po finanční krizi docházelo také k masivnímu „tištění peněz“. Přestože také docházelo ke kvantitativnímu uvolňování, tak peníze neprosákly do ekonomiky nijak rychle. Tehdy na penězích banky seděly, protože se bály.

Teď je to trochu jiné. A je vidět, že třeba peněžní nabídka, tzn. kolik peněz je v oběhu, teď vzrostla poměrně rychle. Tak to rozhodně nebylo po finanční krizi.

Z tohoto hlediska tu určitě inflační tlaky budou. Mezi lidmi bude víc peněz. Budou moci více investovat do akcií na jedné straně. Na druhé straně se do firem dostanou peníze skrze úvěry. Některé firmy třeba začnou dělat na projektech, které nebudou úplně smysluplné. I to se může dít.

Takže v systému bude víc peněz, bude to tlačit na inflaci a to všechno bude tlačit ceny vzhůru. Ale teď ještě nejsme v tom momentu, kdy by se to plně projevilo.

Takže ano. To, co se děje na peněžním trhu tj. zvýšení peněžní nabídky, určitě může vést k nafouknutí nějaké bubliny v budoucnu.

Více peněz neznamená okamžitou bublinu

Ale to není tak rychlá akce, která by bublinu nafoukla teď okamžitě. Je to něco, co do ekonomiky bude prosakovat. Částečně i zdravým způsobem.

Firmy překlenou špatné období. Místo toho, aby se spustil řetězec krachů a všechno se budovalo od nuly, tak firmy překlenou špatné období a začnou zase normálně fungovat.

Díky tomu samozřejmě i jejich akcie porostou, protože jejich zisky nepropadnou tak dramaticky nebo na tak dlouhou dobu, atd. Takže to je zdravý způsob.

A pak samozřejmě přijde i nějaký ten nezdravý. Lidé budou mít více peněz, budou nakupovat více akcie, nemovitosti atd. A to všechno povede k tomu, že jejich cena poroste.

Ale na druhou stranu, když cena aktiv poroste s inflací, tak to není jen o nafouknutí bubliny. Je to o tom, že celkově se zvýší hladina cen a v rámci toho porostou i ceny akcií. Ale reálný výnos třeba nebude takový.

Nebezpečí inflace pro dluhopisy

Inflace představuje nebezpečí když budete mít dluhopisy. O těch FED říká: „Připravte se na to, že dluhopisy budou mít dlouhou dobu nízké sazby.“

Takže v dluhopisech se vám může stát, že díky tomu většímu objemu peněz v ekonomice a díky vyšší inflaci vlastně reálně budete prodělávat. Dluhopisy jsou tedy určitě v tomhle ve velkém ohrožení.

Akcie mají tendenci proti inflaci pomáhat bojovat. Akcie jsou jedním z aktiv, která pomáhají se proti inflaci bránit. Takže to, že dochází ke zvýšené peněžní nabídce, že se do ekonomik propisují finanční stimuly, je spíš důvod akcie držet. A svést se na tom. A samozřejmě hlídat moment, kdy z toho začne být bublina.

Ale pokud peníze na trhu zůstanou a nebudou se stahovat, tak se spíš celkově zvýší hladina inflace. Takže to nemusí být o nafouknutí bubliny, jako spíš o tom, že reálný výnos z investic nebude tak vysoký.

Hodně bude záležet na tom, jakým způsobem budou centrální banky peníze stahovat. Pokud to udělají nějakým šokovým způsobem, tak to samozřejmě může mít negativní vliv na trhy. Nebo to může skončit zvýšenou inflací.

Běžní lidé mají méně peněz a to inflaci může držet na uzdě

Běžný Američan, který dostal od vlády šek na 1200 dolarů, je zároveň v situaci, kdy nedostal mzdu. Takže mu šek od vlády do určité míry nahrazuje peníze, které v tom systému nejsou.

Likvidita je trochu jako takové mazivo. Když to mazivo není, tak se ten stroj zadrhne. Vláda tam olej stříká, aby stroj fungoval.

Samozřejmě bude hodně záležet na tom, co se bude dít dál. Když se ekonomika vrátí k růstu, jak se v ní rozprostřou peníze, které jsou v ní navíc. A samozřejmě někde můžou nafukovat nějaké bubliny.

Akciový trh je docela velký a nafouknout bublinu trvá déle. U menších trhů se to může odehrát rychleji. Jako třeba v private equity. Tam to samozřejmě může vytvořit bubliny, které hodně rychle splasknou. Nebo v sektorech, kde se to může hodně koncentrovat.

Zkušenosti s investováním pomáhají při bublinách i poklesech

Já jsem se na finanční trhy dostal v roce 2002. Takže jsem nezažil nákupní horečku na přelomu tisíciletí.

Zažil jsem až depresivním období poté. O bublině jsem jenom hodně četl, protože to byla relativně čerstvá záležitost. Ale na vlastní peníze, nebo na vlastní oči jsem to vyloženě neviděl.

Myslím si, že člověka vždycky poznamená fáze, ve které na trh vstoupí.

Kdo přijde v té fázi depresivní, po poklesech, tak je pořád připravený na to, že ty trhy mohou padat. Kdo naopak na trh vstoupí v době, kdy trh jenom roste, tak nemusí být připraven na poklesy.

My jsme si zažili poklesy v roce 2009. Velké poklesy. Máme klienty, kteří s námi v tu dobu třeba nebyli tak dlouho. A zažili jen nějaké růstové roky.

Celou dobu našim klientům říkáme: „Buďte připraveni na to, že ten trh nepůjde jen nahoru.“

A čím víc jde nahoru, tak říkáme: „Pozor! Může jít i dolů. Náš názor je, že se vyplácí pořád na akciovém trhu být. Ale na druhou stranu vždycky počítejme s tím, že přijdou poklesy. A když ty poklesy nastanou, využijme jich k tomu, že budeme přikupovat. Že budeme tu situaci sledovat. A využijeme vhodné příležitosti.“ A tohle říkáme všem klientům, i těm, kteří takový pokles nezažili.

Letos se vše událo velmi rychle

To, co se dělo teď, bylo hodně enormní v rychlosti, jak ten propad nastal. Ale samozřejmě poklesy o 30 % na trhu dříve byly a v roce 2008 jsme je zažili také. Větší a hlubší.

Takže máme klienty, kteří neměli zkušenost propadu, měli pouze zkušenost s růstem. Tím, že jim pořád opakujeme, že propad je příležitost, tak se přesto propadů nebojí. Emoce přijdou, ale společně je zvládáme.

Nestalo se nám, že bychom narazili u klientů s tím, že jsme chtěli nakupovat při poklesech. Že by někdo ty emoce nezvládl.

Nevybavuju si žádný konkrétní případ. Samozřejmě u některých menších klientů se to stát mohlo. Ale rozhodně ne u našich rentiérů, kde se nejvíce angažuji. Tam všichni byli připraveni.

A když to začalo padat, tak nakupovali. A někteří nám dokonce sami začali volat a ptali se, kdy budeme nakupovat. Že to padá.

Se správným poradenstvím se emoce zvládají lépe

Vidím tedy, že i když někteří naši klienti nezažili propady na vlastní kůži, zvládli to skvěle.

Podobně jsme to měli v roce 2018, kdy trh šel dolů o více než 10 %. Natáčel jsem v té době na to téma video s názvem Trhy padají a investoři nakupují.

Naši klienti v té době nakupovali, protože jsme o tom s nimi mluvili dopředu. Protože jsme je na to dlouho připravovali. Protože jsme hovořili o bublinách v roce 2000, o roce 2009, o tom, že se krize dějí.

O tom, že propady na trhu jsou. O tom, jak emoce zvládnout. Komunikovali jsme s nimi. A neměli jsme problém, že by někdo ty emoce nezvládl.

Proto si myslím, že dobrou komunikací a vzděláváním se dá určitá emoční zkušenost nahradit. A dají se pak emoce lépe zvládnout.

Ale je potřeba to dělat dopředu. Když propad nastane, tak v tu chvíli už se to nenaučím. Už ty emoce nezvládnu.

Musím se učit ty emoce zvládat v době, kdy je to ještě v pohodě. Prevence nám fungovala hodně dobře.

Alespoň naše zkušenost byla taková, že komunikace s klienty se nám (a hlavně jim, protože máme odměnu převážně ze zisku, který klientům vygenerujeme) v tomto směru hodně vyplatila.