Buďte se svými investicemi za vodou

Investovat úspory do akcií ekonomiky, ve které jste zároveň výdělečně činní, může mít stejný efekt, jako když si na lodi uvážete záchranné lano kolem ráhna vlastního stěžně.

To sice, spadnete-li do vody pouze vy, na 100% splní svůj účel, problém ovšem nastává ve chvíli, kdy jde ke dnu celá loď.

Proto je lepší, mít své volné prostředky investovány v akciích ekonomik, které jsou svou povahou jednak stabilnější, silnější a zároveň nemají vliv na vaše podnikatelské anebo pracovní aktivity.

Levná Evropa neznamená nutně výhodu

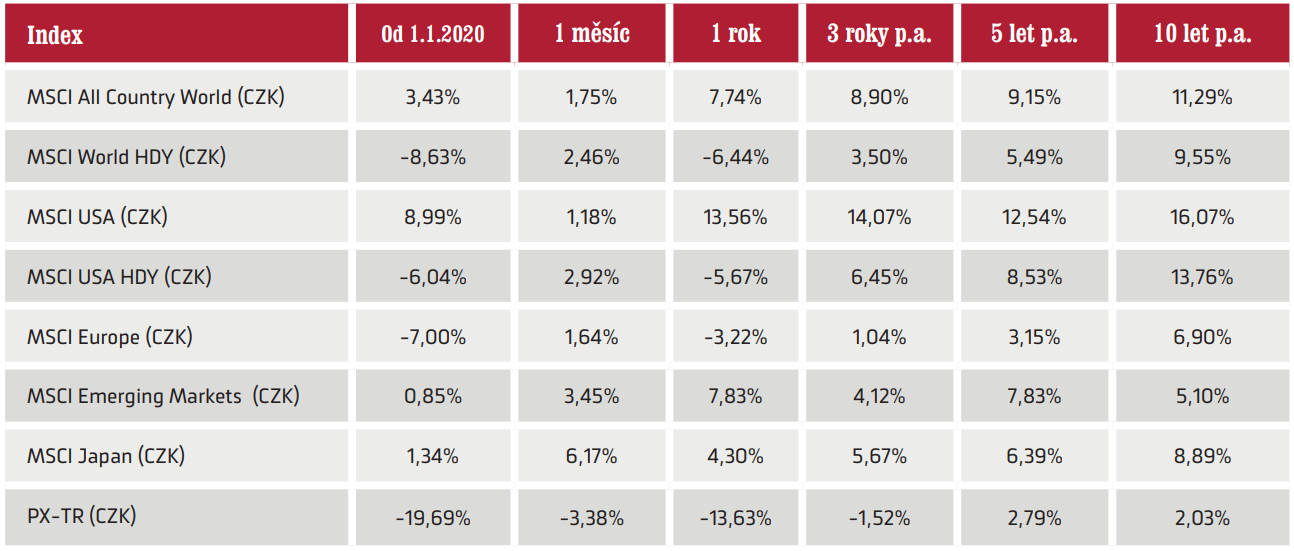

Bavíme se o akciích, takže je v prvé řadě třeba vzít v potaz, že takové investice mají nejvýraznější efekt v období deseti a více let. Proto je třeba sledovat, jak se ceny akcií vyvíjí v tomto časovém horizontu.

Za posledních 10 let „naše” evropské akcie případně české akcie výrazně zaostávaly. Americké akcie rostly podstatně rychlejším tempem.

Po celou dobu dominance amerických akcií platilo, že evropské akcie byly podstatně levnější z hlediska tržních fundamentů (P/E). To že jsou Evropské akcie levnější neznamená, že porostou rychleji.

Svou roli sehrálo několik faktorů. Americká ekonomika se mnohem dříve oklepala z finanční krize v roce 2008. Důvodem byla například rychlejší a jednoznačnější reakce FEDu. V posledních letech navíc rostly technologické akcie, které z největší části sídlí právě v USA.

Naproti tomu v Evropě dominantní finanční sektor stále pokulhává. Řada evropských bank se stále plně nevzpamatovala z minulé krize. Příkladem je Deutsche Bank, jejiž finanční zdraví se na stránkách novin řeší pravidelně a a na síle mu určitě nepřidala ani nedávná aféra (11/2018) týkající se praní špinavých peněz gigantických rozměrů.

Zisky firem v USA rostou v Evropě stagnují

Jedním z klíčových faktorů vyššího výnosu amerických akcií je skutečnost, že zámořské firmy oproti evropským vykazují v posledních deseti letech podstatně větší růst zisků.

Zatímco zisky v USA se od finanční krize více než zdvojnásobily (i po letošním zásahu opatřeními proti pandemii), zisky evropských firem se nyní nacházejí blízko úrovním ze dna minulé krize.

Právě růst zisků je základním motorem růstu akcií. Proto rostly americké akcie rychleji. Současná situace nenaznačuje, že v tomto směru dojde na evropském trhu v dohledné době k zásadnímu zlepšení.

V Americe je navíc i příznivější prostředí z hlediska spotřebitelského chování, které je jedním z hlavních motorů všech ekonomik.

Stručně řečeno – ochota Američanů „utrácet“ je mnohem vyšší, než je tomu v Evropě.

USA nabízí volný trh a stabilní výnos

Další skutečností, která opět hovoří v neprospěch evropského portfolia, je mnohem silnější orientace amerických firem na akcionáře a to hned ze dvou důvodů.

Prvním je mnohem větší ochota propouštět, případně hledat další úspory a zachovat stávající úroveň dividendy.

Druhým je pak stabilní výše výnosů z dividend, které na rozdíl od evropských akcií nejsou tolik ovlivňovány hospodářským výsledkem.

Americké společnosti zpravidla vyplácejí nižší dividendy v pravidelných intervalech, zatímco evropské povětšinou podle výše dosaženého zisku. V USA je udržení dividendy bráno důležitý ukazatel zdraví firmy.

Není debat, že pro dlouhodobé investování je mnohem příznivější první varianta.

Další argumenty najdete v článku 3 důvody, proč nejsou americké akcie v bublině.

Proč Dolar a ne Koruna?

Opět můžeme použít přirovnání „čím větší loď, tím větší stabilita”. Právě stabilita je z hlediska ochrany úspor a investic klíčovým faktorem.

Síla měny odpovídá schopnosti ekonomiky ustát bez výraznějších dlouhodobých výkyvů jednotlivá krizová období.

Jak jsme se mohli přesvědčit letos v březnu, americký dolarový tanker i na rozbouřeném covidovém moři s bezmála čtvrtmiliónem obětí neztratil na síle.

Zatímco českou korunovou kocábku doslova smetla druhá vlna s necelými třemi tisícovkami mrtvých (v přepočtu na obyvatele je to oproti USA poloviční počet). Česká koruna spolu s poklesem trhu podstatně oslabovala. Pokud by nedošlo k rychlému návratu a uklidnění, mohli bychom čekat její další oslabování.

Dolar je prostě na pomyslném vrcholu měnové pyramidy, a pokud by začal kolabovat, zasáhne to s největší pravděpodobností všechny.

Měny ale kolísají i v klidnějších časech. Proto do nich nikdy nedoporučujeme dávat peníze jen tak. V portfoliích našich klientů máme dolary právě tím, že investujeme do amerického akciového trhu.

Nechceme spekulovat na to, že některá měna bude růst. Hlavním cílem investice v cizí měně je chránit nás pro případ opravdu černého scénáře, který by byl spojen s kolapsem domácí měny.

Buď patriot, investuj za mořem

Máme rádi Českou republiku. Nicméně skutečnost je taková, že české investice do českých akcií vám v případě propadu naší ekonomiky úspory neochrání. Ruku v ruce s propadem ekonomiky totiž poklesne také hodnota české měny.

A především lokální ekonomický kolaps ohrozí pravděpodobně i Vaše podnikání, nebo příjmy ze zaměstnání. Díky naší silné vazbě na Evropu není investice do evropských akcií dostatečnou ochranou.

Je proto mnohem bezpečnější směřovat prostředky na dlouhodobé investice do amerických akcií, kterých se lokální krize nedotknou.