Rentiér 2/2022 – I při turecké inflaci 36 % fungují naše strategie

Měsíčník inteligentního investora se jménem Rentiér je samostatně neprodejný a je součástí širokého servisu, který poskytujeme našim klientům.

Úvodník pro únor 2022

Rodičům jednoho našeho klienta vzrostly výdaje na energie z 5 na 15 tis. Kč měsíčně.

Jinému klientovi se odstěhovali 3 nájemníci ze šesti poté, co zvýšil zálohy na elektřinu o 2 000Kč měsíčně.

Zaměstnanci jiného klienta stavební firma oznámila, že rozpočet na jeho dům musí zvýšit z 5 milionů na 9 mil. Kč, jinak nemá šanci dům dodat. Tento zaměstnanec nyní přemýšlí, co udělá se zasíťovaným pozemkem, protože takové navýšení rozpočtu nezvládne.

A k tomu všemu se ČNB od 4. února 2022 rozhodla opět zvýšit úrokové sazby.

Již před tímto zvýšením se měsíční splátky hypotéky zaměstnance našeho dalšího klienta zvedly při refixaci ze 14 na 22 tis. Kč. Kdyby refixoval nyní, už by platil více jak 25 000Kč měsíčně.

Skoro mám pocit, že ČNB dělá vše proto, aby již tak složité situaci českých občanů a podnikatelů ještě více přitížila. A to se mi vůbec nelíbí. Mnohem raději bych žil ve státě, kde je všem

dobře. Nikoli v tom, který se potýká s potenciálně dlouhotrvající krizí a možná dokonce i stagflací, tj. stagnací ekonomiky a vysokou inflací dohromady.

Jak to vše dopadne, uvidíme.

V každém případě je dobré si uvědomit, že i když se nám jako české společnosti možná bude žít hůře, na naše portfolio to nemusí dopadnout.

Nejen díky tomu, že centrální banky USA a Evropy jsou se zvyšováním sazeb mnohem obezřetnější, protože si uvědomují křehkost rozjezdu svých ekonomik v době po covidu. Ale také díky důslednému uplatňování naší strategie Wealth Protection, včetně diverzifikace finančních aktiv do zahraničí bez zajišťování portfolia do české koruny.

Turecko válcuje vysoká inflace a slabá měna. Naše portfolio by i tak tureckého investora ochránilo

Turecko bylo před 15 lety skvělou investiční příležitostí. Teoreticky. Přibližně před 15 lety investiční svět hledal nové příležitosti. Populární akcie čtyř rozvíjející se zemí BRIC (Brazílie, Rusko, Indie, Čína) měly za sebou silný růst a poptávka po nových zajímavých trzích dala vzniknout pojmu Next Eleven. Jednou ze zemí skupiny Next Eleven bylo i Turecko.

Dnes je v Turecku inflace 36% (byla 7 %), za jeden dolar již nedáte dvě turecké liry, ale lir 14 (ano, to vše se změnilo za posledních 7 let), a turecká budoucnost je dost nejistá.

Turecko není jen dobrý příklad, proč nesázet na marketingové příběhy mnohých správců peněz o skvělé budoucnosti, ale raději investovat podle principů Wealth Protection.

Příběh Turecka ukazuje, jaké to pro investora je, když se země ocitá v lokální krizi, roste inflace a měna rychle ztrácí hodnotu. A ukazuje také, co poskytuje skutečnou ochranu v takové

situaci.

I když doufáme, že nás v České republice něco podobného nepotká, na horizontu desítek let se může situace v naší zemi dramaticky proměnit, a proto je dobré vědět, že i na těžké české scénáře jsme připraveni.

Poučení z roku 2021 a náš výhled na rok 2022

Na konci ledna jsme na webináři prezentovali 10 našich poučení z roku 2021 a náš výhled na rok 2022 a dále. Záznam tohoto webináře si stále můžete koupit.

Ve výhledu jsme upozorňovali na to, že v Česku může přijít průšvih.

Stejně jako leteckou nehodu většinou nezpůsobuje jediný problém, ale kombinace několika nešťastných událostí zároveň, tak i v Česku nyní probíhá energetická krize, drastické

zvyšování úrokových sazeb a tomu odpovídající zdražování hypoték. To může pomoci s inflací, ale také zasadit velkou ránu ekonomice.

Česko je stále rozvíjející se trh a ty mají svá rizika. A proto v ČR doporučujeme mít ve finančních aktivech jen proti-inflační dluhopisy a nějakou hotovost.

Jedna z lekcí je o systematickém přístupu k investování.

Investování není sprint, ale běh na dlouhou trať. Situace na trhu se mění každý rok, měsíc, týden, i každou hodinu, a tak se nerozhodujte podle aktuálních emocí a zpráv, ale podle systému.

Tím systémem je strategie Wealth Protection v kombinaci s vaším písemným finančním plánem a uvědoměním si vašich dlouhodobých cílů.

Může se stát ledacos, a pravděpodobně se to i stane

FED tvrdí, že počínaje březnem spustí v Americe trojí zvýšení sazeb, pokaždé o 0,25%. Ačkoli mnozí investoři tuto prognózu již považují za hotovou věc, stačí se podívat na příklady z devadesátých let, kdy FED několikrát zvýšil nebo snížil sazby tak, že překvapil nejen trhy, ale vymykal se i svým vlastním předpovědím.

Ti, kteří zakládají své portfolio čistě na výhledech a pravděpodobnosti toho, co centrální banka nejspíše udělá, mohou skončit v pěkné šlamastice, pokud nakonec udělá něco úplně jiného (a v Česku to platí dvojnásob).

David Řehulka ve svém článku píše především o tom, že dlouhodobí investoři by se neměli neustále poohlížet po nových investičních příležitostech, ale namísto toho by měli pěstovat dobré návyky. Jedině automatizace těchto dobrých návyků je totiž dokáže v dlouhém období dostat k jejich cílům a rentě.

Jak nakládat s novou hotovostí v době zvýšené inflace a rostoucích sazeb

Petr Syrový a Tomáš Tyl hledali řešení, jak dnes uložit krátkodobé peníze a hotovost.

Pro většinu našich klientů to ještě nějakou dobu nebude zásadní téma, protože jsme v minulosti nakoupili české státní proti-inflační dluhopisy, které skvěle ochraňují hotovost v době inflační. Ale pro naše nové klienty již toto téma řešit potřebujeme.

Analyzovali jsme možnosti krátkodobého uložení peněz, které musí být likvidní, i hotovosti, kterou plánujeme držet střednědobě a dlouhodobě a zde chceme alespoň pokrýt inflaci.

Porovnali jsme spořicí účty, termínované vklady a také nabídku fondů peněžního trhu. Vedle toho máme speciální řešení pro pro investory s finančními aktivy přes 50 mil. CZK na částky od jednotek milionů korun.

Zkontrolujte, zda se neblíží průšvih i k vám!

Naše životy a byznys mohou být v příštích měsících a letech významně negativně zasaženy faktory, o kterých píšu v prvních řádcích tohoto úvodníku.

Ať jste rentiéři nebo budoucí rentiéři, nepodceňte možné dopady na vaši širší rodinu – včetně rodičů, prarodičů nebo dospělých dětí – a na chvilku se zamyslete, jak a zda na změněnou situaci případně zareagovat, nebo jak se na ni společně s rodinou připravit.

Na poslední stránce měsíčníku Rentiér najdete možné situace, které mohou významně ovlivnit osobní výdaje, ale také náklady podnikání.

Vladimír Fichtner

Generální ředitel Fichtner a.s.

V průběhu ledna 2022 akciové trhy pozvolně klesaly. Proto jsme na konci měsíce nakupovali při poklesech

První měsíc nového roku zažívaly americké akcie pokles, který zastavil na zhruba -10% (a v CZK ještě o něco níže). Byl tedy zhruba dvojnásobně velký, než rekordní pokles z roku 2021. Žádný lednový efekt (pojem z učebnic o investování, kdy mají akcie v lednu výrazně růst) se tentokrát nekonal.

Volatilita byla způsobena očekáváním postupu FEDu a strachu z případné změny jeho strategie mírného a kontrolovaného zvyšování úrokových sazeb. Akciová složka portfolia budoucích rentiérů nakonec v lednu klesla o -6,73% a u rentiérů o -5,29%.

Důvodem, proč akciová portfolia padala méně než celý americký trh, je především přítomnost dividendových akcií. Ty poklesly méně než celý trh.

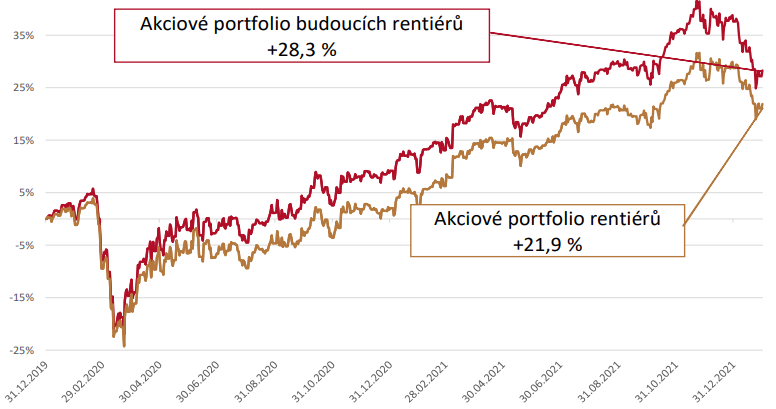

Od 1. ledna 2020, tedy za 25 měsíců, vyrostlo modelové akciové portfolio pro budoucí rentiéry o 28,3% a rentiérské portfolio o 21,9%. Koruna v lednu vůči dolaru i euru mírně posilovala.

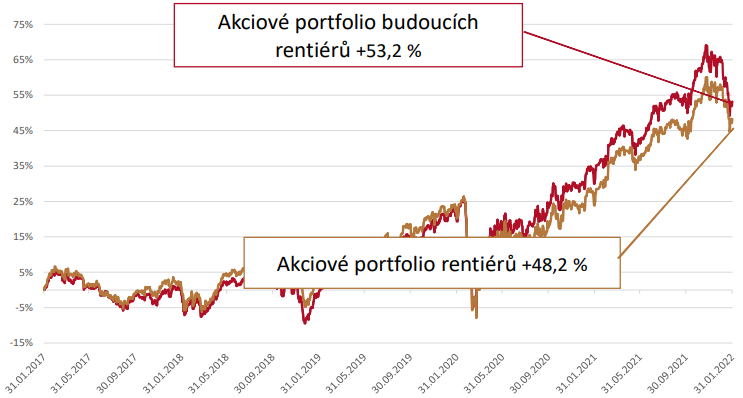

Na horizontu posledních pěti let dosáhla akciová část portfolií (v CZK) našich klientů – rentiérů výnosnosti 48,2%.

Modelová akciová portfolia budoucích rentiérů se za 5 let zhodnotila o 53,2%.

Klíčovým faktorem dobrého výsledku obou typů akciových portfolií bylo především naše převažování amerických akcií.

Větší detaily o tom, co se dělo na trzích, jak si trhy vedou z pohledu jejich fundamentálního ocenění i jak na vývoj na trzích reagují drobní investoři, najdete nově v druhé polovině únorového výtisku od strany 15.

Detailní informace o fundamentálním ocenění trhů, jak na vývoj na trzích reagují drobní investoři a další zprávy z investičního světa najdete ve 28stránkovém vydání Rentiér 2/2022, který připravujeme pro naše klienty a odběratele analytického servisu.

Začněte investovat dlouhodobě bezpečně

Pokud máte finanční aktiva ve výši alespoň 50 milionů a chtěli byste probrat, zda je strategie Wealth Protection (Ochrany Bohatství) vhodná i pro Vás, vyžádejte si 45minutovou bezplatnou konzultaci. Rádi vám na ní předáme mimo jiné i toto vydání měsíčníku Rentiér.

Obchodování s investičními nástroji je vždy spojeno s rizikem ztráty až celé investované částky a minulé či předpokládané výnosy nejsou zárukou výnosů budoucích. Bližší informace o rizicích jsou k dispozici zde.