Rentiér 9/2023 – Tři těžké scénáře inflace

Měsíčník inteligentního investora se jménem Rentiér je samostatně neprodejný a je součástí širokého servisu, který poskytujeme našim klientům.

Úvodník pro září 2023

Léto je za námi a dá se říci, že našim portfoliím se v létě docela dařilo.

Americké akciové trhy se po lehkém váhání v první polovině srpna začaly opět přibližovat ke svým historickým maximům. Koruna krok za krokem lehce oslabovala. Česká inflace sice klesla na 8,8%, ale i to je příjemné zhodnocení pro proti-inflační dluhopisy.

I krátkodobé způsoby uložení peněz přinášely 5 až 6% p.a. na koruně a přes 5% p.a. v americkém dolaru. Krátkodobé vklady v euru zatím vynášejí méně (3% p.a.), ale před dvěma lety byl úrok na euro vkladech záporný.

Jen od začátku čtvrtletí se portfolia zhodnotila o cca 3 až 5%, podle toho, jakou váhu mají akciové strategie v daném typu portfolia.

Přestože se akciové trhy blíží ke svým historickým maximům, nemyslíme si, že je potřeba akciové strategie z tohoto důvodu z portfolií vyprodávat. Prodeje budou dávat smysl zatím jen tam, kde se váha akcií dostane přes hranici doporučenou investičním plánem.

Jedním z důvodů, který nás vede i nadále k mírnému převažování především amerických akciových strategií v portfoliích je stále poměrně vysoká inflace. Přestože mnozí – včetně ČNB – vychází z toho, že inflace a s ní i úrokové sazby prudce klesnou až na úroveň 2 až 3% p.a., my v této oblasti doporučujeme velkou obezřetnost a méně optimismu.

Pokud skutečně inflace a sazby klesnou výrazně, bude nám všem dobře. I proto se v zářiovém vydání Rentiéra věnujeme třem těžkým scénářům inflace a tomu, jak jsme i na ně připraveni. A ano – jsme!

Vzhledem k tomu, že pro mnohé začíná další školní rok, rozhodli jsme se podělit i o naše rodinné zkušenosti s hledáním střední školy. Věřím, že i můj článek může být doplněním myšlenek a nápadů pro toho, kdo o studiích svých dětí přemýšlí.

V portfoliích jsme na všemožné negativní scénáře budoucnosti připraveni, doporučujeme ale každému neustále přemýšlet i o celkovém pohledu na majetek.

Pokud není celý majetek dostatečně měnově a regionálně diverzifikovaný, mohlo by ho negativně postihnout zpomalování české ekonomiky a oslabování české koruny.

Z případné krize nás tentokrát asi nevytáhne ani Německo, které samo ztrácí své hospodářské kouzlo. Německá ekonomika směřuje do stagnace, její proexportně orientovaný model se zadrhává, a to samozřejmě má a bude mít negativní vliv i na ČR, díky tomu, jak je naše ekonomika s německou provázaná.

Většina z nás má své účasti v byznysu nebo nemovitosti v ČR nebo EU. S diverzifikací celkového majetku do amerického dolaru / USA nám často pomáhají finanční aktiva, která lze jednoduše a rychle nakoupit. S ochranou proti lokální inflaci zase rentiérům pomáhají proti-inflační dluhopisy.

Není proto třeba se těžkých scénářů bát. Byla by ale velká chyba je nebrat do úvahy. Pokud si nejste jisti jak na to, dejte nám vědět – probereme to společně.

Vladimír Fichtner

Předseda představenstva Fichtner a.s.

Autor knihy Rodinné bohatství

Tři těžké scénáře inflace, na které jsme také připraveni!

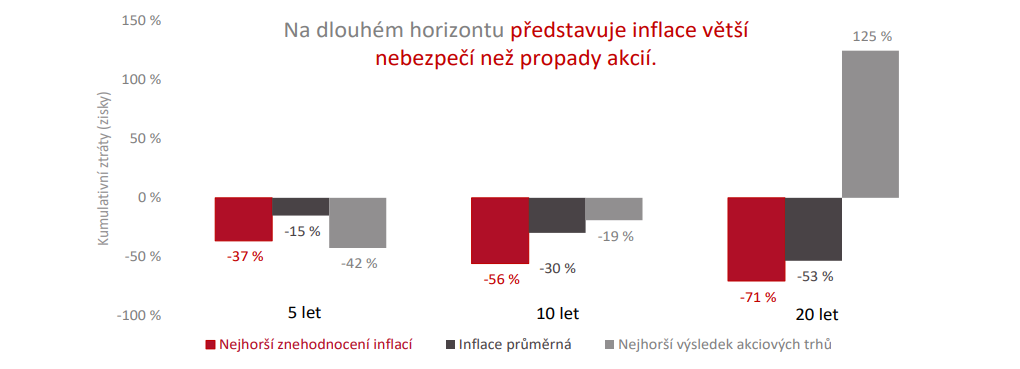

Ztráta kupní síly peněz je historicky jedno z nejhorších rizik, které může finance potkat. Zatímco tržní propady mají zpravidla dočasný charakter (při dodržení bezpečnostních zásad), inflace nechává na penězích trvalé následky. Období dlouhodobé deflace (opak inflace), které by vrátilo hodnotu penězům, nelze očekávat.

Šéf našeho analytického oddělení Tomáš Tyl se detailně věnuje scénářům poválečné inflace v USA (1941 – 1952 průměrná inflace 6 %), stagflaci v 70tých letech v USA (1969 – 1982 průměrná inflace 7,7 %) a inflaci v Itálii (1972 – 1988 průměrná inflace 13,32 %). Ukazuje také, jaká aktiva mají šanci si inflací poradit.

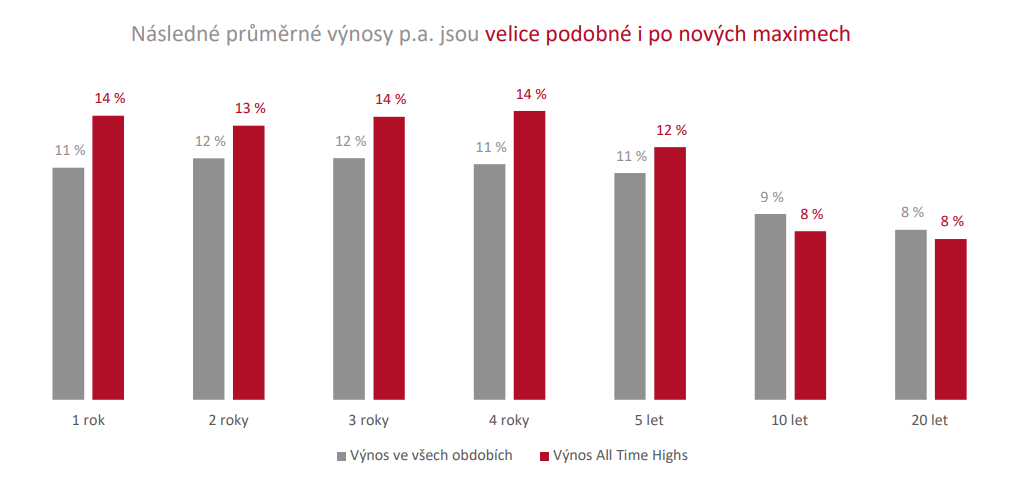

Trhy se blíží svým maximům. To pro nás není důvod k obavám!

Trh od začátku roku rostl slušným tempem a pomalu se blíží ke svým maximům. S tím se začínají ozývat hlasy, že už je moc drahý a může nás čekat pád. Znamená trh na maximech, že už dál neporoste? Máme se akcií začít zbavovat?

Analytik Richard Mrňka se oprostil od emocí, ve své analýze sdílí data a její výsledky zkonfrontoval také s předpověďmi zkázonošů Michaela Burryho a Johna Hussmana.

My nevíme kam se trh v krátkodobém období vydá, ale to není to nejpodstatnější. Vždy se řídíme jasně danou strategií pro různé scénáře, a to nám pomáhá k dlouhodobým výsledkům.

Akcie do našich investičních portfolií patří a nakupujeme je dlouhodobě, zejména proto, že jsou to fungující byznysy. To, za kolik se jejich akcie obchodují v porovnání s minulostí pro nás není směrodatným ukazatelem.

Od začátku roku 2023 jsou naše akciová portfolia v plusu 9,5 až 14,1%

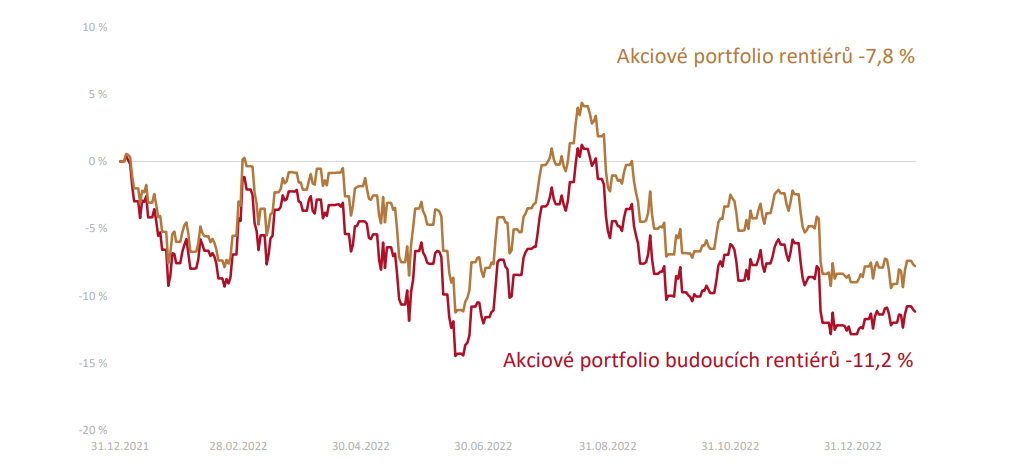

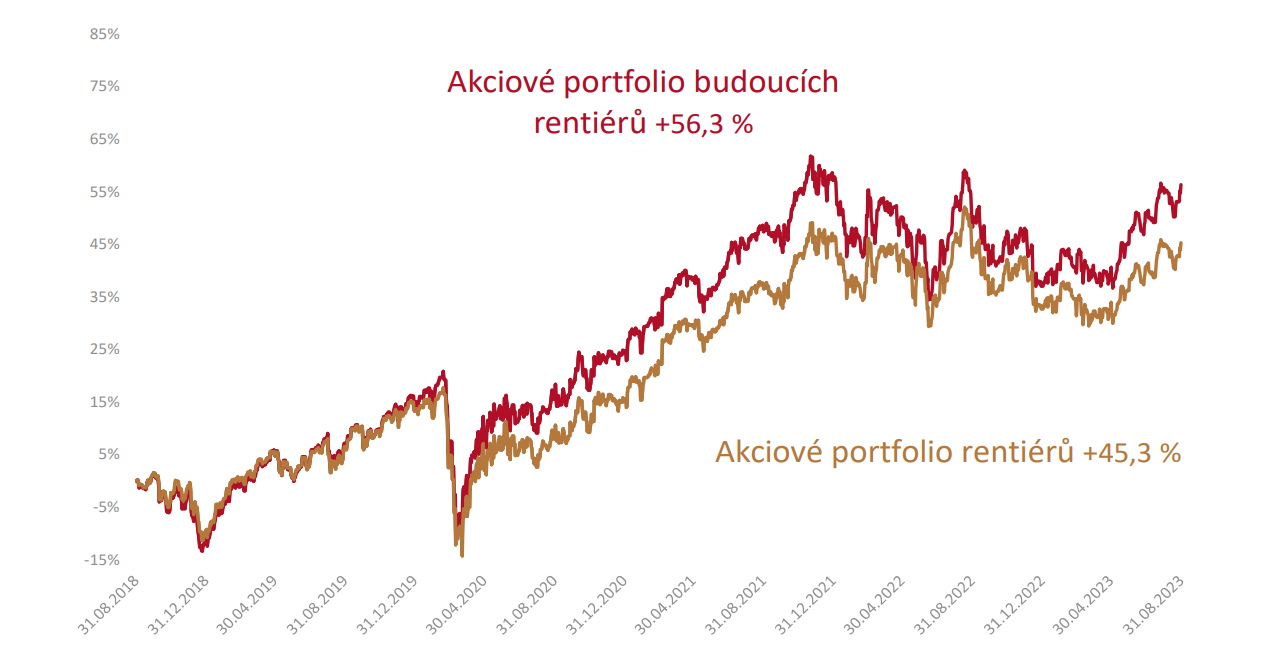

Akciová složka portfolia budoucích rentiérů za minulé dva měsíce vzrostla o +3,54 %, u rentiérů o +3,27 %.

Od začátku roku 2023 akciové portfolio budoucích rentiérů vydělalo +14,1 % a rentiérské portfolio vzrostlo o +9,5 %.

Od srpna 2018, tedy za posledních 5 let, vyrostlo modelové akciové portfolio pro budoucí rentiéry o +56,3 % a rentiérské portfolio o +45,3 %.

Větší detaily o tom, co se dělo na trzích, jak si trhy vedou z pohledu jejich fundamentálního ocenění i jak na vývoj na trzích reagují drobní investoři, najdete ve 28stránkovém vydání Rentiér 9/2023, který připravujeme pro naše klienty a odběratele analytického servisu.

Začněte investovat strategicky

Pokud máte finanční aktiva ve výši alespoň 50 milionů a chtěli byste probrat, zda je náš investiční přístup s odměnou placenou na přímo a převážně ze zisku i pro Vás, vyžádejte si 45minutovou konzultaci své investiční strategie. Rádi vám na ní předáme mimo jiné i toto vydání měsíčníku Rentiér.

Konzultace investiční strategie

Obchodování s investičními nástroji je vždy spojeno s rizikem ztráty až celé investované částky a minulé či předpokládané výnosy nejsou zárukou výnosů budoucích. Bližší informace o rizicích jsou k dispozici zde.