Rentiér 2/2024 – Jak zapojit další generaci?

Měsíčník inteligentního investora se jménem Rentiér je samostatně neprodejný a je součástí širokého servisu, který poskytujeme našim klientům.

Úvodník pro únor 2024

I v lednu akciové trhy pokračovaly v růstu a začaly dosahovat svých historických maxim (ATH).

Pro nás to znamená, že kontrolujeme, zda akciová část portfolií rentiérů již není příliš převážená v akciích oproti společně domluvené alokaci. Pokud je, je to pro nás důvod k doporučení mírné redukce.

Zatím ale nevidíme žádný důvod, proč akcie redukovat z pohledu jejich cen. Ty sice mírně překonaly historická maxima, kterých dosahovaly dva roky zpět, ale v průběhu uplynulých dvou let firmy zvýšily svoje tržby i zisky.

A proto jsou jejich akcie – při stejných cenách jako byly před dvěma lety – relativně levnější z pohledu zisku na akcii a podobných investičních ukazatelů.

Vladimír Fichtner

Předseda představenstva Fichtner a.s.

Autor knihy Rodinné bohatství

Jak zapojit příští generaci do správy rodinného bohatství

Kromě vývoje portfolií ale čím dál více našich klientů začíná zajímat, jak do přemýšlení a správy rodinného bohatství zapojit další generaci.

To je skvělé, protože zkušenosti ze zahraničí mluví o tom, že je dobré se s nastupující generací začít bavit o rodinném bohatství co nejdříve (samozřejmě stylem, který je přiměřený věku našich potomků).

My s Radkou řešíme rodinné bohatství s našimi dětmi ve věku 29, 28 a 18 let již tři roky.

Začínali jsme diskusí o našem odkazu a následně pokračovali konceptem rodinné banky. Potom jsme se nějakou dobu trochu nestrukturovaně bavili o našem rodinném majetku, a nakonec jsme se za přítomnosti našeho rodinného kouče před necelým rokem začali potkávat na pravidelných rodinných radách s cílem vytvořit v průběhu jednoho až dvou let rodinnou ústavu.

Možná stojí za to dodat, že ještě před našimi oficiálními diskusemi o rodinném bohatství všechny naše děti i se svými partnery absolvovaly hru Finanční svoboda. Nejprve v mladším věku hraní pro menší děti (hráli jsme mnohokrát) a později starší kluci již 3x a dcera 2x víkendový workshop i se svými partnerkami/partnerem.

Do vládních dluhopisů se zatím neženeme

Tuzemská inflace klesá k inflačnímu cíli České národní banky. Viceguvernérka ČNB, Eva Zamrazilová, by ráda viděla sazbu na konci roku ve výši 4% oproti dnešním 6,75%. Podle jejích slov, pokud se znovu neobjeví inflační tlaky, bude centrální banka pomalu snižovat sazby.

Analytici očekávají, že i FED bude americkou sazbu postupně snižovat. V Čechách už na pokles sazeb reagují banky a lehce snižují sazby hypoték i spořicích účtů. To znovu nastartovalo zájem o hypotéky.

My čím dál častěji slýcháme doporučení zbavit se proti-inflačních dluhopisů, které „již nic vydělávat nebudou“. Místo toho je „experty“ doporučováno nakoupit fondy státních dluhopisů (v lepším případě), nebo české korporátní dluhopisy v případě horším.

Cílem článku je ukázat, jak se na úrokové sazby a doporučení ohledně dluhopisů díváme strategicky my.

Rizika investic do českých korporátních dluhopisů: Případy, které varují.

Krachy dluhopisových emitentů, jejichž dluhopisy a směnky drží drobní investoři, jsou vždy velká tragédie. Často jde o velké části majetku. To neznamená, že všichni, nebo dokonce většina českých firem, které emitují dluhopisy, zkrachuje.

Dotazy na konkrétní emise korporátních dluhopisů od našich klientů dostáváme poměrně často. Obvykle slibují zdánlivě zajímavé zhodnocení s nízkou mírou rizika.

V drtivé většině případů však tyto dluhopisy nesplňují naše požadavky na Wealth Protection přístup a investice do nich nedoporučujeme.

Zjednodušeně proto, že je z pohledu naší strategie považujeme za příliš riskantní investici a benefity, které přinášejí, nám to riziko dostatečně nekompenzují.

Nedávné příklady z praxe jen podtrhují, že tyto investice rozhodně nejsou tak bezpečné a bezrizikové, jak se mohou zdát na první pohled.

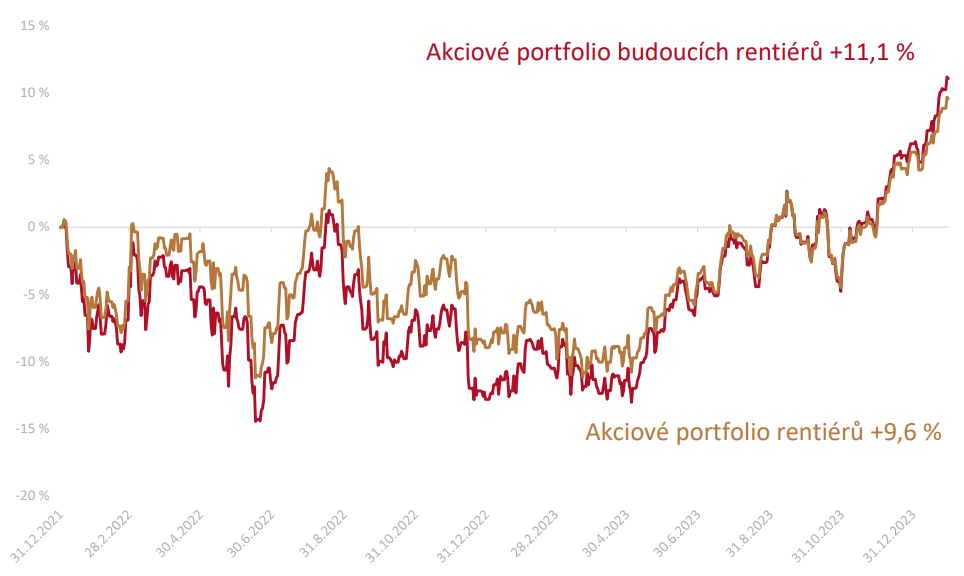

Za rok 2024 (do 30. 1.) jsou naše modelová akciová portfolia budoucích rentiérů +4,6%, rentiérská +3,8%

Dřívějších maxim trh (S&P 500 USD) dosáhl na začátku ledna 2022, nyní se po dvou letech opět dostal na nová ATH (All Time Highs).

To se projevilo i v našich portfoliích vyjádřených v CZK, kde je akciová složka portfolia budoucích rentiérů od začátku roku 2022 v plusu o 11,1% a u rentiérů o 9,6%.

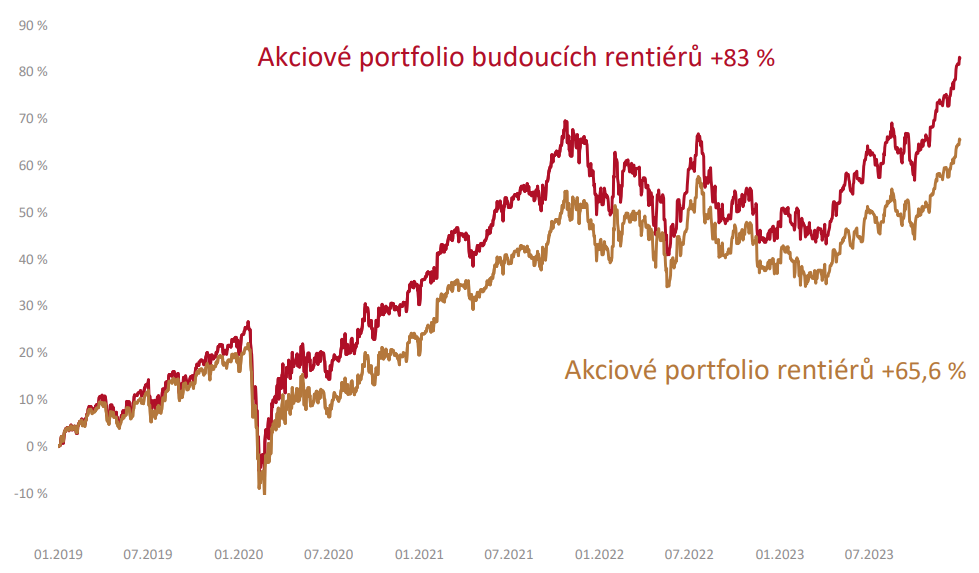

Od února roku 2019, tedy za posledních 5 let, vyrostlo modelové akciové portfolio pro budoucí rentiéry o +83% a rentiérské portfolio o +65,6%.

Větší detaily o tom, co se dělo na trzích, jak si trhy vedou z pohledu jejich fundamentálního ocenění i jak na vývoj na trzích reagují drobní investoři, je možné najít ve 28stránkovém vydání měsíčníku Rentiér 2/2024, který připravujeme pro naše klienty.

Začněte investovat dlouhodobě bezpečně

Pokud máte finanční aktiva ve výši alespoň 50 milionů a chtěli byste probrat, zda je strategie Wealth Protection (Ochrany Bohatství) vhodná i pro Vás, vyžádejte si 45minutovou bezplatnou konzultaci. Rádi vám na ní předáme mimo jiné i toto vydání měsíčníku Rentiér.

Obchodování s investičními nástroji je vždy spojeno s rizikem ztráty až celé investované částky a minulé či předpokládané výnosy nejsou zárukou výnosů budoucích. Bližší informace o rizicích jsou k dispozici zde.