Rentiér 7/2020 – Tři scénáře budoucnosti a jak se na ně připravit

Měsíčník inteligentního investora se jménem Rentiér je samostatně neprodejný a je součástí širokého servisu, který poskytujeme našim klientům.

Editorial pro červenec a srpen 2020

Vítám vás u našeho letního dvojčísla měsíčníku Rentiér. Jak už slovo „dvojčíslo“ napovídá, tentokrát má měsíčník zhruba dvakrát větší rozsah než obvykle a další číslo očekávejte až kolem 20. září 2020.

Jako vždy naleznete v první části našeho měsíčníku na stranách 3 až 10 naše komentáře k tomu, co se děje na trzích, jak jsou trhy oceněné i jak na vývoj na trzích reagují drobní investoři.

Klíčovým tématem tohoto čísla je článek o třech různých scénářích budoucnosti a o tom, jak se ve svém portfoliu na tyto scénáře připravit. V okamžiku, kdy píšeme tento text, si myslíme, že ekonomická budoucnost může dlouhodobě přinést jeden z následujících scénářů:

Scénář 1: Status quo

Žádná velká změna. Namísto stavění obchodních bariér se svět vrátí ke globalizaci. Lidé na celém světě budou i nadále bohatnout, porostou ekonomiky i firmy, na trzích bude vládnout optimismus. V tomto scénáři nás čeká dlouhý býčí trh a podstatný nárůst cen akcií.

Scénář 2: Stagflace

Proces deglobalizace i pokračující budování obchodních bariér povede k významnému zpomalení ekonomik a ekonomické stagnaci. Stagnace bude ale doprovázena i vyšší inflací (stagflace = stagnace + inflace) díky velkému zadlužování států a zvětšujícímu se objemu peněz v oběhu. Díky vysoké inflaci se jedná pro investory o velmi náročný scénář s nízkými reálnými výnosy.

Scénář 3: Dlouhodobý pomalý růst

Tento scénář je spojen především se zhoršující se demografií mnoha vyspělých zemích světa a Číny. Stárnoucí populace utrácí méně peněz, proto růst ekonomiky i růst tržeb a zisků firem je nižší. Tento scénář přináší inflaci blízkou nule nebo dokonce deflaci, a také nízké výnosy investic.

Pro každý scénář kolega Tomáš Tyl našel i jeho historickou obdobu a zkoumal, jaká kombinace investičních produktů by rozumně fungovala ve všech scénářích. S výsledky Tomášova výzkumu a některými komentáři a doplněním od Petra Syrového, Aleše Prandstettera a mne se můžete seznámit v článku Tři scénáře budoucnosti a která finanční aktiva v nich mají nejlepší šanci uspět na stranách 11 až 26.

3 scénáře z pohledu budoucího rentiéra

Dalším zajímavým článkem je zamyšlení kolegy Petra Syrového nad tím, jaké dopady mají výše zmíněné scénáře pro budoucí rentiéry. Podle toho, jaký scénář budeme prožívat, se budoucí rentiér stane rentiérem buď o několik let dříve nebo o několik let později, než počítal investiční plán. Více si přečtěte v článku na straně 27.

Cizoměnové proti-inflační dluhopisy – ano nebo ne?

V posledních týdnech jsme zaregistrovali zájem některých z vás o zahraniční proti-inflační dluhopisy. Jak se na tyto eurové nebo dolarové proti-inflační dluhopisy dívat z pohledu korunového investora a jak si vedou v porovnání s námi doporučovanými českými proti- inflačními dluhopisy, se zamyslel ve svém dalším článku Petr Syrový.

eFrank.cz začíná fungovat

Zatímco vy si budete číst Rentiéra, my budeme i nadále sledovat co se děje na trzích, sdílet s vámi naše myšlenky v Přečetli jsme za vás nebo s vámi budeme komunikovat osobně, emailem nebo na sociálních sítích. Pokud budete cokoliv potřebovat, obraťte se na nás.

Také nás v průběhu léta čeká postupné převádění klientů z poradenské péče společnosti Fichtner s.r.o. do péče našeho obchodníka s cennými papíry společnosti eFrank.cz a.s., jak jsme o tom informovali již v minulých týdnech. Naším cílem je vše zvládnout do 30. 9. 2020.

V červnu ceny akcií stagnovaly. I nadále akcie v portfoliích mírně převažujeme

Na konci června 2020 byla naše modelová akciová portfolia stále ještě na nižších hodnotách než na konci roku 2019. Akumulační reinvestiční portfolio – portfolio využívané u budoucích rentiérů – bylo o 2,5 % níže než na začátku roku, rentiérské portfolio bylo o 6,6 % níže v porovnání se situací na začátku roku.

Rozdíl mezi oběma portfolii je především v tom, že rentiérské portfolio obsahuje více dividendových a méně růstových akcií. Právě růstové akcie ale rostly od začátku roku více, na druhou stranu jsou dividendové akcie vhodnější pro 3 scénáře budoucnosti.

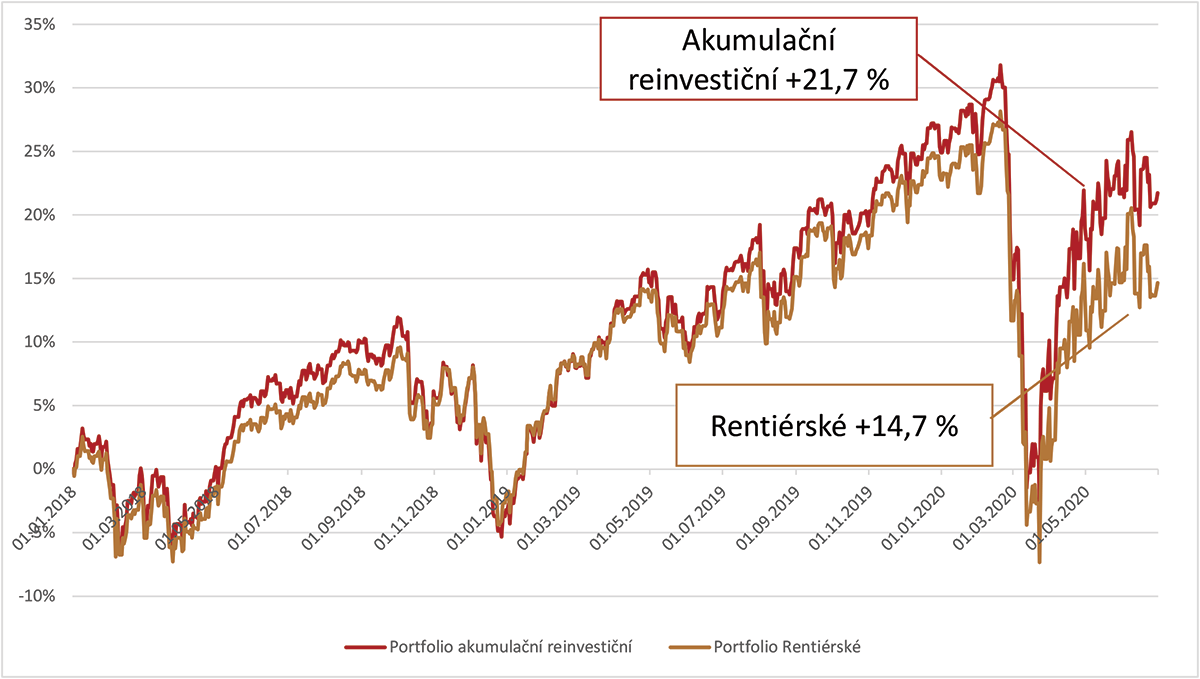

Na grafu, který zobrazuje výkonnost našich modelových akciových portfolií je vidět poměrně rychlý návrat akcií z březnových cenových minimálních hodnot.

Rentiérská akciová portfolia, která jsou zaměřená více na výplatu průběžných dividend, vydělala za 2,5 roku 14,7 %, akciová portfolia budoucích rentiérů (akumulační) posílila o 21,7 %.

Detailní informace o aktuálním stavu trhů, sentimentu investorů a další zprávy z investičního světa najdete ve speciálním 40stránkovém měsíčníku Rentiér 7-8/2020, který vydáváme pro naše klienty a odběratele analytického servisu.

Začněte investovat dlouhodobě bezpečně

Pokud máte finanční aktiva ve výši alespoň 50 milionů a chtěli byste probrat, zda je strategie Wealth Protection (Ochrany Bohatství) vhodná i pro Vás, vyžádejte si 45minutovou bezplatnou konzultaci. Rádi vám na ní předáme mimo jiné i toto vydání měsíčníku Rentiér.

Obchodování s investičními nástroji je vždy spojeno s rizikem ztráty až celé investované částky a minulé či předpokládané výnosy nejsou zárukou výnosů budoucích. Bližší informace o rizicích jsou k dispozici zde.