Shillerovo P/E říká, že jsou akcie drahé. Jak je to doopravdy?

„Domnívám se, že valuace podceňujete. Kdy pro vás budou akcie příliš drahé, abyste je přestali převažovat v portfoliích vašich klientů?“

S těmito dotazy a komentáři se setkáváme poměrně často. Obzvlášť nyní, v dobách, kdy jsou indexy na maximech, máme za sebou poměrně rychlý růst o 40 % z poklesů v březnu 2020 a někteří mluví o bublině.

Lidé se podívají na ukazatel Shillerova P/E a může se jim zdát, že akcie jsou drahé. Jak je to doopravdy?

Ukazatel P/E

Základní ukazatel pro hodnocení, zda jsou akcie drahé nebo levné je ukazatel P/E (anglicky Price to Earnings). Tento ukazatel vyjadřuje, jaký je poměr ceny za jednu akcii ku zisku jedné akcie.

Ukazatel P/E se dívá na aktuální cenu a aktuální zisky. Cena se mění každý den. Zisky firmy reportují jednou za čtvrt roku a vždy až zpětně.

Proto jen samotný jednoduchý ukazatel P/E nestačí…

Shillerovo P/E

Tento ukazatel P/E vynalezl americký ekonom, profesor Robert Shiller. Opět je vypočítán z ceny (P – Price) a zisku (E – Earnings). Zisk se v případě Shillerova P/E bere za posledních 10 let a očišťuje se o inflaci.

Shillerovu P/E se take říká cyklicky očištěná ziskovost, CAPE nebo P/E 10.

Kdybychom u klasického P/E brali zisk každý rok, tak se v některých letech hodně dramaticky mění. A následně lítá hodně nahoru a dolů.

Například v roce 2009 by ukazatel běžného P/E ukazoval, že jsou akcie extrémně drahé. Protože sice ceny klesly, ale zisky klesly ještě daleko víc. Takže to vypadalo, že jsou „předražené“. Ohlédnutím zpět víme, že realita byla jiná.

Ukazatel Shillerova P/E vychází z 10 let a to trochu odfiltruje krátkodobý vliv.

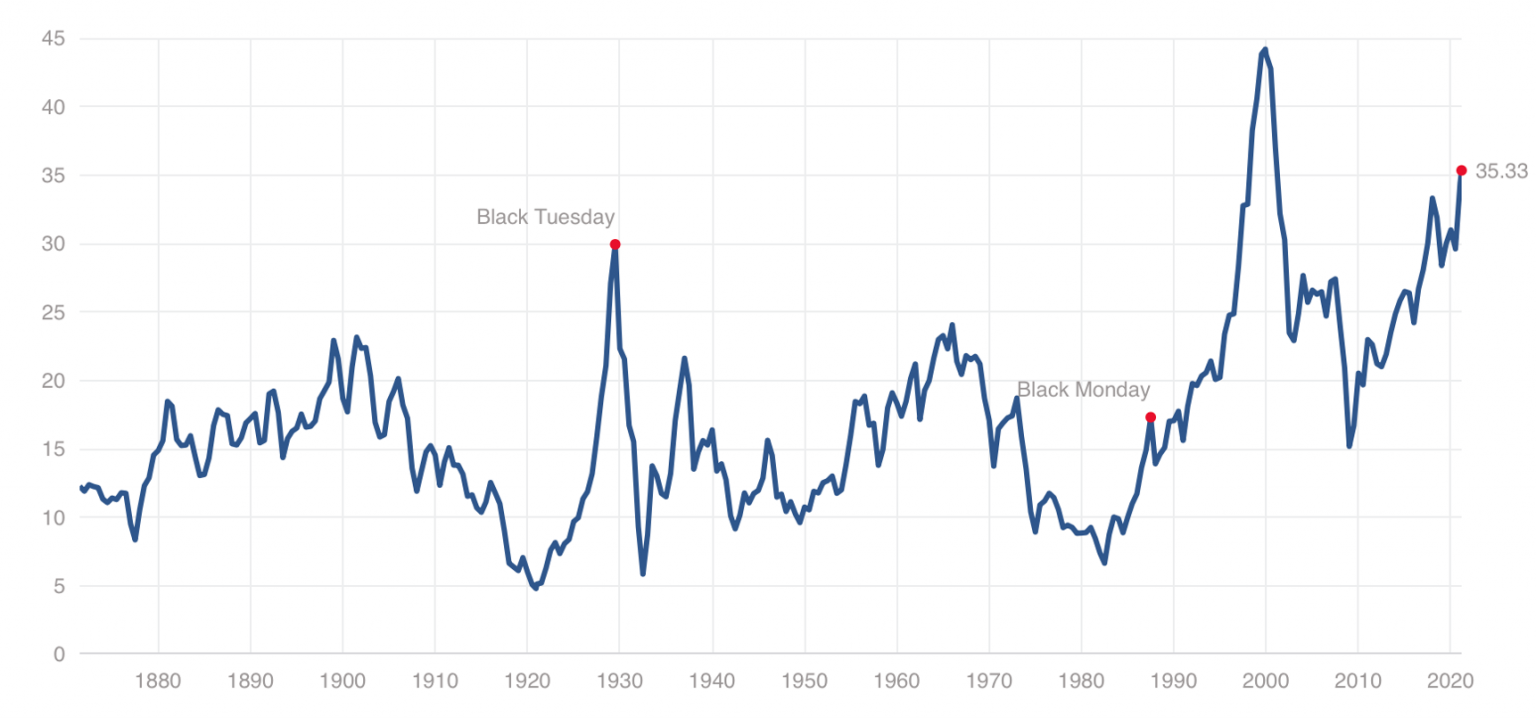

Když se podíváme na následující graf, je vidět, že hodnota Shillerova P/E je 35. A více to bylo jen v roce 2000.

A lidé se tedy ptají, jestli nejsme zase v roce 2000. Nenafukuje se opět bublina?

Někteří lidé se podívají na graf a říkají:

Podívejte se na tohle Shillerovo P/E. Profesor Shiller v podstatě předpověděl bublinu v roce 2000. Upozorňoval na ni. Upozorňoval na to iracionální šílenství, které tehdy na trhu nastalo. A pak znovu upozorňoval na podobné šílenství u nemovitostí v roce 2009. Podívejte se. Ukazatel tohohle člověka je takhle vysoko. A je vlastně díky tomu nebezpečný.

Nebezpečí sledování jen tohoto ukazatele

Shillerovo P/E a obecně sledování údajů z historie má v sobě několik nebezpečí.

Cena je jasná. V případě P/E se vezme cena akciového titulu nebo celého indexu S&P500. Ten můžeme lehce dohledat pro každý den do minulosti.

Pak jsou ale zisky. A tam už to tak jednoznačné není.

Účetní standardy se mění

Vypovídací hodnota čísla zisků se mění. Hlavně z toho důvodu, že průběžně dochází ke změnám účetních standardů, podle kterých firmy zisky reportují. Právě v účetních standardech došlo za posledních 20-30 let ke změnám.

Detailně to rozebírají články Shillerův indikátor tentokrát vysílá falešný signál o akciích (Wall Street Journal) a Proč hodnotové investování na trzích stále funguje (Financial Times).

Pokud tedy číslo dnešních zisků porovnáváme se zisky firem před 50 lety, to srovnání není přesné. Zisky firem v této době vychází díky některým věcem nižší. Porovnáváme tak čísla, která jsou do jisté míry nesrovnatelná.

Teď to sice vypadá, že trh je dražší, než byl do 90.let. Ale protože se tehdy zisky počítaly trochu jinak, to srovnání je nepřesné.

Na druhou stranu je vidět, že akcie určitě nejsou levné.

Shiller říká, že není důvod prodávat akcie

A zajímavé je také to, že přímo profesor Shiller, v jednom článku z prosince 2020 říká, že podle něj akcie nejsou nijak drahé. A nejsou ani předražené.

Což je docela zajímavé. Sám pan Shiller říká, že by se z akcií nestahoval. Že na akciích nevidí bublinu. Je to autor toho ukazatele, na který lidé často ukazují, a přesto říká, že si myslí, že to s akciemi není tak zlé.

Forbes.com z toho udělal senzační titulek: Nositel Nobelovy ceny říká, akciový trh je nejvíc atraktivní od roku 1980.

Protože si je vědom omezení svého ukazatele, zavedl teď jiný systém, jak ho počítat. A to tak, že začal do ukazatele zahrnovat i úrokové sazby.

Ziskovost firem ve srovnání s úrokovými sazbami

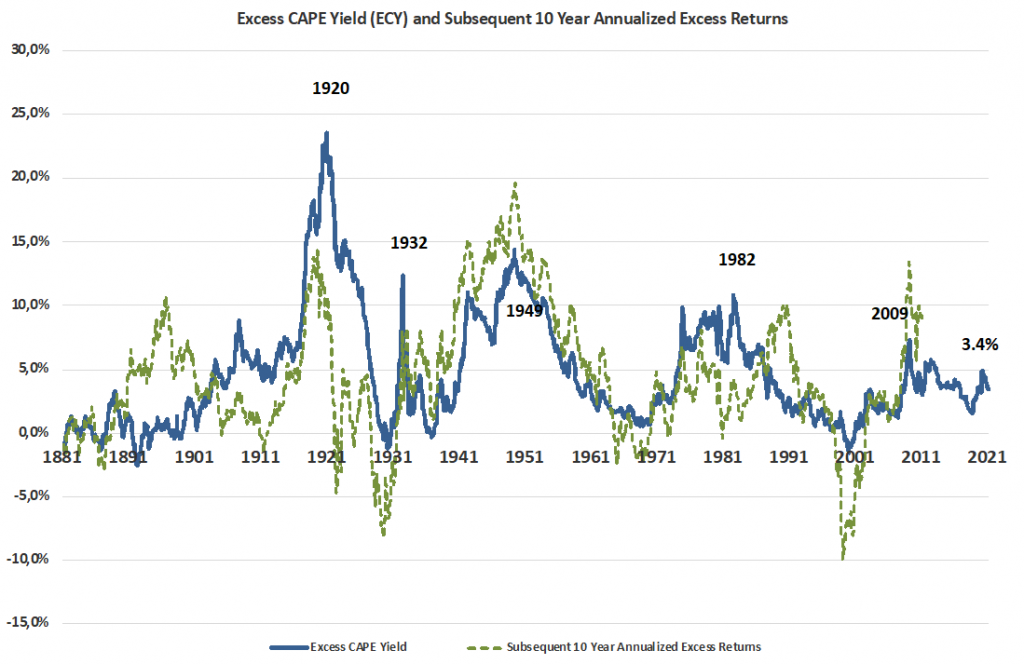

Naši klienti následující obrázek znají. Zařazujeme ho pravidelně do našich informacích o fundamentech trhu.

Díváme se na zisky (opět jsou to zisky za 10 let očištěné o inflaci). Kromě toho od nich ale odečítáme úrokovou sazbu.

A díváme se, jak se vyvíjí ziskovost firem ve srovnání s úrokovými sazbami.

Někdy se tomu také říká „riziková prémie na akciích“. To je ta modrá linka.

Na modré lince je vidět, že v tuhle chvíli nejsme nikde blízko extrémů.

Například v roce 2001 byla riziková prémie na akciích dokonce záporná.

Americké desetileté dluhopisy vynášely více, než byla ziskovost akcií za posledních 10 let očištěná o inflaci.

Zelená přerušovaná čára ukazuje následující 10letý nadvýnos akcií nad dluhopisy.

A je tady vidět, že tohle spolu souvisí.

Když jsou zisky akcií, tedy to o kolik prémie překonávají dluhopisy, vyšší, vede to k vyšším výnosům akcií.

A naopak. Když jsou hodně nízko, vede to k horším výsledkům akcií.

V porovnání s dluhopisy jsou akcie zajímavější

Vidíme, že dnes je hodnota 3,4% a to není zlé.

Neznamená to ale, že akcie jsou levné. To každopádně nejsou.

Ale dluhopisy mají tak nízké sazby, jinými slovy dluhopisy jsou tak drahé, že akcie jsou proti nim pořád ještě zajímavé.

Kdy tedy vlastně začneme říkat, že u akcií z nějakého převážení přejdeme na neutrál?

To by mohlo nastat v případě, kdyby sazby dluhopisů vyrostly třeba o 2-3%.

A přiblížily se k zisku na akcie. To by pro nás byl impulz, že akcie jsou vůči dluhopisům drahé. A že bychom k nim mohli změnit stanovisko.

Na konci února se o růstu sazby dluhopisů sice psalo, ale určitě tato situace nehrozila.

Aktuálně jsou sazby u 10letých dluhopisů lehce přes 1%. Sazby by musely zněkolikanásobit, aby se dostaly na hodnotu 3-4.

Takový nárůst určitě nepřijde v krátkém horizontu. To se může stát v horizontu dlouhodobějším.

Pokud se bude zvyšovat inflace a zároveň to bude vypadat, že je dobrá situace na trzích, tak může v průběhu roku další procento naskočit. Ale nehrozí, že by se to stalo rychle.

Akcie nejsou drahé

Autor ukazatele Shiller P/E, který řada lidí považuje za určující, jestli jsou akcie drahé, říká:

„Akcie nejsou drahé. Podívejte se, jak jsou na tom akcie k sazbám.“

To je důležitý závěr. My to v našich analýzách pro klienty říkáme obdobně. A říká to i tato světová autorita.

Jak tomu ale věřit?

Posledních několik let se bavíme o investování do akcií, a tak je přirozené, že někoho napadne…

Předkládáte argumenty, které vám hrají do karet. Těch argumentů je ale víc. A existují i ty, které říkají, že akcie jsou drahé.

Čemu tedy věřit?

1) Máme jinou motivaci

Pro nás není důležité, kolik mají naši klienti v akciích. Nemáme žádný cíl, mít co nejvíc v akciích.

Pro nás je z dlouhodobého hlediska důležité hodnotit správně situaci na trzích.

Nemáme ambici řešit krátkodobé pohyby. To se nedá prakticky odhadnout, možná se štěstím ano. O to se ale nesnažíme.

My se snažíme s našimi klienty investovat dlouhodobě.

Není naším cílem mít co nejvíc peněz v akciích. Nemáme žádnou provizi z toho, že si někdo koupí akcie, akciový fond nebo ETF.

Máme odměnu převážně ze zisku, který našim klientům vygenerujeme.

Našim cílem není ospravedlnit, proč nejsou akcie drahé. Náš cíl je akcie redukovat a chránit dosažený zisk v okamžiku, když nám přijde, že jsou drahé.

To je první věc.

2) Nic není jednoznačné

Druhá věc je, že řada argumentů stojí právě na Shillerově P/E.

Sám jeho autor ale připouští a říká: „Pozor, má svoje nevýhody. Má své mouchy.“

To je podobné i s jinými argumenty, které říkají, že akcie jsou drahé, ale vždycky je to jenom takový první jednoduchý pohled.

Stačí jít trochu víc do hloubky a zjistíme, že věci nejsou tak jednoznačné.

Proto se vždycky snažíme jít víc do hloubky. Dělat ještě další krok. A dívat se více pod povrch. To je druhá věc.

3) Nikdy nespoléháme na jeden scénář

Jsme sice „převáženi“ v akciích, ale ještě můžeme být „silně převáženi“ v akciích.

Vnímáme na trhu různé možné scénáře toho, co se může dít.

Řekněme, že jeden ze základních scénářů je, že před námi není krize. Ano, může před námi být ještě růst.

V tom případě je zajímavé být z dlouhodobého hlediska zainvestován v akciích. A je určitě zajímavější být zainvestován v akciích než v dluhopisech.

Pracujeme i s dalšími scénáři.

Pracujeme s tím, že přijde vysoká inflace nebo naopak deflace.

A samozřejmě pracujeme také se scénářem, že přehlížíme nějakou velkou krizi, která někde bublá.

To se může stát kdykoliv. Stejně jako vloni v lednu a v únoru jsme neviděli, že přijde propad. Neviděli jsme, že se budou zavírat ekonomiky a přijde pokles, který přišel.

Neznáme budoucnost, ale máme scénáře, co budeme dělat, když se něco takového stane.

Víme, v jakém případě budeme akcie nakupovat, abychom zvýšili jejich podíl. Při jakých hodnotách bychom je silně převažovali.

Víme také, v jakém případě budeme akcie prodávat, abychom jich v portfoliu neměli moc. Kdy je budeme redukovat a třeba i podvažovat.

Jsme připraveni na různé scénáře, nesnažíme se spoléhat jen na jeden. A to doporučujeme dělat i ostatním. Podívat se vždycky na více možností.

Máme základní scénář, ale pak sledujeme i další. A víme, co budeme dělat, když nastanou.

To je velmi důležitý aspekt investování.

Jen akcie a dluhopisy?

Když se bavíme o finančních aktivech, máme v podstatě pouze 2 nástroje, které používáme. A to akcie a dluhopisy.

Otázka zní, jestli nějaký ukazatel nebo názor může mít dostatečný vliv na to, abychom akcie úplně stáhli z portfolia nebo je nahradili něčím jiným.

Ano, akcie a dluhopisy jsou základní finanční nástroje. Má je v portfoliu každý náš klient. Poměr mezi nimi je pro každého z nich individuální.

Budoucí rentiéři mají převážně akcie

U klientů, kteří mají první miliony a budují majetek, ze kterého jednoho dne budou čerpat rentu, je poměr akcií dlouhodobě větší.

Důvodem je to, že před sebou mají ještě 10-15 let, kdy budou pravidelně investovat. A pokud v tom období nastane krize, nemá to na ně takový vliv. Protože většinu svých peněz zainvestují teprve v budoucnu.

Pokud přijde krize, je to pro ně naopak výhoda. Mohou díky ní akcie nakupovat levněji.

Rentiéři musí být konzervativnější

U našich klientů, rentiérů, s desítkami a stovkami milionů, je situace jiná. Nepředpokládáme, že by přicházely nové peníze. Předpokládáme, že spíš budou rentu vybírat.

U rentiérů je důležité, jaký mají rizikový profil. Podle něj máme nastavenu neutrální alokaci. Tzn. kdybychom o trhu nevěděli nic, nebo se trh pohyboval v rozumných pásmech, tak budeme mít neutrální alokaci.

X peněz v akciích a Y v dluhopisech a Z v hotovosti.

Můžeme říct, že dluhopisy a hotovost jsou si trochu podobné, protože hotovost jsou jenom hodně kraťoučké dluhopisy.

Půjčím peníze bance a můžu si je vzít kdykoliv zpátky. Zatímco u běžných dluhopisů je doba, než získám peníze zpět delší.

Akcie, dluhopisy a hotovost jsou základ naší alokace.

Když se nám zdá, že akcie jsou atraktivní, tak je převažujeme. A máme jich v portfoliu více.

Když by se nám zdálo, že jsou hodně drahé, tak je naopak budeme podvažovat. Nebo silně podvažovat.

Kam jinam než do akcií?

Začali jsme tento článek diskuzí o tom, jestli jsou akcie drahé nebo levné. My si myslíme, že akcie drahé nejsou. Právě v porovnání s dluhopisy. Samozřejmě někdo jiný může mít jiný názor.

Otázka je, co s penězi, když je nedám do akcií?

My s klienty neinvestujeme do zlata, komodit, kryptoměn apod. A to z jednoduchého důvodu. Žádný z těchto nástrojů negeneruje průběžný výnos.

Zbývají nám 2 možnosti

Buď můžeme jít do hotovosti, tzn. nechat peníze ležet a čekat, že přijde příležitost. Nebo že trh propadne. To může být poměrně drahé a různé studie ukazují, že tento přístup se nemusí vyplatit.

Nebo můžeme nakupovat více dluhopisů.

Klasické státní dluhopisy nám přijdou tak předražené. Nekupujeme je nyní vůbec.

Dluhopisy s vyšším rizikem, které už jsou svým způsobem někde mezi dluhopisy a akciemi, v portfoliích máme. Rozhodně nekupujeme české, které nemají žádný rating, ale světové, kde víme co očekávat.

Navíc klientům, rentiérům, ještě doporučujeme proti-inflační dluhopisy. Ty mají tu výhodu, že pracují s inflací. A tím jsou atraktivnější než klasické státní dluhopisy.