Sledování poklesů portfolia aneb jak lidé přichází o peníze

Mnoho investorů má v dnešní době své portfolio dostupné skrze jediné kliknutí v aplikaci na telefonu, či po přihlášení do webového rozhraní.

Je to dobře?

Pokud s tím umíme pracovat, nemusí to být sebemenší problém. Ukazuje se ale, že přístup k informacím o krátkodobých tržních pohybech může být pro mnoho investorů zcela zbytečný, či dokonce nežádoucí.

Propad trhů aneb rudé vidění

Ve Fichtner Wealth Managers plánujeme na desítky let dopředu a můžeme tak s jistotou konstatovat, že propad jednou určitě přijde, ať už dříve nebo později.

Proto bychom neměli být překvapení, když se v takové situaci ocitneme. A přesto se rok co rok velké části investorů přitíží, když zaznamenají nestabilitu či poklesy na trhu.

Dovolte mi následující myšlenkový experiment: Čím častěji kontrolujete své portfolio, tím více zvyšujete šanci, že v něm postřehnete nějakou ztrátu. Uvědomění si možnosti ztráty zvyšuje emoční náročnost péče o portfolio a může vést ke zbytečným ztrátám, např. díky emocemi řízeným prodejům při poklesu trhu.

Je to opravdu tak.

Pokud se na své portfolio podíváte odteď za 15 let, i kdyby byl trh a ekonomika zrovna v -40% recesi, hodnota vašeho majetku se stále bude zelenat. V případě, že ale budete svá aktiva nervózně kontrolovat každý druhý den, snadno vás rozhodí i -5% pohyb, jenž nastává velmi často.

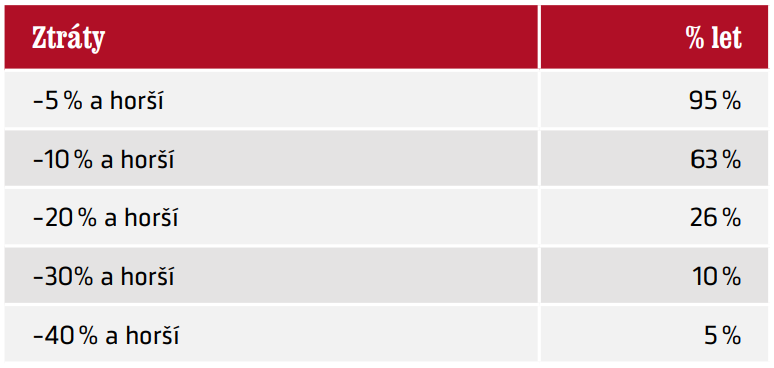

Z tabulky vidíme, že malé i větší fluktuace na trhu jsou zcela běžné, a obsesivní kontrolování výkonnosti portfolia na tom nic nezmění. Aby dlouhodobá investiční strategie fungovala, je potřeba být disciplinovaný a nepodléhat svým úzkostem či jiným emocím.

Z výzkumů behaviorálního investování plyne, že riziko postřehnutí ztráty okolo -2 % se pro člověka, který portfolio kontroluje nikoliv denně, ale pouze čtvrtletně, snižuje zhruba dvojnásobně, přesněji z 25 % na 12 %. (Benartzi a Thaler, 1995)

Méně častými kontrolami portfolia tak snižujete riziko špatného úsudku na základě červeného zbarvení portfolia. Krátkozraká averze k riziku (myopic loss aversion) je totiž jev, kdy jsou investoři příliš ovlivněni aktuálními propady a jsou schopni pouze krátkodobého výhledu, což v důsledku negativně ovlivňuje jejich dlouhodobou výnosnost. (Thaler et al.,

1997)

Velkoplošný experiment ukázal, že u jednotlivců, kteří dostávají informace o výkonnosti svých investic příliš často, následně klesá odvaha investovat do rizikovějších instrumentů a okrádají se tak o potenciál lepších dlouhodobějších výnosů.

(Larson et al., 2016)

Co mám tedy dělat?

Když společnost Fidelity mezi lety 2003 a 2013 pozorovala, kteří z jejich klientů mají největší výkonnost, ukázalo se, že vlastníci těch nejúspěšnějších investičních účtů buď umřeli, nebo úplně zapomněli, že u Fidelity nějaký účet mají.

Proč to tak je?

Pod vlivem emocí můžeme totiž napáchat ve svém portfoliu nejvíce škod.

Ze studia behaviorálního investování víme, že jsou lidé nevědomky ovlivněni množstvím kognitivních chyb a zkreslení ve svém uvažování.

Mezi ně patří i efekt nepřiměřené reakce (over-reaction bias) a efekt nadměrné sebedůvěry (over-confidence bias).

Investor tedy na základě aktuálních zpráv může dojít k závěru, že nyní trh „tutově“ půjde dolů, a radši z něj na chvíli vystoupí.

Co se ale stane v případě, že se zmýlí?

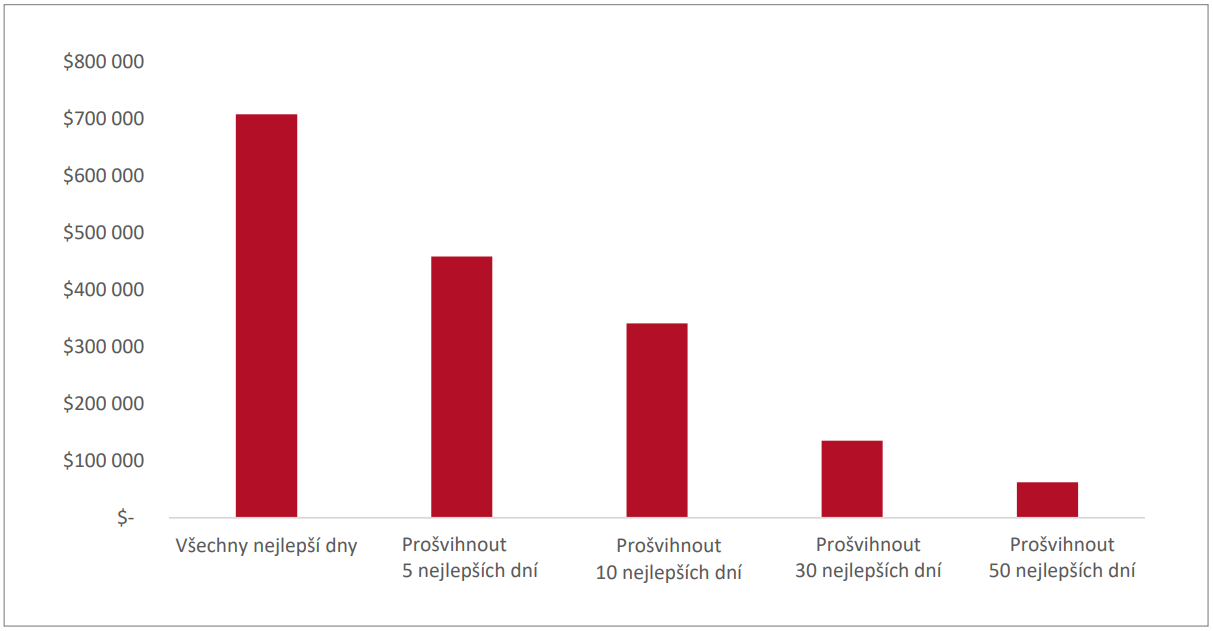

Následující graf ukazuje, co by se s vaším majetkem stalo, kdybyste mezi roky 1980 a 2018, tj. v průběhu cca 10 000 obchodních dní, nebyli na trhu zainvestovaní 5, 10, 30 nebo 50 nejlepších obchodních dní.

Pokud je dlouhodobý investor nervózní, když si nemůže zkontrolovat své portfolio alespoň jednou denně či párkrát týdně, má zcela jistě špatně nastavenou investiční strategii nebo

s ní není v souladu.

Volatilita (jak poklesy, tak růsty) v průběhu dnů, týdnů či měsíců by dlouhodobého investora měla nechat chladným, jelikož nemá zásadní dopad na dlouhodobou výkonnost jeho portfolia.

Důležité je nedělat zbrklá rozhodnutí a ukvapené závěry, ale zkrátka zůstat zainvestovaný.

Ve sledovaném 38letém období bylo dohromady zhruba 10 000 obchodních dní.

Tomu, kdo trhy úpěnlivě sledoval a následně spekuloval na jejich pohyby stačilo vynechat pouhých 5 klíčových dní a jeho konečný majetek by se snížil o 40 %.

Kdyby to zpackal desetkrát, měl by méně než polovinu.

Troufli byste si i nyní zahrát podobnou ruletu?

Investování je jednoduché, nikoliv snadné

Řekne se to lehce. „Zůstanu zainvestovaný, výkonnost portfolia si zkontroluji maximálně jednou za čtvrt roku, a nehledě na aktuální dění ve světě budu posílat pravidelnou investici.“

Jakmile ale přijde na lámání chleba, kdekdo začne být skeptický. Chápeme proč. Všichni jsme lidé a všichni máme podobné emoce. Někdy může být velmi obtížné nedovolit jim, aby nám zakalily úsudek.

Jak jste se cítili ve čtvrtek 24. února 2022, když jste se dozvěděli o invazi na Ukrajinu? Dostali jste strach o své peníze?

Pokud ano, vraťte se k tomuto článku například za 10 let a pochopíte, že mírné rozvlnění trhů vlivem konfliktu v dlouhodobém horizontu vlastně nic moc neovlivnilo.

Jako Fichtner Wealth Managers kontrolujeme portfolia klientů pravidelně, aby oni nemuseli.

Úloha investičního poradce

Sledujeme dění na trzích a používáme několik metod a systémů, abychom zaručili, že jsou jednotlivá portfolia vždy v souladu s cílovou alokací a preferovanou mírou rizika. Když je potřeba udělat nějakou rebalanční změnu, tak ji uděláme. A když naopak vznikne příležitost k výhodnému nákupu (a tím optimalizaci dlouhodobé strategie), tak to řešíme.

Ti, kteří poradce nemají a investují na vlastní triko, se vystavují riziku ukvapených závěrů. To nejhorší, co můžete udělat je neuvážené odklonění se od vlastní dlouhodobé strategie – například na základě aktuálních zpráv, horkých investičních tipů či strachu.

Stavějte mezi sebe a potenciální budoucí špatná rozhodnutí překážky, které vás buď zastaví, nebo minimálně zpomalí na dostatečně dlouho, abyste se mohli zamyslet ještě jednou a důkladněji.

Samozřejmě je nejprve nutné sestavit takové portfolio, které nevyžaduje každodenní sledování. Takové, které má největší šanci přežít i nečekané události tzv. černé labutě. I s tím našim klientům pomáháme.