Rentiér 6/2021 – Ideální struktura majetku rentiéra

Měsíčník inteligentního investora se jménem Rentiér je samostatně neprodejný a je součástí širokého servisu, který poskytujeme našim klientům.

Úvodník pro červen 2021

Květen 2021 byl na akciových trzích podobně klidný jako duben.

Květen 2021 byl na akciových trzích podobně klidný jako duben.

Vyspělý svět a s ním i jeho ekonomiky se postupně začínají dostávat z nejhorších časů způsobených pandemií COVID-19.

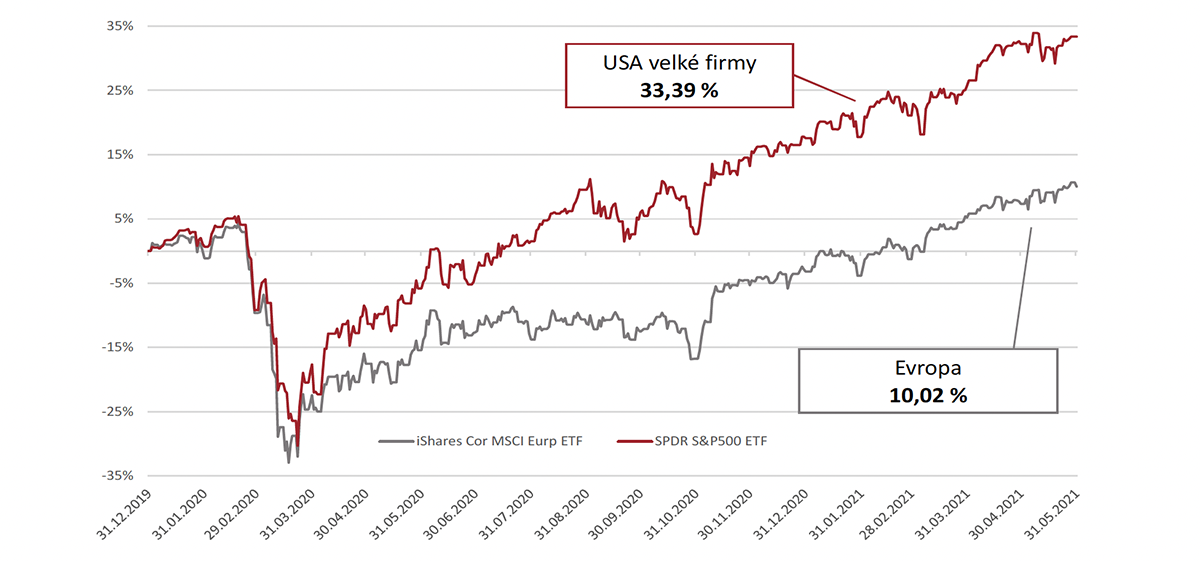

Jako obvykle, díky své schopnosti dobře reagovat na rychle se měnící prostředí, se z této pandemií zapříčiněné situace nejlépe dostávají americké firmy a americká ekonomika.

Je dobré si dnes připomenout, že ceny mnoha akcií na burzách s tímto zlepšováním již nějakou dobu počítají – často jsou tzv. leading indikátorem změny, tzn. indikátorem, který jako první naznačuje změnu. Proto jsou mnohé americké akcie dnes již výše, než byly před COVID krizí.

I ceny evropských akcií se zvyšují, ale ne tak rychle. Evropa v COVIDu ukázala, že její akceschopnost je přeci jen nižší než ta americká. I to byl pro nás jeden z důvodů, proč jsme se cca před rokem rozhodli akcie firem z kontinentální Evropy z portfolií úplně vyprodat.

Největší nepřítel dlouhodobého investora

Asi nejčastěji skloňovaným pojmem v médiích i při diskusích s našimi klienty byla v průběhu května 2021 inflace. Ta zase trochu vystrčila růžky.

V ČR dosáhla za posledních 12 měsíců 3,1 % a v USA dokonce přes 4 %, a dobře tak připomněla, co je skutečným největším nepřítelem každého dlouhodobého investora.

Nejsou to poklesy na trzích, protože s těmi se dá v investiční strategii počítat a pracovat, ale právě inflace, která majetek ležící ladem nenápadně ukusuje tak, že v horizontu desítek let z něj může zbýt jen velmi málo.

Různé scénáře budoucnosti

Klienti, kteří s námi jsou déle než od července 2020, si vzpomenou, že inflační scénář byl jedním ze scénářů budoucnosti, se kterým doporučujeme pracovat, a proto jsme na něj připraveni.

V dobách vyšší inflace jsou dobrým řešením i dividendové akcie a proti-inflační dluhopisy. Samozřejmě, že řešením mohou být i nemovitosti, a v období opravdu vysoké inflace třeba i zlato.

Právě zlato je ale řešením jen do špatných časů. V dobrých časech může významně ztrácet na hodnotě, jako např. v období 1980–2000, kdy v reálném vyjádření ztratilo více než 80 % hodnoty.

Investiční řešení pro dlouhodobé investování

Skutečně dobře postavená dlouhodobá investiční řešení by ale měla vždy počítat s různými scénáři budoucnosti.

Jak se scénářem inflace vyšší, který se nyní hodně diskutuje, tak i se scénářem, kdy se inflace vrátí k nižším hodnotám, o kterém se nyní moc nemluví.

Nikdy si totiž při investování na desítky let nemůžeme být jistí, co konkrétně se stane. Také právě proto investiční filozofie Wealth Protection pracuje s různými scénáři budoucnosti (viz loňské letní dvojčíslo Rentiéra).

Důležité je, že kombinace dividendových akciových ETF a proti-inflačních dluhopisů má šanci rozumně fungovat ve všech minulé léto zmiňovaných scénářích – inflačním (resp. stagflačním), scénářem tzv. pomalého růstu a la Japonsko i se scénářem, který počítá s návratem tržeb a zisků firem k původním hodnotám před COVIDem (scénář status quo.)

Ideální struktura majetku rentiéra

V poslední době se více a více setkávám s otázkami, které se týkají celkového – možná by se dalo říci celostního – pohledu na strukturu majetku.

Naší specializací jsou sice finanční aktiva (ETF, fondy, akcie, dluhopisy apod.), ale protože pracujeme s úspěšnými lidmi, diskusi o celkové struktuře majetku se čas od času také nevyhneme.

Hlavním článkem tohoto vydání Rentiéra je tentokrát příspěvek, ve kterém sdílím svůj osobní názor na to, jaká má být celková struktura majetku rentiéra.

Nemluvím jen o finančních aktivech, ale i o váze některých dalších typů aktiv na celkovém majetku. Toto téma se s rostoucím majetkem našich klientů stává součástí našeho přemýšlení a diskusí stále více a více.

Z mého pohledu existují 4 úrovně rentiérského bohatství. Od prvních desítek milionů, přes stovky milionů až po bohatství přesahující miliardu.

Každá úroveň je totiž specifická a má rozdílnou alokaci prostředků do různých aktiv, které jdou i mimo rámec našeho mandátu.

Doufám tak, že i vy v mých názorech najdete inspiraci a podněty pro to, jak o svém celkovém rentiérském majetku přemýšlet.

Krize přijde, jen nikdo neví kdy

Ve svém článku „Krize přijde“ na straně 13 píše Tomáš Tyl o důležitém pohledu na krize. Už začátek článku je velmi netradiční, tak uvidíme, co na něj řeknete.

Tomáš začíná slovy: „Celý současný kapitalismus není vlastně nic jiného než pyramidová hra. Dokud existuje důvěra, funguje to dobře. Ale pyramidová hra může fungovat jen tak dlouho, dokud bude dost těch, kteří jsou schopni a ochotni se do té hry dál zapojovat. Tedy rozumějme – jsou schopni a ochotni si dál půjčovat za tím účelem, aby sami půjčovali.“

Nemusíte mít strach. Z Tomáše se nestal pesimista ani věštec krize. Jen analyticky rozebírá „co kdyby…“

Jedním z jeho nejdůležitějších závěrů je, že předpovídání krizí jde především skvělý marketingový tah.

Lidé mají rádi dramatické zprávy. S krizí jsou spojeny silné emoce a ty přitahují pozornost a prodávají. Proto se o podobných předpovědích často píše. Je to také nástroj propagace a prodeje.

Je ale vždy dobré se podívat, co nabízí ten, kdo krizi věští a jak často to dělá. Obvykle jde o způsob, jak prodávat knihy, odebírání newsletteru apod. Krizí často straší prodejci zlata anebo správci investičních produktů.

Nikdo nedokáže předvídat krize. A ti, kdo podobné předpovědi opakovaně dělají mnohdy činí ze zištných důvodů. Chtějí přitáhnout pozornost.

Při investování se na předpovědi nespoléháme. A to ani na ty předvídající krach, ani na ty věštící růst. Místo toho máme strategii připravenou na různé scénáře.

Myslet na vlastní výjimečnost může být v investování nebezpečné

David Řehulka napsal článek o tom, jak je nebezpečné podlehnout v investování sebeklamu o vlastní výjimečnosti. Ano, je to tak.

David Řehulka napsal článek o tom, jak je nebezpečné podlehnout v investování sebeklamu o vlastní výjimečnosti. Ano, je to tak.

Stejně jako si většina z nás myslí, že jsme nadprůměrní řidiči – a občas to nemívá dobré konce, podobně je to s námi jako investory.

Někdy jsme totiž ve svém přístupu k investování trochu méně kritičtí, než bychom být měli.

Dobrou zprávou je, že vám s tím může pomoci třeba někdo jako jsme my. Davidův článek najdete na straně 17.

Pěkný úrok není automaticky zárukou dobré investice

„Ráda bych Vás požádala o hodnocení těchto dluhopisů, které nabízí pěkný úrok.“ Tak přesně to nám napsala jedna z našich klientek v dubnu letošního roku.

Petr Syrový v analýze poodkrývá do větších detailů to, jak se díváme na mnohé emise českých korporátních dluhopisů.

Za vzorový příklad si bere emise společnosti Wood Seeds s.r.o., které nabízejí investorům „pěkný“ výnos až 9,2 % p.a.

Jak asi tušíte, ani tak „pěkný“ výnos nás moc nezaujal poté, co jsme ho porovnali s riziky spojenými s dluhopisy a s případnými alternativními investičními příležitostmi.

Hezký den a pohodový začátek léta

Vladimír Fichtner

V květnu došlo k lehké korekci hodnoty amerických akcií především díky tomu, že koruna oslabovala proti dolaru.

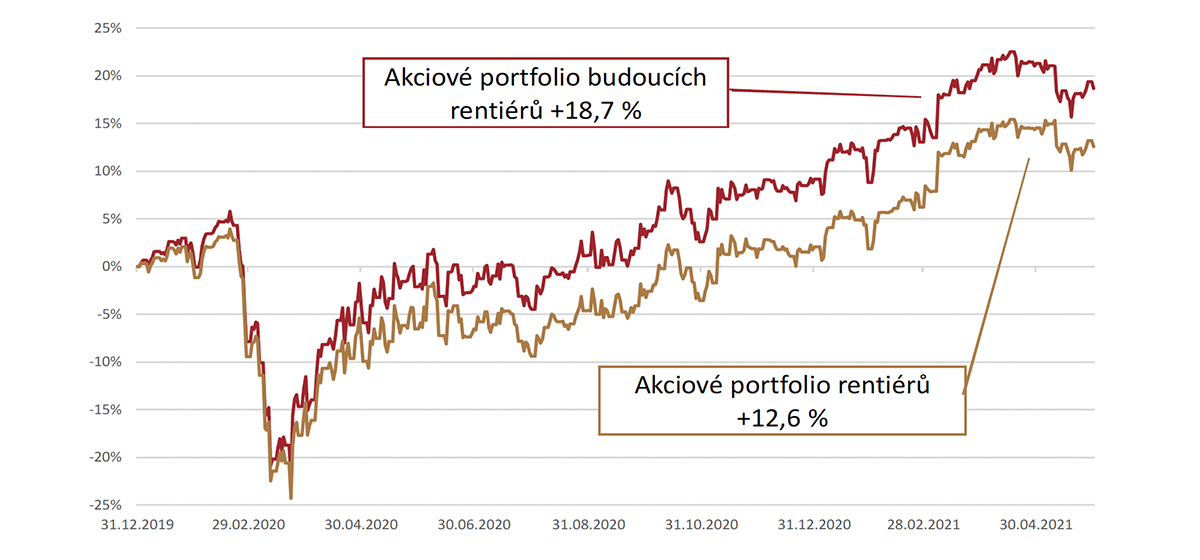

Květen 2021 byl na akciových trzích po dubnu dalším klidným měsícem. Portfolio budoucích rentiérů, klientů digitálního poradenství eFrank.cz, v květnu kleslo o -1,7 % a rentiérů o 2,2 %.

Od 1. ledna 2020 tj. za 17 měsíců, vyrostlo modelové akciové portfolio pro budoucí rentiéry o 18,7 % a rentiérské portfolio o 12,6 %.

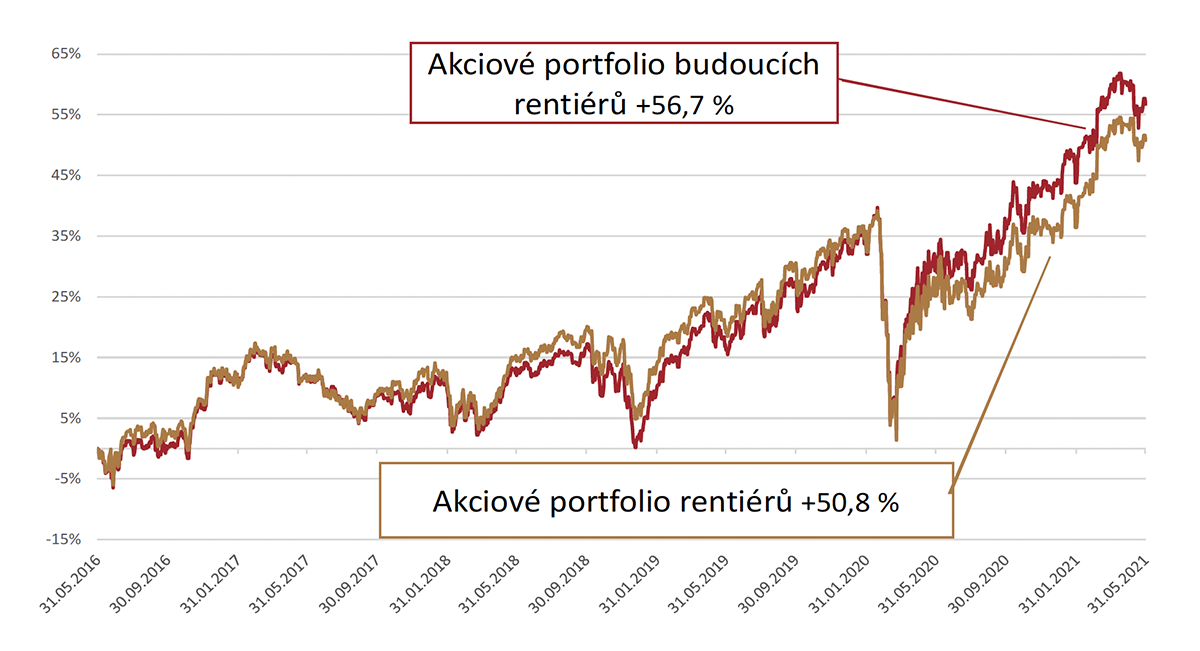

Na pětiletém horizontu je vidět, že akciové portfolio budoucích rentiérů má jen o něco málo lepší výkonnost než akciové portfolio rentiérů.

Ke konci roku 2020 byl rozdíl výraznější, protože v roce 2020 více rostly růstovější akcie.

Rok 2021 ale přinesl změnu a zatím v tomto roce rostou více akcie dividendové, obsažené vyšší mírou (cca 60 %) v portfoliích rentiérů.

Detailní informace o aktuálním stavu trhů, sentimentu investorů a další zprávy z investičního světa najdete ve 20stránkovém vydání Rentiér 6/2021, který připravujeme pro naše klienty a odběratele analytického servisu.

Začněte investovat strategicky

Pokud máte finanční aktiva ve výši alespoň 50 milionů a chtěli byste probrat, zda je náš investiční přístup s odměnou placenou na přímo a převážně ze zisku i pro Vás, vyžádejte si 45minutovou konzultaci své investiční strategie. Rádi vám na ní předáme mimo jiné i toto vydání měsíčníku Rentiér.

Konzultace investiční strategie

Obchodování s investičními nástroji je vždy spojeno s rizikem ztráty až celé investované částky a minulé či předpokládané výnosy nejsou zárukou výnosů budoucích. Bližší informace o rizicích jsou k dispozici zde.