UPS propustí 10 % zaměstnanců, Amazon 10 % bílých límečků a zvýší zisk i díky AI. Fed snížil sazby o 0,25 % na 3,75 %.

Tento týden přinesl řadu zpráv, které potvrzují, že doba, ve které žijeme, přináší nejen nové příležitosti, ale i zásadní posuny, které musíme jako investoři sledovat.

Velké americké firmy – Amazon a UPS – oznámily významné propouštění

Amazon ruší až 30 000 míst, což představuje zhruba 10 % zaměstnanců v administrativě. (Wall Street Journal)

UPS propouští 48 000 lidí, tedy přibližně 10 % celkové pracovní síly. Příčinou je kombinace nástupu umělé inteligence a snahy o vyšší efektivitu a ziskovost. (Wall Street Journal)

Rostoucí počet firem, včetně banky J.P. Morgan, věří, že dokážou zvyšovat zisky i bez dalšího nabírání lidí. (Wall Street Journal)

Je zřejmé, že efektivita díky AI začíná pozitivně ovlivňovat firemní výsledky – a podle mého názoru je to teprve začátek.

AI ovlivňuje pracovní místa i infrastrukturu

Vliv investic do infrastruktury pro AI je již patrný i na výsledcích americké společnosti Caterpillar, která těží z rostoucí poptávky po výstavbě datových center pro umělou inteligenci. (Wall Street Journal)

Tento vývoj ukazuje, že AI není jen módní vlna, ale skutečně mění průmyslové a energetické priority světa – nejen v technologických firmách.

Jako investoři AI vítáme

Krátkodobě i střednědobě považuji vliv AI za pozitivní zprávu pro investory – rostoucí tržby a snižování nákladů mohou podpořit firemní zisky i ceny akcií.

Otázkou však zůstává, jak se tyto změny projeví dlouhodobě na trhu práce a spotřebitelské poptávce. Důvěra spotřebitelů je klíčovým faktorem utrácení, a tedy i firemních výnosů.

Jsem proto rád, že jsme v akciích stále mírně převáženi – současné trendy mohou být pro trhy v nejbližších měsících i letech podle mého názoru spíše příznivé.

Uvidíme, jak si ekonomika poradí s absorpcí propouštěných pracovníků – to je spíše dlouhodobé téma, které budeme sledovat a případně na něj v portfoliích reagovat.

Výsledky bank jsou také pozitivní

Ve Švýcarsku potěšila investory banka UBS, jejíž zisk překonal očekávání. (Novinky)

Dobré výsledky i dalších evropských bank potvrzují, že bankovní byznys může i v náročném prostředí přinášet solidní výnosy.

Když vidím silné výsledky bank, vždy si připomenu, že právě ony bývají poměrně spolehlivým lakmusovým papírkem vývoje ekonomiky – a dobré výsledky bank obvykle znamenají i zdravý vývoj firem. To je pro nás jako investory další pozitivní zpráva.

Chystá se private credit na zimu?

Zatímco The Wall Street Journal tento týden popsal vývoj na trhu private credit jako možnou předzvěst krize, náš pohled je umírněnější – podobně jako u analytiků J.P. Morgan.

Sektor prochází přirozenou fází zpřísňování podmínek po letech levného kapitálu. Private credit zůstává důležitým zdrojem financování mimo tradiční bankovní systém a zároveň se profesionalizuje.

Z našeho pohledu jde o zdravé přizpůsobení, nikoli o začátek systémového problému.

Fed snížil sazby o 0,25 % na 3,75 %

Fed tento týden snížil sazby o čtvrt procentního bodu na 3,75 %, ale naznačil, že další snižování v prosinci nemusí přijít. (Patria)

Vidíme tedy návrat k opatrnosti a snahu hledat rovnováhu po období rychlých změn.

Z mého pohledu – čím déle zůstanou americké sazby vyšší než jinde ve světě, tím dlouhodobě atraktivnější bude americký dolar.

Na druhou stranu vím, že měnový faktor je sice krátkodobě nejvíce volatilním prvkem při oceňování portfolií, ale dlouhodobě nehraje tak významnou roli jako zhodnocení podkladových aktiv, například amerických akcií.

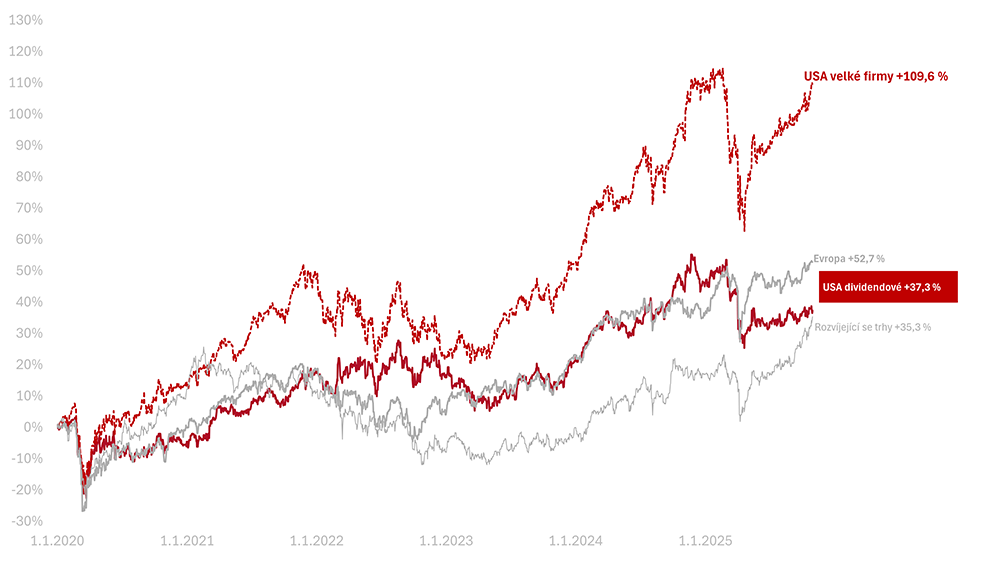

Výkonnost trhů k 30. 10. 2025

Za poslední týden celý americký trh v korunovém vyjádření vyrostl (+1,7 % v CZK). Naopak americké dividendové akcie mírně poklesly (-0,5 % v CZK).

Od začátku roku 2025 je tak na amerických akciích mírný růst o +1,2 %. Americké dividendové zůstávají −5,9 % v CZK.

Od začátku roku 2022, kdy byly akcie na vrcholu před posledním významným propadem, jsou americké akcie velkých firem +42,2 % a americké dividendové +16,9 %.

Od začátku roku 2020 vydělaly americké akcie velkých firem +109,6 %, americké dividendové +37,3 % v CZK.

Přihlaste se k odběru newsletteru Správa bohatství

Obchodování s investičními nástroji je vždy spojeno s rizikem ztráty až celé investované částky a minulé či předpokládané výnosy nejsou zárukou výnosů budoucích. Bližší informace o rizicích jsou k dispozici zde.