Strategický pohled na ekonomickou situaci Q4/2022

Na Ukrajině se bojuje již více než 8 měsíců a spíše to vypadá, že válka eskaluje, než aby utichala.

Inflace ve světě je stále vysoká.

Prudce posiluje dolar.

Americká centrální banka FED říká, že bude zvedat úrokové sazby bez ohledu na recesi.

Jak současnou situaci vnímat.

Jak si vysvětlit kroky centrálních bank.

A hlavně, jak se v současné situaci chovat ke svým penězům a investicím.

To s vámi nasdílím v následujících řádcích.

Cílem centrálních bank je zastavit inflaci za každou cenu

Jsme v situaci, která je ekonomicky problematická. Tím hlavním problémem je hrozba dalšího růstu inflace. To je ten důvod, proč dochází ke zvyšování sazeb. Centrální banky se snaží inflaci zkrotit, tím brzdí ekonomiku a otázka může být: Stojí to za to?

Inflace v České republice je 20 %, v Americe 8 %. To jsou vysoká čísla, ale rozhodně ne nejvyšší. Například v Turecku je inflace za letošní září 83 %.

Představte si, že se ceny meziročně skoro zdvojnásobily. Ten samý byt v Praze už nestojí 10 milionů, ale 18,3 milionu. Ta samá luxusní verze Škodovky nestojí 1 milion, ale 1 milion 830 tisíc korun. Ten samý oběd nestojí 200Kč, ale 366 Kč.

Nemusíme si to ani moc představovat, protože ceny energií a plynu jsou i několikanásobné. To může být pro některé lidi likvidační. Pro jiné, řekněme bohatší, lidi to znamená jen to, že jim zbyde menší rezerva.

Ale i pro firmy je růst nákladů velký problém. Již nyní můžeme vidět krachy a insolvence některých společností. Ve zprávách vídáme, že větší firmy zvažují, zda nepřesunou své provozy, továrny a výrobu z Evropy pryč.

Kdyby centrální banky nezasáhly, nebojovaly proti inflaci a nechaly nízké úrokové sazby, dál by to vedlo ke zvyšování inflace.

Dostupnost úvěrů tlačí ceny vzhůru

Jedna z věcí, která má na inflaci vliv, je peněžní nabídka. Zjednodušeně kolik na trhu koluje peněz a také rychlost, jakou kolují.

Je to dobře vidět třeba na nemovitostech. Kdyby si nikdo nemohl vzít hypotéku, budou si lidé kupovat nemovitosti jen za peníze, které mají. A těch peněz nemají zase tolik. Takže by ceny nemovitostí příliš nerostly, protože by na nemovitostním trhu byli jen lidé, kteří mohou nakoupit za hotové.

V době nízkých úrokových sazeb si naopak hodně lidí může vzít hypotéku a najednou je na trhu spousta peněz, ale pořád stejné množství nemovitostí. Lidé tedy mohou za nemovitosti zaplatit více.

Peněžní nabídku zvyšují úvěry. Růst úvěrů vede postupně k růstu cen.

A to je přesně způsob, jakým nízké úrokové sazby vedou k růstu cen – v našem případě nemovitostí. Při nižších sazbách jsou úvěry dostupnější a lidé i firmy je více využívají. Kombinace nízkých sazeb a vysoké inflace by pak byla pro dlužníky ideální. Když je inflace 20 % a úrokové sazby 2 %, znamená to, že se za rok 18 % dluhu odmazalo, protože reálná hodnota dluhu klesne o 20 % a vy zaplatíte jen 2 %. Zjednodušeně řečeno, dlužníci na vysoké inflaci vydělávají. Pokud úměrně k tomu rostou ostatní příjmy, dluhy se vlastně snižují. Sice stále dlužíte stejnou částku, ale po započtení inflace je podstatně nižší.

Nebezpečná spirála inflace

Vysoká inflace a nízké úrokové sazby by tedy trh motivovaly k neustálému půjčování, ale to by do systému vrhalo nové a nové peníze, které by dál zvedaly ceny.

To je velmi nebezpečná spirála vedoucí k hyperinflaci, destrukci měny a likvidaci obchodu vůbec. Nemůžete totiž pořádně nakupovat a prodávat, nebo podepsat smlouvu na jakoukoliv částku, když za pár měsíců bude o desítky nebo stovky procent jiná. To je extrémní černý scénář, o kterém mluví například prodejci zlata.

Většina lidí takový scénář nechce. Rozhodně ho nechtějí centrální banky, a proto proti němu bojují zvyšováním úrokových sazeb. Jejich cíl je naopak dostat inflaci blízko ke svému cíli na úrovni kolem 2 %. Zvyšující se sazby tlumí růst peněžní nabídky, protože zdražují financování firmám i jednotlivcům. Tím ale také tlumí ekonomickou aktivitu.

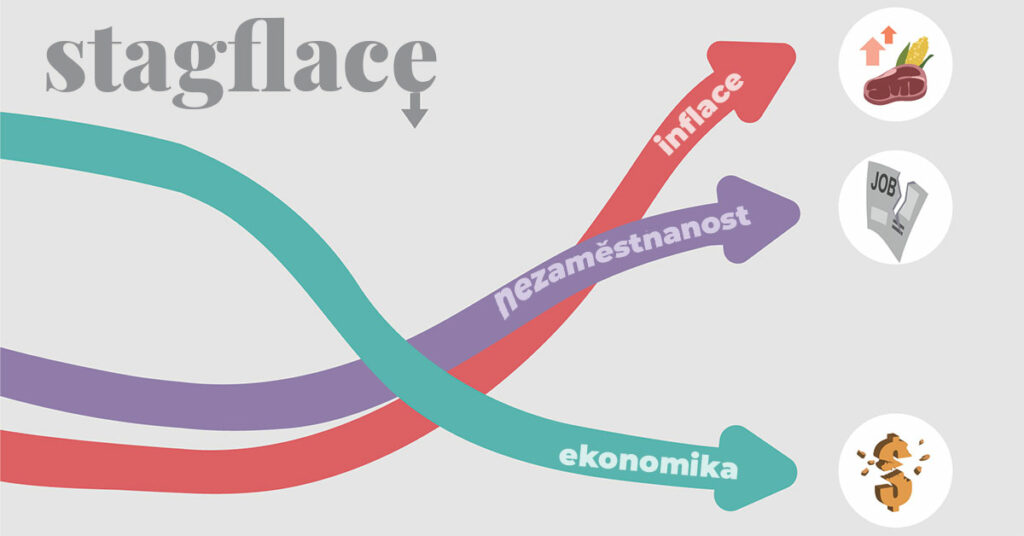

V tuto chvíli ani my nepředpokládáme, že by se ve vyspělých zemích a ČR scénář hyperinflace realizoval. I když, jak jsme psali v článku o Turecku v únoru tohoto roku, díky principům Wealth Protection by portfolia takovou situaci ustála. Naopak je dobré počítat, jako s jedním z reálných scénářů, s obdobím stagflace – ekonomické stagnace a vyšší inflace, podobně jako byla v 70. letech v USA. Proto máme tento scénář zařazený mezi ty scénáře, na které se

zaměřujeme dlouhodobě.

Válka na Ukrajině hýbe s cenami energií

Z lidského hlediska je válka vždy strašlivá tragédie. Ekonomický pohled ale vypadá jinak. Lokální války většinou nejsou z ekonomického hlediska problematické. Za poslední desítky let proběhlo několik válek (válčí se prakticky neustále), ale lidé ve vyspělém světě je vnímají spíše zprostředkovaně z médií, než aby měly reálný dopad na jejich životy.

V případě války na Ukrajině to z pohledu Ameriky platí stále. Běžný Američan by mohl mít problém ukázat Ukrajinu na mapě. Ale z pohledu Evropy má současná válka velký vliv na ceny energií, což má další vliv na současnou inflaci.

Firmám v Evropě se kvůli válce zdražují energie a zároveň se jim kvůli zvyšujícím se úrokovým sazbám zdražuje financování. Celá situace dopadá i na spotřebitele a ovlivňuje domácí poptávku a spotřebu. Zažíváme také příliv válečných uprchlíků, kteří zde nacházejí bezpečí. Všechny tyto faktory zhoršují současnou ekonomickou situaci.

I válka má své scénáře

Konec války a nastolení míru se zatím zdá být ve hvězdách, a proto je dobré zamyslet se nad možným dalším průběhem.

Nedávno jsem četl úvahu, že válku rozhoduje buď v krátkém čase vojenská převaha, anebo v delším čase ekonomická situace válčících zemí. Na vojenskou převahu sázeli při útoku Rusové. A patrně i vyspělé země očekávaly tento scénář.

Ale Ukrajina je vyvedla z omylu a Rusové Ukrajinu nepřeválcovali. Naopak se ukázalo, že Ukrajinci bránící vlastní území mají spoustu zkušených a odhodlaných vojáků, protože válka (dosud podporovaná Rusy neoficiálně) zde trvá již od roku 2014. Když se ukázalo, že o rychlou válku nejde a na stranu Ukrajiny se i výrazně přiklonilo veřejné mínění vyspělých zemí, dostali techniku a podporu, aby se mohli efektivněji bránit.

Přichází tedy druhý scénář – válečný konflikt může trvat docela dlouho a záleží kdo to déle vydrží finančně. Život v Rusku sice nemusí být nic moc, ale Rusové jsou schopní poměrně dlouhou dobu válku táhnout a financovat, byť to povede k větší izolaci i chudobě. Na druhou stranu Ukrajinu bude finančně pravděpodobně podporovat západ. Válka tak může trvat dlouhou dobu (ostatně již trvá přes 8 let, aniž by to do konce minulého roku západní země trápilo). Ale vnímat jí budeme, jak to s negativními zprávami bývá, méně a méně.

Postupem času bude vliv války nižší i na ceny energií s tím, jak budou evropské země hledat jiná řešení, než je energetická závislost na ruském plynu a ropě. Ekonomické dopady se budou snižovat.

Vzhledem k současnému vývoji se nezdá pravděpodobné, že by se Rusko rozhodlo (nebo bylo schopno) zaútočit i na jiné země. Důvodem je prostý fakt, že když se mu nedaří na Ukrajině, nedává smysl do toho zatahovat ještě celé NATO. A proto je zbytek Evropy relativně v bezpečí.

Černou labutí by se mohlo stát, pokud by Rusko na Ukrajině použilo jaderné zbraně. Patrně ne kvůli přímým ekonomickým dopadům, ale kvůli panice, kterou by to vyvolalo. Jednalo by se o natolik bezprecedentní situaci, že nelze odhadnout jaký by byl další postup světových mocností. Doufejme, že

odpověď se nedozvíme a tato strašlivá situace nenastane.

Osobně se domnívám, že by západ kvůli Ukrajině neriskoval jaderný holokaust, a tak by byla reakce nakonec relativně slabá. Ale není cílem tohoto textu o tomto tématu polemizovat.

Dolar ukazuje svou sílu

My dlouhodobě říkáme, že Amerika je ekonomicky silná a je na tom dobře. V minulosti jsme slýchali opoziční názory k Americe. Mimo jiné kvůli vyšším valuacím. Mluvilo se o Číně, o rozvojových zemích. Někteří lidé preferovali levnou Evropu a jiní dokonce investovali v Rusku.

V dobách krize se ale potvrzuje, že dolar je stále vnímán jako bezpečný přístav. Svět si nyní uvědomuje, že Amerika je silná, a proto tam směřují peníze.

Dolar v období strachu posiluje. A my jsme teď v období velkého strachu. Posilování dolaru má velký negativní vliv i na českou korunu, euro, ale hlavně maďarský forint, polský zlotý. Kupní síla Američanů tak stoupá. Oslabující měny dále zhoršují inflaci. Na druhou stranu pomáhají exportu.

Kde jsou tedy peníze v bezpečí?

Dlouhou dobu jsme nezažili takové poklesy dluhopisů jako nyní. Akcie od počátku roku 2022 v dolaru výrazně poklesly. Nemovitosti stagnují.

My vidíme bezpečí v dlouhodobém investování. Pak může být propad akcií spíš příležitost než obava. Dlouho jsme nekupovali klasické státní dlouhodobé dluhopisy. Další poklesy mohou vést k tomu, že se i pro nás stanou atraktivnější.

Jako prevenci proti podobnému scénáři jsme dlouho doporučovali proti-inflační dluhopisy. To se nakonec ukázalo jako velmi dobrá volba pro dnešní dobu. Vzhledem k tomu jak vyrostly sazby, nabízí nyní i fondy peněžního trhu a spořicí účty výnos 5-6 % v korunách. I když tento výnos zatím nedosahuje

na inflaci, jde o bezpečný způsob, jak odložit krátkodobé rezervy.

Pro dlouhodobé investice je bezpečným přístavem strategie Wealth Protection. Domníváme se, že i pro aktuální situaci jsou zajímavější akcie americké než evropské. Americká ekonomika je stále silná. Například v porovnání s Evropou nemá nedoléčené problémy z předchozích krizí.

Dividendové tituly si s inflací poradí lépe

Co je dlouhodobě bezpečnější ve scénáři vyšší inflace a stagnace? Jsou to dividendové firmy, konkrétně firmy, které vyplácejí udržitelnou dividendu. Nehoníme se za co největší dividendou, ale za dividendou, kterou jsou firmy schopny vyplácet dlouhodobě a ideálně ji i zvyšovat.

Pro dividendové firmy nemluví jen historická data, ale také selský rozum. Bavíme se o firmách typu Coca-Cola, Procter & Gamble ad. Jsou to velké, stabilní a z běžného pohledu velmi nudné firmy. Nicméně jsou schopné se v době inflace přizpůsobit podmínkám trhu, protože dokážou inflaci v nákladech promítnout do cen svých produktů a tím pádem do tržeb.

A navíc nejsou příliš závislé na financování, takže se jich zvyšování úrokových sazeb tolik netýká. Naopak největší poklesy, a tudíž problémy, vidíme u firem, které nebyly příliš ziskové a jsou příliš závislé na financování.

Některé mladé a nové technologické i jiné firmy se v posledních měsících proměnily na investiční katastrofy. Jejich ceny byly vyhnané přehnanými očekáváními v době růstu a nízkých úrokových sazeb.

Všichni chtěli kupovat akcie inovativních společností, o kterých se mluvilo a psalo, a jejich ceny letěly vzhůru. Je samozřejmě otázka, která z takových firem dokáže zvládnout nepříjemnou situaci a naplnit očekávání, která s ní byla spojena.

My jsme díky strategii Wealth Protection takové firmy v portfoliích neměli, tak nás ani jejich situace netrápí. Domníváme se, že dividendová strategie přináší větší bezpečí, a je to vidět i na vývoji cen dividendových firem ve vyjádření v koruně od začátku roku 2022. Proto jsou naše portfolia od začátku roku jen -6,9 % v CZK, i když celý světový i americký trh je v CZK -14 %.

Důležité je, že jsme do nich nenaskočili nyní, ale máme je v portfoliích dlouhodobě, a tak trochu preventivně. Podobně jako jsme preventivně nakupovali proti-inflační dluhopisy.

Není to tak, že bychom věštili scénář vyšší inflace, ale je to jeden ze scénářů, se kterými počítáme a mluvili jsme o něm již v létě 2020 na stránkách Rentiéra.

Bezpečí tedy spočívá v tom být připraven na různé scénáře budoucnosti a vědět, že konkrétně ve scénáři vysoké inflace, resp. stagflace, přinášejí bezpečí dividendové firmy.

Žádné dobré zprávy. A to je dobře!

V médiích se to v dnešní době jen hemží negativními zprávami. Vysoká inflace. Ceny energií. Rostoucí sazby. Začíná se pochybovat o bankách. Firmy, které přežily COVID z posledních zásob, teď dostávají druhou ránu v podobě zvyšujících se sazeb. A dostávají se do problémů, které již nejdou vyřešit.

Očekává se recese vyspělých ekonomik anebo přinejlepším jejich stagnace.

Negativních zpráv je nyní tolik, že pokud nenastane nějaká jiná nová pohroma, už vlastně o moc hůř být nemůže.

Samozřejmě vždy mohou přijít nové výrazně negativní zprávy typu Lehman Brothers. To jsou situace označované jako černé labutě vedoucí k finanční katastrofě. Pak se z recese stává krize – pokles HDP ne o jednotky procent, ale o desítky procent. Vlny řetězových krachů důležitých firem. Ty běžné,

i když hodně negativní, zprávy v sobě samotný trh postupně zapracovává.

Celkově nyní na trhu panuje hodně špatná nálada. Další negativní zprávy jsou ale pořád o tom samém. Víme, že sazby porostou, že budou utlumovat ekonomiku, že pravděpodobně nastane recese atd.

Jakmile mizí pozitivní zprávy, trh bývá nejlevnější. A později, když se objeví světlo na konci tunelu, vede to k odrazu zpátky. Dno akciového trhu nikdy z počátku nevypadá jako dno. Vypadá to, že zákonitě musí být ještě hůře. Proto ti, kdo čekají na dno obvykle promeškají příležitost.

Nechci tím říci, že dno nastává nyní. Dno je možné hodnotit až zpětně a sázka na něj se může šíleně vymstít. My nespekulujeme. Vždy může přijít nějaká nová informace, která ukáže, že všechno je jinak, než jsme si mysleli.

Pro dlouhodobé investování a pro setrvání na trzích je lepší zdravá skepse. V době, kdy na trhu panuje nadšení a je vše dobré, všichni jsou nadšení a firmy se prodávají za neuvěřitelné valuace, jsou akcie blíže vrcholů. V době negativních zpráv jsou blíže dnu.

Nejdůležitější je však držet se finančního plánu a také strategie. Díky tomu nemusíme spekulovat, zda jsme na dně nebo na vrcholu. Raději proto pracujeme s více scénáři a připravujeme naše portfolia na různé možnosti vývoje. Nyní si jeden ze scénářů prožíváme a díky preventivnímu přístupu jsme

na něj dobře připraveni a nemusíme kvůli němu portfolio výrazně měnit.

To je to, co očekáváme od přístupu Wealth Protection.