Úvodník pro září 2021

„Po dobu, co jsme se neslyšeli, se nic závažného nestalo.“

„Po dobu, co jsme se neslyšeli, se nic závažného nestalo.“

Asi tak by se dalo shrnout letošní léto na finančních trzích.

Bylo klidné, bez nějakých závažných událostí a nepřineslo nic, s čím bychom v našich portfoliích nepočítali. Akcie v průběhu léta pomalu, ale vytrvale rostly, a proto naše portfolia ke konci srpna také dosahovala na nové rekordy.

Mě osobně nejvíce potěšila skutečnost, že za celou dobu existence naší firmy jsme klientům kumulovaně vydělali již miliardu korun – a to již po odečtení našich poplatků z mandátu a ze zisku. Z toho mám opravdu radost.

Přestože léto bylo klidné, stojí za to zmínit dvě témata, která klid lehce narušovala – inflaci a čínské technologické akcie.

Téma inflace je dnes čím dál více viditelné

Americká inflace v létě dosáhla na úroveň 5,4 %, česká na 3,2 % a v srpnu se přidala i inflace v eurozóně 3 %.

Americká inflace v létě dosáhla na úroveň 5,4 %, česká na 3,2 % a v srpnu se přidala i inflace v eurozóně 3 %.

Inflace se projevuje v cenách některých stavebních materiálů, i v nadále pokračujícím růstu cen českých nemovitostí.

Kdo nás zná, již delší dobu ví, že za největšího nepřítele dlouhodobého investora považujeme právě inflaci.

Proto naše investiční řešení stavíme tak, aby zvládla nižší i vyšší nebo dokonce i velmi vysokou inflaci. Schválně mluvím o vyšší i nižší inflaci, protože ve skutečnosti nikdo z nás neví, jaký inflační scénář máme před sebou.

Zlato může pomoci, ale také výrazně uškodit

Pokud bychom měli před sebou vysokou inflaci, mohlo by nám v portfoliích pomoci např. i zlato. Ale právě zlato je velkým ničitelem hodnoty, pokud inflace zůstane pod kontrolou.

Každý, kdo vlastnil zlato od roku 1981 do roku 2000 by o tom mohl vyprávět. V tomto období totiž v reálném vyjádření hodnota zlata klesla o téměř 70 %.

Právě proto, že neznáme budoucnost, pracujeme s různými scénáři budoucnosti.

A v nich nám jako nejrozumnější a nejvhodnější řešení i nadále vychází pro rentiérská portfolia (zjednodušeně) kombinace diverzifikovaného portfolia amerických akcií a českých proti-inflačních dluhopisů.

U budoucích rentiérů s rentou za 10 a více let potom především diverzifikované portfolio amerických akcií.

Čínské technologické akcie

Druhým tématem, které obsadilo stránky médií a informačních webů, byla jasně deklarovaná nelibost čínského politbyra vůči čínským technologickým akciím.

Druhým tématem, které obsadilo stránky médií a informačních webů, byla jasně deklarovaná nelibost čínského politbyra vůči čínským technologickým akciím.

Akcie čínských firem z tohoto důvodu významně klesaly (Alibaba od začátku roku poklesla o více než 25 %), což je v porovnání s růstem amerického indexu S&P 500 o více než 20 % za stejné období, zásadní rozdíl.

A právě horší stabilita právního prostředí a silné propojení vývoje cen akcií s politikou je důvodem, proč se obecně vyhýbáme investování na trzích typu emerging markets.

Tyto trhy totiž neprochází našimi filtry, když přemýšlíme o ochraně bohatství. A jednání čínského politbyra je toho dobrým důkazem.

Emerging markets jsou levné a má to svůj důvod

„Emerging markets jsou ale levné“, čtu občas vyjádření analytiků v českých médiích. To je pravda, ale to platí již 30 let, co investuji. Jsou levné, méně výnosné a více kolísovavé, proto nemáme důvod do akcií na emerging markets investovat.

Navíc mají emerging markets v tuto chvíli ještě další dva problémy. Jednak horší míru vakcinace a s tím pokračující horší šanci na ekonomické oživení. A potom potenciální nebezpečí zvýšení úrokové míry v USA.

Pokud totiž vydrží míra inflace v USA vysoko a americká centrální banka začne zvyšovat úrokové sazby, je to skutečně velmi nepříjemné pro emerging markets.

Pokud by se stalo, že americké vládní dluhopisy začnou během 2 až 3 let vynášet úrok 5 %, budou muset státy a firmy na emerging markets nabídnout mnohem vyšší úroky investorům, aby si jejich dluhy někdo koupil.

A právě vysoké úrokové zatížení může být pro spoustu firem a států „polibkem smrti.“

Vladimír Fichtner

Téma měsíce – Co dělá rodinu bohatou?

Když se řekne bohatství, hodně lidí si toto slovo jako první spojí s finančním kapitálem. Mnozí mají pocit, že bohatství je o hojnosti majetku.

Když se řekne bohatství, hodně lidí si toto slovo jako první spojí s finančním kapitálem. Mnozí mají pocit, že bohatství je o hojnosti majetku.

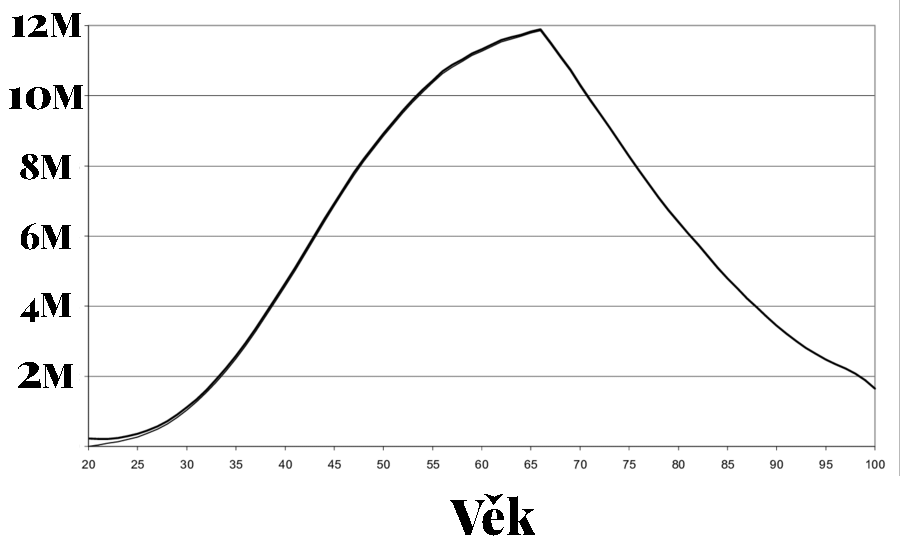

A proto měsíc za měsícem a rok za rokem budují majetek a snaží se z pozice budoucího rentiéra dělat z finančního pohledu vše proto, aby se jednoho dne stali rentiéry.

Čím větší majetek máme, tím více si ale začínáme uvědomovat, že finanční majetek je jen jedna část rodinného bohatství. A to v konečném důsledku část nejméně důležitá. To potvrzuje i známé rčení, že „Štěstí si za peníze nekoupíš.“

Skutečné bohatství a přístup k němu pro nás s mou ženou Radkou asi nejlépe vyjadřuje věta jedné moudré staré paní: „Naše rodina byla vždycky bohatá, a občas jsme měli i peníze.“

Inspirace pro strategickou alokaci majetku rentiéra

Čas od času se u našich největších klientů setkáváme s dotazy, zda do celkového majetkového portfolia zařadit nemovitosti, nemovitostní fondy, nebo např. i fondy zaměřené na private equity.

Čas od času se u našich největších klientů setkáváme s dotazy, zda do celkového majetkového portfolia zařadit nemovitosti, nemovitostní fondy, nebo např. i fondy zaměřené na private equity.

Rozhodli jsme se proto, že v příštích měsících podrobněji rozebereme i výhody a nebezpečí těchto kategorií investic. Ale i v této oblasti, stejně jako při investování do finančních aktiv platí, že je rozumné postupovat odshora.

Předtím, než začneme zkoumat vhodné nemovitostní příležitosti Tomáš Tyl zodpoví otázku, kolik by těch nemovitostí v portfoliu mělo být. Respektive, technicky řečeno, jaký podíl z našeho majetku by měly zaujímat.

Můžete mít pravdu, a přesto být hlupák

Rudolf hraje blackjack, v prvních dvou kartách dostane součet 17. Je už ale posilněn alkoholem, věří si, a požádá rozdávajícího dealera o další kartu.

Rudolf hraje blackjack, v prvních dvou kartách dostane součet 17. Je už ale posilněn alkoholem, věří si, a požádá rozdávajícího dealera o další kartu.

Krupiér se ho zeptá, jestli si je opravdu jistý, a Rudolf odpoví že ano. Je to čtyřka. Kasinem se začne rozléhat Rudolfův jásot a nadšení.

Nadšené by ale mělo být spíše kasino, protože ví, že přestože se Rudolfovi tentokrát poštěstilo, zahrál toto kolo ve skutečnosti hloupě a statistika je na straně kasina.

David Řehulka v článku říká, že kvalitní investování v průběhu celého života, které by mělo fungovat desítky let, ale nemůže být založeno na štěstí.

Musí mít základy v systematickém přístupu, který je využíván jak v dobrých, tak ve špatných časech a nikdy není opuštěn jen proto, že se něco, co je v současnosti populární, neshoduje s dlouhodobou strategií.

Sloučení veškerých klientských aktivit společností Fichtner s.r.o. a eFrank.cz a.s. do Fichtner a.s.

Vzhledem k dlouhodobé tradici a spolupráci se jméno obchodníka s cennými papíry společnosti „eFrank.cz a.s.“ k 1. říjnu 2021 změní na „Fichtner a.s.“

Vzhledem k dlouhodobé tradici a spolupráci se jméno obchodníka s cennými papíry společnosti „eFrank.cz a.s.“ k 1. říjnu 2021 změní na „Fichtner a.s.“

Pod hlavičkou obchodníka se klienti budou potkávat se stejnými lidmi, na které jsou zvyklí z Fichtner s.r.o.

Veškeré smluvní závazky, povinnosti vůči klientům i cenová ujednání Fichtner s.r.o., „přejdou“ tedy od 1. října 2021 v plném rozsahu na obchodníka s cennými papíry společnost eFrank.cz a.s. (Fichtner a.s.)

Fichtner s.r.o. bude ke stejnému datu přejmenováno na Fichtner Servisní s.r.o.

V průběhu léta 2021 akciové trhy v korunovém vyjádření i nadále rostly

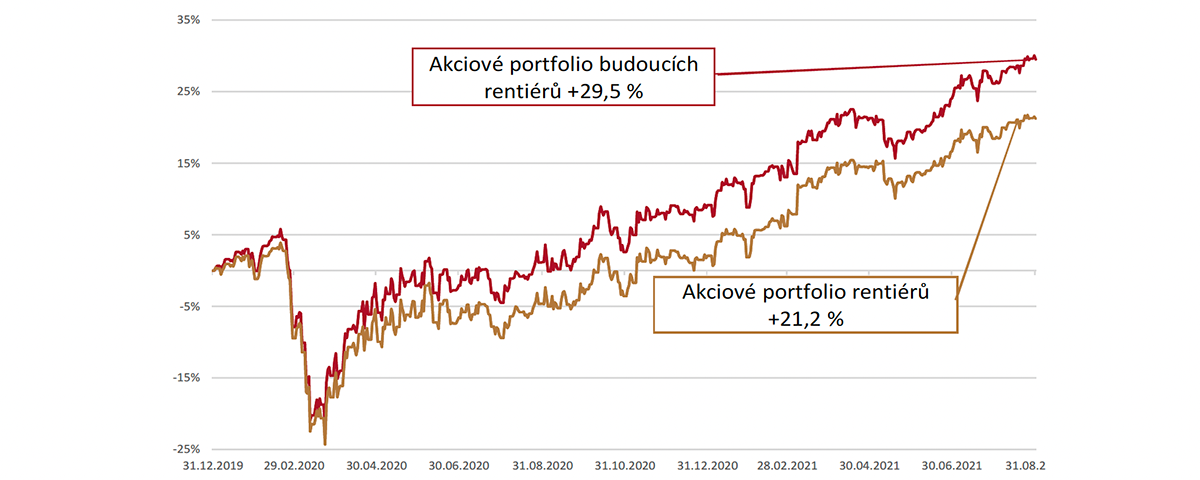

Léto bylo klidné a trhy rostly téměř pořád – pomalu ale jistě. Akciová složka portfolia budoucích rentiérů nakonec v létě vyrostla o 4,42 % a u rentiérů o 3,93 %.

Od 1. ledna 2020 tj. za 20 měsíců, vyrostlo modelové akciové portfolio pro budoucí rentiéry o 29,5 % a rentiérské portfolio o 21,2 %.

Kromě růstu inflace, na kterou jsme připraveni, a nejistot ohledně čínských technologických akcií, kterým se stejně jako akciovým investicím na emerging markets obecně vyhýbáme, se na trhu nic dalšího významného nedělo.

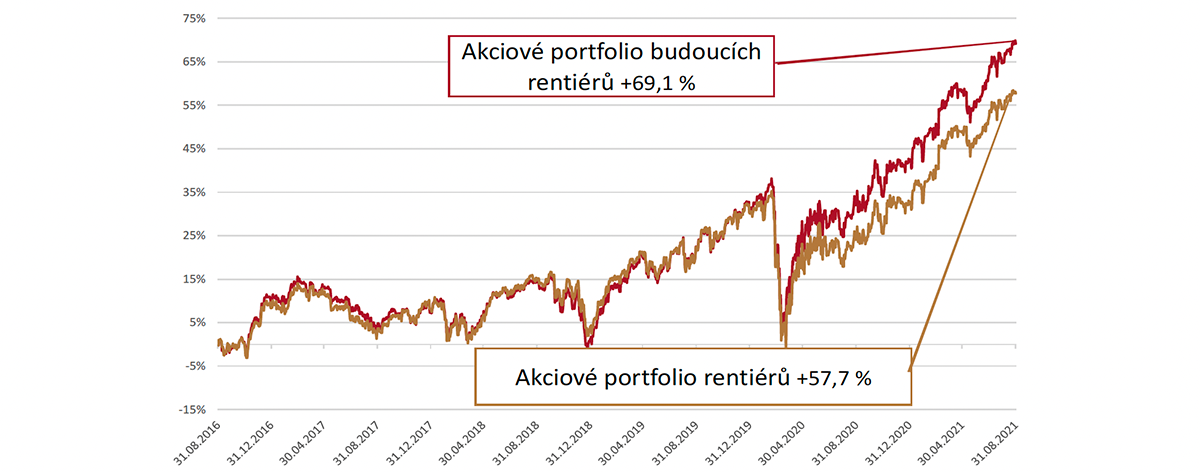

5leté výnosy našich akciových modelových portfolií (v CZK) dosáhly 57,7 až 69,1 %.

Na horizontu posledních pěti let dosáhla akciová část portfolií našich klientů – rentiérů výnosnost 57,7 %.

Modelová akciová portfolia budoucích rentiérů zhodnotila za 5 let o 69,1 %,

Klíčovým faktorem dobrého výsledku obou typů akciových portfolio bylo především naše převažování amerických akcií.

Detailní informace o aktuálním stavu trhů, sentimentu investorů a další zprávy z investičního světa najdete ve 20stránkovém vydání Rentiér 6/2021, který připravujeme pro naše klienty a odběratele analytického servisu.