Úvodník pro listopad 2021

V průběhu měsíce října akciové trhy v USA a Evropě silně posílily, koruna skoro o 2% oslabila proti dolaru, česká inflace začala růst významnějším způsobem, a to vše se příznivě projevilo i v našich portfoliích.

Akciová složka portfolia budoucích rentiérů za jediný měsíc vyrostla o 7,3% a u rentiérů o 7,2%.

Takový výrazný nárůst v průběhu jediného měsíce je pro nás vždy potvrzením, že je potřeba být zainvestován neustále podle investičního plánu, a je důležité takzvaně NEčasovat trh.

Pokud si totiž někdo na začátku října řekl „Počkám a zainvestuji za měsíc,“ bude své akciové portfolio na začátku listopadu nakupovat za ceny o 7% vyšší.

Na vysokou inflaci jsme připraveni

Titulky českých novin z pohledu ekonomického plnily především zprávy o roční inflaci. Ta se podle ČNB může dostat poměrně rychle na úroveň 6 až 7%.

ČNB na rostoucí míru inflace reagovala v říjnu a začátkem listopadu poměrně razantním zvýšením úrokových sazeb, aby tempo růstu inflace dostala pod kontrolu. Zda se to povede, a jak rychle, to ještě uvidíme.

Také uvidíme, zda inflace nebude jen jevem přechodným. To je v dnešní pocovidové době jen obtížné odhadnout. Proto dnes – více než jindy – platí: v dlouhodobých investicích je třeba být připraven na různé scénáře budoucnosti, včetně scénáře inflace.

Inflace je pro nás jako investory tím skutečným nepřítelem.

Proto jsme i o třech scénářích inflace psali v letním čísle Rentiéra v roce 2020, a nastavovali jsme portfolia tak, aby si rozumně poradila s různou mírou inflace, včetně inflace vysoké.

Jsme rádi, že nám toto uvažování o různých scénářích budoucnosti nyní pomáhá z pohledu našich portfolií se inflace nebát. Více o tom, co se dělo na trzích a jak na to se svými nákupy a prodeji, najdete na stranách 7 až 11 tohoto čísla.

Irsko a jeho nemovitostní krize

Další článek, který připravili kolegové Petr Syrový a Richard Mrňka, se vrací k tématu nemovitostních investic, které jsme otevřeli v minulém čísle.

Kolegové se tentokrát zaměřili na vývoj nemovitostního trhu v Irsku. Věřím tomu, že stejně jako mě, i vás mohou zaujmout informace a detaily o tom, jak probíhala nemovitostní krize na tomto trhu.

Určitě také nepřehlédněte informaci, že s výrazným poklesem cen nemovitostí a neochotou bank úvěrovat nákup nemovitostí, bylo spojeno poměrně významné zvyšování cen nájmů. Článek najdete na straně 12.

Základní typy finančních produktů zaměřených na investice do nemovitostí

Analýza, pod kterou je podepsán Tomáš Tyl, se týká dvou základních typů finančních produktů, které investují do nemovitostí.

Právě dobré pochopení vnitřních principů fungování těchto produktů je důležitým předpokladem k tomu, abychom do budoucna některé z těchto produktů – při uvědomění si jejich výhod i omezení – doporučili i do vašich portfolií.

Původně jsme si mysleli, že už nyní budeme mít i konkrétní doporučení na produkty, které by se vám do portfolia mohly hodit. Ale diskuse o těchto doporučeních je delší, než jsme si původně mysleli. Proto čtenáře s námi doporučenými nemovitostními produkty seznámíme v některém z dalších čísel Rentiéra.

Jak přemýšlet o dobru aneb i dávat se musí umět

A protože se blíží konec roku a vánoční čas, a je jasné, že všechny naše peníze jednoho dne buď utratíme nebo rozdáme/předáme, rozhodli jsme se s vámi začít dělit i o myšlenky a naše zkušenosti z oblasti charity a filantropie.

Jde o téma, které je nám jako firmě a všem lidem v ní pracujícím velmi blízké. A věříme tomu, že zaujme i mnohé z vás.

Protože i k charitě a filantropii je dobré dlouhodobě přistoupit obdobně systematicky, jako k budování a péči o svůj majetek. Mimo jiné i proto, že v letošním roce jsou díky COVIDu výrazně vyšší možnosti započitatelnosti darů oproti daňovému základu, což platí pro jednotlivce i firmy.

Příspěvky na téma charita a filantropie od Davida Řehulky a ode mě najdete od strany 21.

Mějte se krásně a hodně zdraví vám i vašim blízkým.

Vladimír Fichtner

Generální ředitel Fichtner a.s.

V průběhu října 2021 akciové trhy v korunovém vyjádření výrazně vyrostly

Akciová složka portfolia budoucích rentiérů v říjnu vyrostla o 7,3% a u rentiérů o 7,2%.

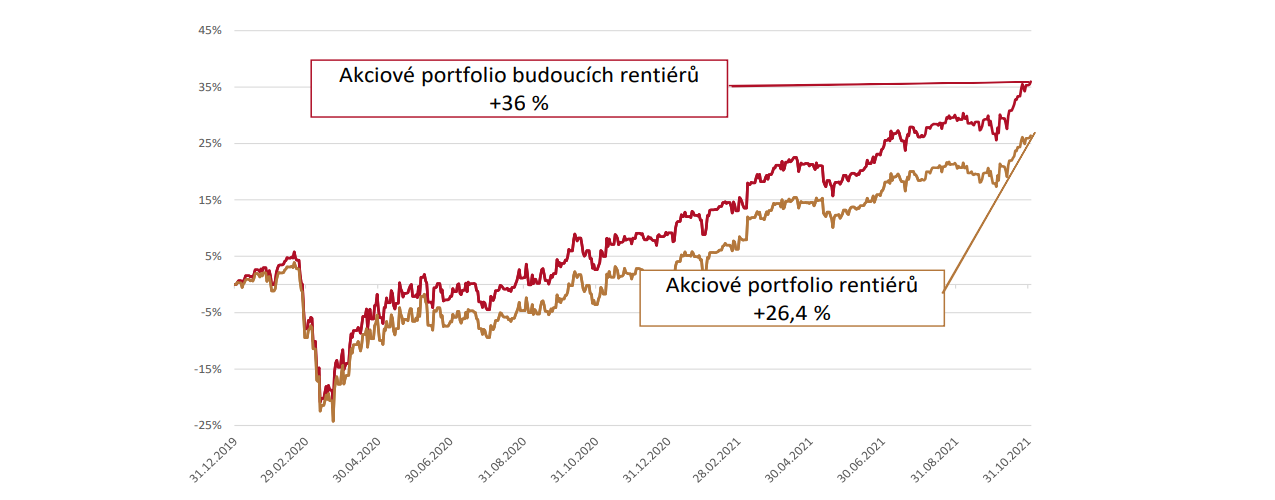

Od 1. ledna 2020, tj. za 21 měsíců, vyrostlo modelové akciové portfolio pro budoucí rentiéry o 36% a rentiérské portfolio o 26,4%.

Dále rostla inflace, na kterou jsme připraveni, a začalo se hovořit i o jejích dalších možných vývojích, například o stagflaci.

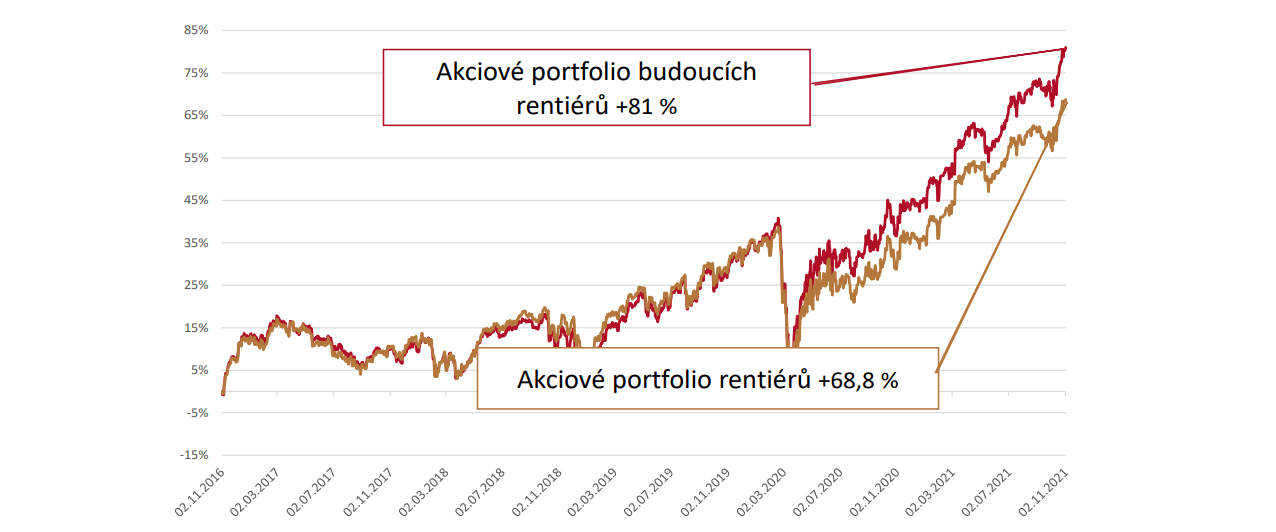

5leté výnosy našich akciových modelových portfolií (v CZK) dosáhly 68,8 až 81%.

Na horizontu posledních pěti let dosáhla akciová část portfolií našich klientů – rentiérů výnosnost 68,8%. Modelová akciová portfolia budoucích rentiérů zhodnotila za 5 let o 81%. Klíčovým faktorem dobrého výsledku obou typů akciových portfolií bylo především naše převažování amerických akcií.

Detailní informace o aktuálním stavu trhů, sentimentu investorů a další zprávy z investičního světa najdete ve 24stránkovém vydání Rentiér 11/2021, který připravujeme pro naše klienty a odběratele analytického servisu.