Úvodník pro duben 2024

Akciová složka portfolia pokračovala i ve třetím měsíci roku 2024 v růstu a přidala u budoucích rentiérů dalších 3,9% a u rentiérů 3,7% zhodnocení.

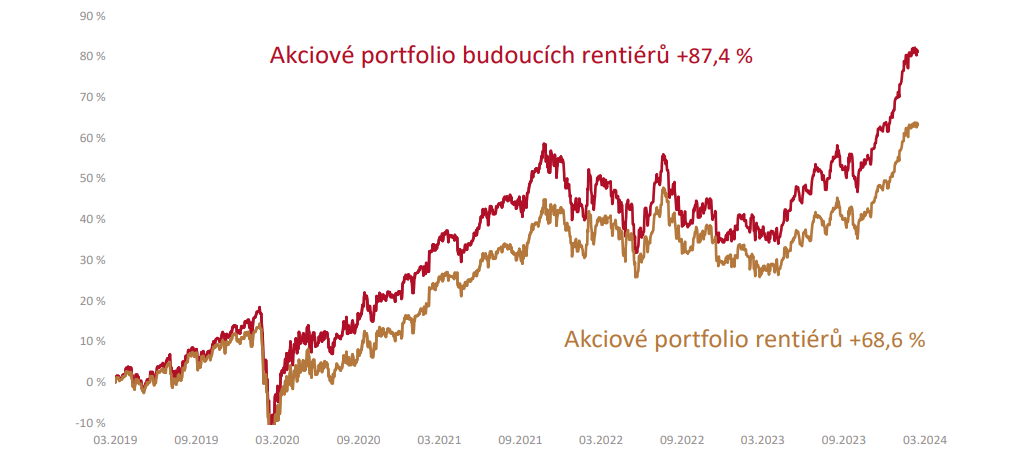

První kvartál 2024 tedy znamenal růst akciového portfolia budoucích rentiérů o 14,5%, rentiérů o 12,8%. Od dubna 2019, tedy za posledních 5 let, vyrostlo modelové akciové portfolio pro budoucí rentiéry o +87% a rentiérské portfolio o +69% v CZK.

Odmazáváme vliv inflace

Nás těší, že díky růstu trhu poměrně výrazně odmazáváme vliv inflace na portfolia našich klientů a na naše poplatky ze zisku.

Inflační doložku jsme zavedli v lednu 2022 dobrovolně proto, abychom jasně dali najevo, že se s naší strategií inflace nebojíme a věříme, že i s vysokou inflací dokážeme dlouhodobě rozumně bojovat. Postupné odmazávání „polštáře“ inflační doložky bude v dubnovém vyúčtování již dobře viditelné.

Samozřejmě víme, že nesmíme usnout na vavřínech, a i nadále musíme být ostražití. Inflace se může vrátit, koruna oslabit, válečný konflikt se k nám může přiblížit. Naše investiční řešení si ale musí poradit i se scénáři inflace nízké, koruny silné a mírové pohody. My i nadále věříme, že řešení je pro klienty to správné. Ostatně je to něco, na čem pracujeme již 21 let.

Za 21 let se toho moc nezměnilo

Začínali jsme v roce 2003 a mám pocit, že se od té doby zase tolik nezměnilo. Tenkrát jsme rozhovory s našimi prvními klienty začínali větou „Čím jsou pro vás důležité peníze“ a následně jsme se ptali na to „Jaké máte cíle, které se pořizují za peníze.“ Dnes se ptáme „Co pro vás znamená rodinné bohatství“ a „Jaké máte priority.“

I nadále si necháváme za naše služby transparentně každé čtvrtletí platit a dnes už od všech našich klientů (i těch menších) z velké části ze zisku, který pro vás vygenerujeme. Platíte nás, a proto hájíme vaše zájmy a děláme vše proto, aby byl váš majetek dlouhodobě ochráněn a rozumně vydělával. Proto vám nikdy nebudeme „nutit“ investiční produkty, které nám nedávají smysl.

Vše, co pro vás děláme, už dlouho není jen dílem mé ženy Radky a mým, ale je to týmová práce.

Silný a profesionální tým

Už před rokem 2010 se k našemu týmu připojili: dnes šéfová klientského oddělení Klára Penková, šéf analytik Tomáš Tyl a šéf IT Vojtěch Horák.

V letech 2014, 2015 a 2016 přišla šéfová account manažerů Šárka Tothová, dnešní generální ředitel Honza Valášek, i šéf marketingu Václav Krajňák.

Zhruba ve stejné době s námi začali pracovat account manažeři Alena Musilová, Radek Paur a Honza Baxa. Další account manažer, Petr Pavlásek, byl s námi s Radkou již na začátku, potom jsme spolu měli i další firmy a Petr se k nám opakovaně vracel. Věřím tomu, že nyní už má mezi našimi největšími klienty jako account manažer pevné místo.

V roce 2021, kdy jsme dospěli k tomu, že budeme pracovat převážně s rentiéry se stamilionovými a miliardovými majetky, se k nám připojil i můj partner z podcastu Mezi rentiéry, Pepa Podlipný.

V klientském oddělení se setkáváte s Leonou Nudčenkovou a Andreou Drešerovou. Analýzy s námi v investičním výboru zpracovává Richard Mrňka a čas od času i Petr Syrový.

Tohoto i všechny další Rentiéry pro vás produkuje Radka Svojanovská s Jakubem Fichtnerem, v marketingu se setkáte s Petrou Langovou a ve finančním oddělení nám kryjí záda moje žena Radka a Kristýna Bohuslavová.

Není nás mnoho, ale baví nás to s vámi.

I nadále budeme tvrdě pracovat na tom, aby to vás bavilo s námi.

Mimochodem, právě držíte v ruce již 50. vydání Rentiéra v pořadí.

I díky vám všem a všem kolegyním a kolegům jsme v březnu 2024 překročili hranici 10 miliard Kč v poradenském mandátu.

Moc si toho vážíme.

Vladimír Fichtner

Předseda představenstva Fichtner a.s.

Autor knihy Rodinné bohatství

Rodinný klan a jeho důležitost pro dlouhodobé zachování rodinného bohatství

V minulém čísle jsem sám sobě i vám podkládal otázku „Skutečně přemýšlíte dlouhodobě?“ a psal jsem o ní mimo jiné ve spojitosti s vícegeneračním zajištěním rodinného bohatství.

V mnoha rodinách totiž třetí generace o materiální bohatství rodiny přijde.

Důvodem může být příliš velký počet členů rodiny, který roste s každou další generací a je spojený s tím, že namísto zhodnocování se rodinný kapitál prostě „prožere.“

Pohled pod pokličku dividendových akcií

Dividendy hrají klíčovou roli v dlouhodobém růstu investičního portfolia. Proto jim Tomáš Tyl věnuje více pozornosti. Ve svém článku ukazuje, jak dividendy přispívají k celkové návratnosti akciových investic a proč by neměly být přehlíženy při hodnocení výkonnosti akciových indexů.

Ukazuje rozdíl mezi cenovými a total return indexy a hlavně jaké jsou dlouhodobé dopady reinvestování dividend. Dále se dívá do historie na dividendový výnos a výplatní poměr, aby jej ukotvil v aktuální situaci.

Pro ty, kdo hledají jistotu v nejistých časech, je pochopení dividendové politiky a jejího významu pro stabilní cash flow nezbytné. Ovšem nastavit správnou dlouhodobou strategii pro výběr a držení dividendových titulů není zrovna jednoduché.

Co dělat při All-Time-High?

Nedávno jsme dostali od jednoho z našich klientů dotaz, zda by v jeho portfoliu neměly být výrazněji zastoupené akciové strategie.

Klient také zmínil, že by část svého portfolia rád vyměnil za jednotlivé tituly. Možná si otázku, zda by nebylo lepší

mít v akciích více, pokládáte také.

Akciovým trhům se daří. Výrazně překonávají ostatní konzervativnější části portfolia jako jsou dluhopisy nebo peněžní trh. Vyšší výnosy tak přirozeně zvyšují investorský apetit.

Je nyní ten správný čas zvyšovat expozici na akciový trh, nebo by dosažení historicky nejvyšších hodnot akciových indexů mělo být důvodem k obavám a výprodejům akcií?

Richard Mrňka ve svém článku poskytuje hlubší pohled na dynamiku trhu a zdůrazňuje, že historicky vysoké hodnoty nejsou automaticky signálem pro nákup ani prodej akcií. Naopak, data ukazují, že trhy mohou i po dosažení rekordních úrovní pokračovat v růstu.

Také rozebírá, jak zisky, tržby, technologický pokrok a ekonomické cykly ovlivňují nejen tržní ceny, ale také investorův přístup. Chyby v myšlení investorů jako chamtivost nebo FOMO totiž až příliš často vedou k nerozvážným rozhodnutím.

Za rok 2024 jsou naše modelová akciová portfolia budoucích rentiérů +14,5%, rentiérská +12,8%.

Akciová složka portfolia pokračovala i ve třetím měsíci roku 2024 v růstu a přidala u budoucích rentiérů dalších 3,9 % a u rentiérů 3,7 % zhodnocení.

První kvartál roku 2024 tedy znamenal růst akciového portfolia budoucích rentiérů o 14,5 %, u rentiérů o 12,8 %.

Od dubna roku 2019, tedy za posledních 5 let, vyrostlo modelové akciové portfolio pro budoucí rentiéry o +87 % a rentiérské portfolio o +69 % v CZK.

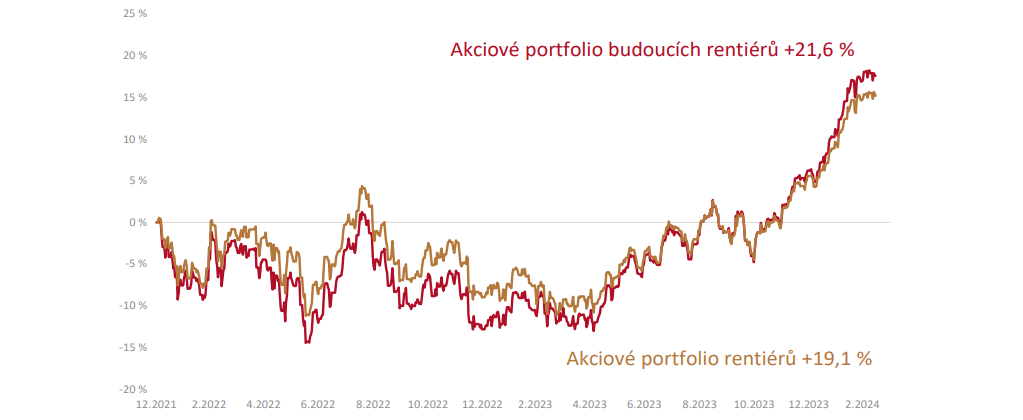

Z poklesů na akciových trzích ze začátku roku 2022 se akciové složce našich modelových portfolií podařilo dostat. U budoucích rentiérů došlo k růstu o 21,6%, o 19,1% u rentiérů.

Vývoj akciových modelových portfolií od 1. ledna 2023 (vše v CZK k 31. 3. 2024)

Větší detaily o tom, co se dělo na trzích, jak si trhy vedou z pohledu jejich fundamentálního ocenění i jak na vývoj na trzích reagují drobní investoři, je možné najít ve 24stránkovém vydání měsíčníku Rentiér 4/2024, který připravujeme pro naše klienty.