Úvodník pro únor 2023

Máme za sebou první měsíc roku 2023 a my máme radost, že nám přinesl spíše dobré zprávy. Kromě toho, že jsme si zvolili Petra Pavla novým prezidentem, což je z našeho pohledu velmi dobrá zpráva, akcie ani dluhopisy s fixní úrokovou sazbou již nepokračovaly v poklesech, ale dokonce lehce posílily.

Vysoká inflace, vyšší úrokové sazby i většinou analytiků nadále očekáváné zpomalování ekonomik zůstávají rizikem pro další vývoj. V posledních týdnech ale vidíme v ekonomických datech i ve vývoji inflace trochu lepší čísla než ta původně očekávaná. A vzhledem k tomu, že ceny akcií jsou tzv. vedoucím/leading indikátorem budoucího vývoje, je možné, že ekonomicky nejsložitější situaci již máme za sebou.

V žádném případě ale na první náznaky optimismu nelze spoléhat. Krátkodobé pohyby na trhu neumíme odhadovat, a je vždy dobré počítat s tím, že trhy se mohou vydat jak nahoru, tak mohou pokračovat směrem dolů.

Důležité pro dlouhodobého investora není odhadovat, co bude za týden, ale vědět, co budu dělat, když akcie i dluhopisy porostou, a co budu dělat, když budou nadále klesat o dalších -10%, -20% nebo -30%.

Pokud se nezmění výše úrokových sazeb, budeme při dalších poklesech akciová ETF dokupovat, při prudkých růstech budeme ta samá ETF z portfolií lehce odprodávat. Pokud by se zvyšovaly úrokové sazby nad úroveň inflace, můžeme dojít i k tomu, že budeme posilovat i váhu dluhopisů v portfoliích.

Vše, co se na trzích bude dít, pro naše klienty budeme i letos pečlivě sledovat, vyhodnocovat a doporučovat, jak na nastalou situaci reagovat.

Vladimír Fichtner

Předseda představenstva Fichtner a.s.

Autor knihy Rodinné bohatství

10 poučení z roku 2022 a výhled do roku 2023

Ve druhém letošním čísle Rentiéra se s vámi chceme nejprve podělit o lekce z roku předchozího. Na lednovém webináři jsme poučení sdíleli do větší hloubky, ale pokud se k nim chcete vrátit nebo jste celý webinář neviděli, můžete si materiál celého našeho analytického týmu přečíst v tištěné podobě.

Zde je jeden bod, na který u svých investic v tomto roce myslete…

Počítejte v roce 2023 s různými scénáři

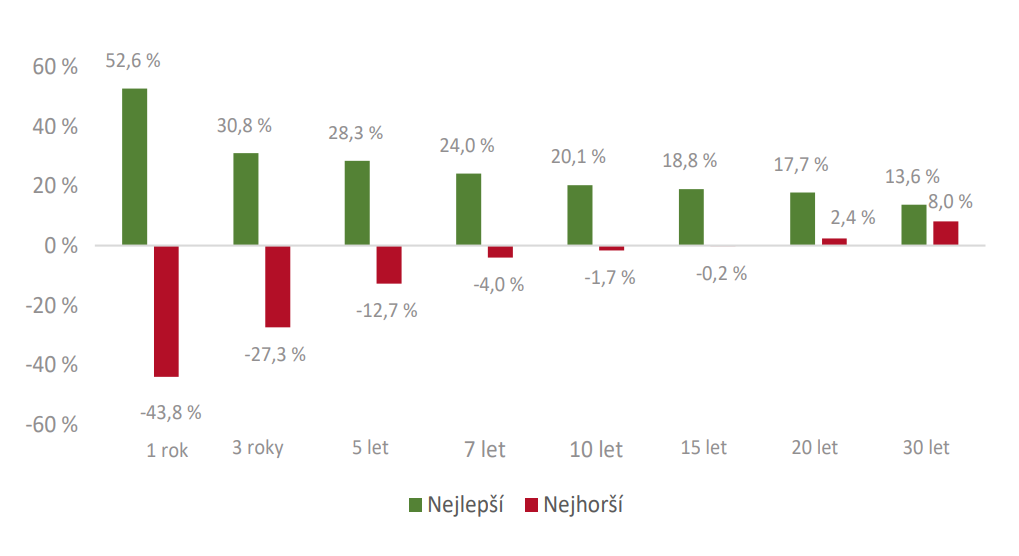

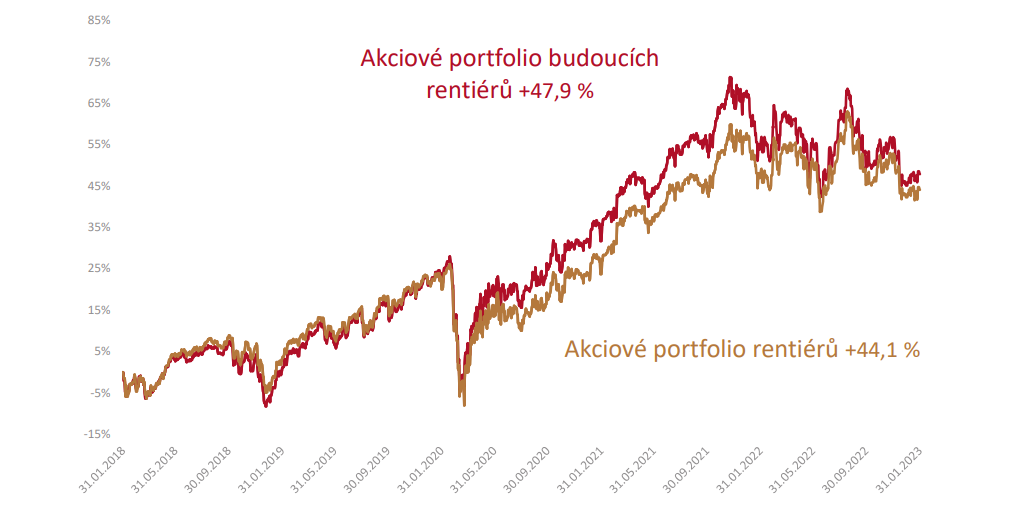

I v roce 2023 bude pokračovat tržní volatilita. Vy ale naštěstí nepotřebujete vědět, co bude letos, ale dlouhodobě. Raději tedy nesázejte, abyste později nelitovali. Krátkodobé a dlouhodobé pohyby můžete vidět na tomto grafu.

Zatímco bankéři říkají, že akcie jsou investicí minimálně na 7 let, my s našimi klienty máme investiční horizont pro akcie 15 let a více s tím, že i pro rentiéra je akciová složka portfolia důležitá.

Měnově nezajištěné dlouhodobé portfolio přináší ochranu před riziky

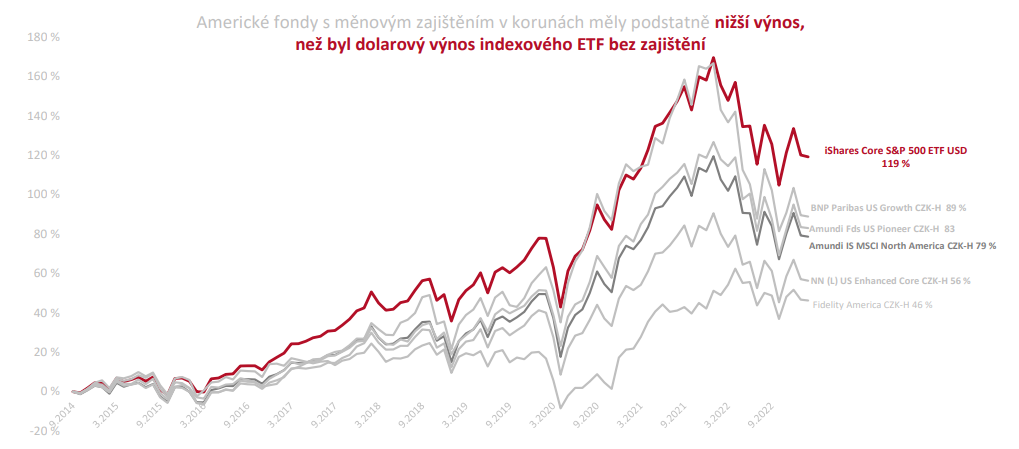

Rok 2022 byl zajímavý také tím, že česká koruna v průběhu roku nejprve prudce oslabovala a v posledním čtvrtletí naopak zase posilovala oproti dolaru. Protože měnové pohyby mohou krátkodobě významně ovlivňovat hodnotu investic, věnuje se tématu měnových pohybů šéf našeho analytického týmu Tomáš Tyl ve svém článku.

Jak takové měnové zajištění dopadá v praxi, se můžeme podívat na příkladu fondů, které měnové zajištění používají.

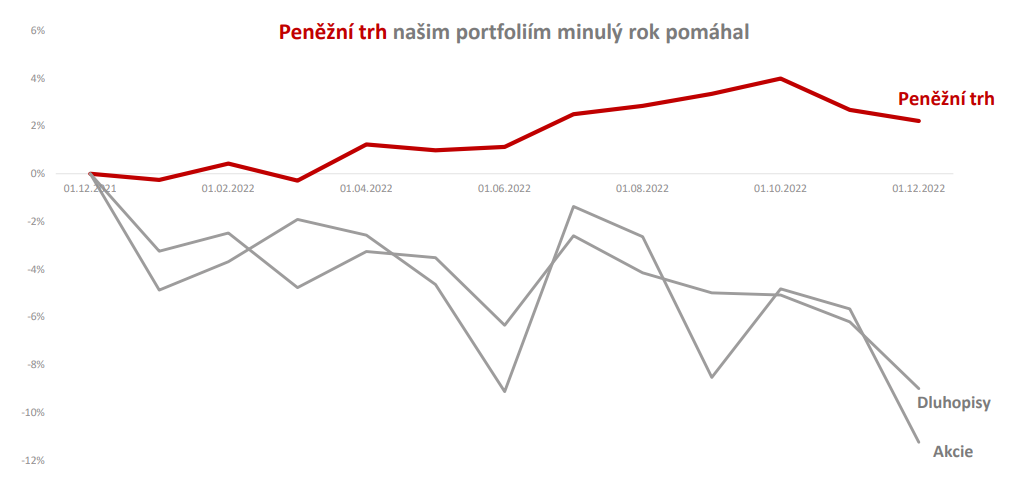

Řešení hotovosti pro rentiéry

Vzhledem k tomu, že vyšší úrokové sazby přinesly po dlouhé době i lepší atraktivitu produktů typu peněžního trhu jako jsou spořicí účty, termínované vklady nebo fondy peněžního trhu, tak se tomuto tématu věnuje kolega Richard Mrňka ve svém článku, ve kterém shrnuje náš přístup k používání krátkodobých finančních produktů v našich portfoliích.

V portfoliích finančních aktiv rozlišujeme mezi akciemi, dluhopisy a nástroji peněžního trhu. Peněžní trh dělíme do dvou základních skupin, investiční hotovost (krátkodobé dluhopisy) a rezerva.

V článku se Richard věnuje oběma skupinám peněžního trhu a přidává také 3 konkrétní řešení našich klientů – rentiérů.

Nový podcast Mezi Rentiéry

Na závěr bych vás ještě rád upozornil na to, že jsme se s kolegou Pepou Podlipným vydali do světa podcastů a začali jsme pro vás točit podcast s názvem Mezi Rentiéry.

Podcast najdete na všech oblíbených podcastových platformách a my se s Pepou těšíme na vaše komentáře a případně tipy na témata, o kterých byste rádi slyšeli.

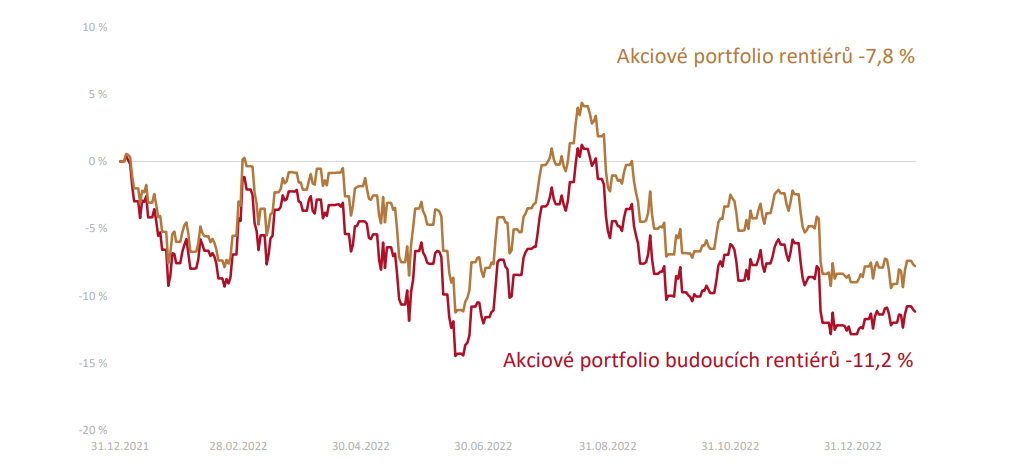

V lednu 2022 akciová portfolia získala +1,3 až +1,9%

Akciová složka portfolia budoucích rentiérů za minulý měsíc stoupla o +1,9%, u rentiérů o +1,3%.

Od začátku roku 2022 je tedy akciové portfolio budoucích rentiérů v poklesu -11,2% a rentiérské portfolio -7,8%.

Od ledna 2018, tedy za posledních 5 let, vyrostlo modelové akciové portfolio pro budoucí rentiéry o +47,9% a rentiérské portfolio o +44,1%.

Větší detaily o tom, co se dělo na trzích, jak si trhy vedou z pohledu jejich fundamentálního ocenění i jak na vývoj na trzích reagují drobní investoři, najdete ve 32stránkovém vydání Rentiér 2/2023, který připravujeme pro naše klienty a odběratele analytického servisu.