Úvodník pro duben 2021

Březen byl pro naše akciová portfolia rekordním měsícem.

Březen byl pro naše akciová portfolia rekordním měsícem.

Vzhledem k tomu, že dividendové akcie měly lepší výnosy než akcie růstového typu, zhodnotila se akciová složka modelových akciových portfolií rentiérů o 7,4% za jediný měsíc, u budoucích rentiérů o 6,7% za jediný měsíc.

Po silných růstech v únoru 2021 tak můžeme konstatovat, že v průběhu prvního čtvrtletí 2021 akciová část modelového portfolia rentiérů vydělala 11,8 % a budoucí rentiérů 10,5 %.

Přestože naše akciová portfolia v posledním čtvrtletí vyrostla, zatím si nemyslíme, že je čas akcie prodávat z důvodu jejich růstu.

Evidujeme však první známky toho, že v některých portfoliích začíná být akcií více než chceme podle investičního plánu, a právě proto u některých z našich klientů budeme

přistupovat k mírné redukci akciových pozic, abychom se přiblížili zpět akciové alokaci podle investičního plánu.

Pokud jste naši platící klienti, budeme vás o případných navrhovaných úpravách portfolia informovat v průběhu příštích týdnů a měsíců i podle toho, jak dynamicky se trhy budou vyvíjet.

Co stojí za růstem cen akcií

Za pokračujícími růsty akcií je stále se zlepšující pandemická situace – a to především v USA – a tomu odpovídající zlepšování ekonomické situace amerických firem, a s tím také spojený větší optimismus investorů.

V tuto chvíli je optimismus investorů skutečně velmi silný, a trochu mi připomíná situaci v roce 1998, kdy jsme měli před sebou ještě dva roky silných růstů akcií a pak pokles po splasknutí akciové bubliny po roce 2000.

Uvidíme, jaká bude dynamika trhu nadále. Pokud budou akcie rychle růst, my na to budeme i rychleji reagovat redukcí akcií. Pokud bude ale růst pomalejší, tak nás k rychlé akci nebude nic nutit.

Megatrendy – potenciál a rizika

Hlavním tématem tohoto čísla jsou ale budoucí megatrendy, jejich investiční potenciál a rizika.

Hlavním tématem tohoto čísla jsou ale budoucí megatrendy, jejich investiční potenciál a rizika.

Bylo by totiž skvělé vědět, jaké trendy se v budoucnu nejvíce prosadí, vsadit na ně a vydělat hodně peněz.

Je ale potřeba si vždy uvědomovat, že sázky mají i svou odvrácenou minci, a proto je dobré i k investici do megatrendů přistupovat rozvážně.

Jak o megatrendech přemýšlíme a jak jsou zastoupeny v našich portfoliích píše Tomáš Tyl v rozsáhlé analýze na stranách 9 – 18.

4 pravdy, které by měl znát každý investor

Pro připomenutí některých důležitých investičních principů jsme se v tomto čísle rozhodli využít článek amerického investičního poradce, blogera a autora knih Bena Carlsona.

Pro připomenutí některých důležitých investičních principů jsme se v tomto čísle rozhodli využít článek amerického investičního poradce, blogera a autora knih Bena Carlsona.

S jeho výslovným písemným souhlasem jsme článek přeložili do češtiny a můžete se na něj těšit na straně 19.

Otvírání investičních platforem

Lepších zpráv jsme se dočkali i od investičních platforem Interactive Brokers a Lynx, i když ještě není vyřešeno úplně vše, co bychom chtěli.

Obě platformy začaly otevírat účty novým klientům, ale zatím stále nemají korunové účty u některé české banky, a proto je třeba při zasílání peněz dávat pozor na případné náklady se zasláním menších částek.

Odešel úspěšný podnikatel a skvělý člověk

A na závěr dnešního úvodního slova dovolte jednu velmi osobní věc. Pár slov k tragickému úmrtí Petra Kellnera.

Petr byl totiž po škole můj první mentor a jako šestý zaměstnanec Prvního privatizačního fondu (PPF) jsem se od něj a kolegů v PPF naučil hodně moc.

Jedna z těch hlavních lekcí je důležitost dlouhodobého vztahu.

Pro Petra byla totiž loajalita důležitější než genialita. Raději než hledat toho nejlepšího pro každou jednu úlohu, dával šanci lidem, které znal a byli oddaní. Možná na začátku nebyli tak dobří, museli se naučit něco nového a „vyrůst”. Než aby chtěl „nabušeného“ korporátního manažera, tak vzal někoho, kdo nebyl tak dobrý (bez školy, neuměl jazyk), ale sedli si lidsky a vyrostl ve firmě. Přestože to nebyl rodinný byznys.

O dlouhodobost se snažím také v naší firmě.

Náš tým není tým nováčků. Třeba s analytikem Petrem Syrovým jsme od roku 2005 a doufám, že to společně dáme minimálně dalších 15 let.

Tomáš Tyl, Vojtěch Horák i Klára Penková toho s námi také prožili již hodně.

I spolupráce s klienty je pro nás dlouhodobá.

Lidé, kteří s námi začínali investovat v roce 2003, jsou s námi stále. Za to jsem rád, i když každý máme určitě své lepší i horší chvilky.

I když jsem se s Petrem řadu let neviděl, bude mi moc chybět.

Byl pro mě taková opora, o které víte, že existuje, a to vám stačí. A teď je pryč.

Nepříjemnou shodou náhod je, že i Tomáš Baťa zemřel ve svých 56 letech při leteckém neštěstí. I Steve Jobs nás opustil ve věku 56 let.

Myslím, že Česká republika i česká podnikatelská scéna ztratila velikána. Extrémně úspěšného člověka. Férového podnikatele. Profesionála.

Berme to jako upozornění na to, jak je život křehký.

S úctou k památce Petra Kellnera

Vladimír Fichtner

V březnu došlo k dalšímu výraznému nárůstu hodnoty amerických akcií

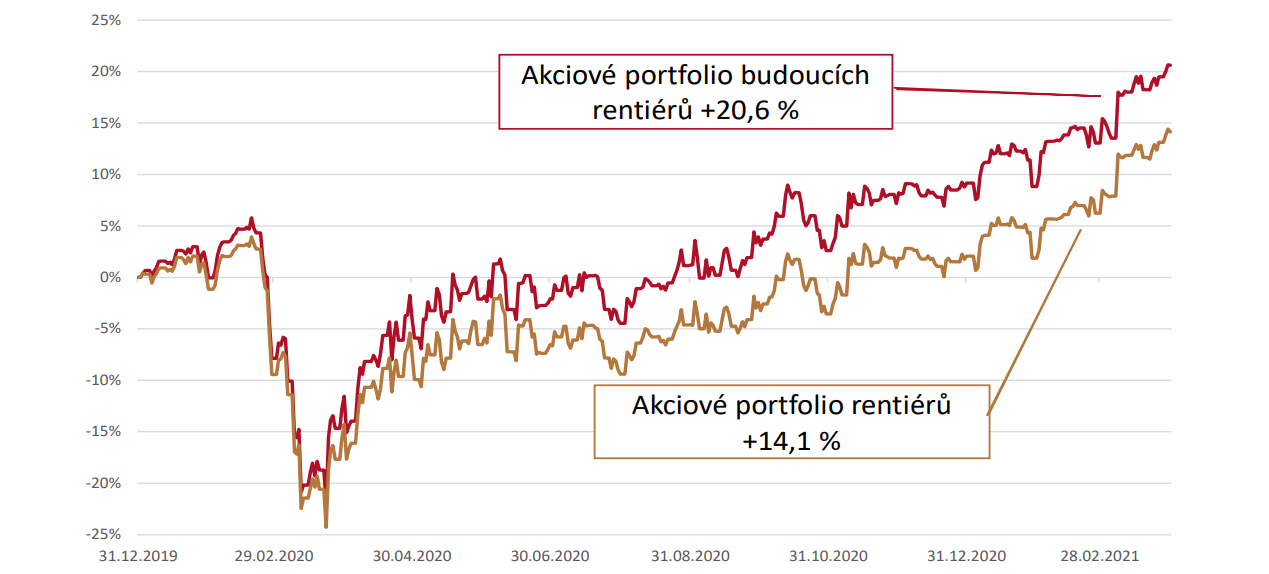

Březen přinesl v našich modelových akciových portfoliích rekordní měsíční zhodnocení. Portfolio budoucích rentiérů vyrostlo za jediný měsíc o 6,7% a rentiérů o 7,4%. Díky růstu nejen v březnu, ale i v únoru, máme za sebou silné čtvrtletí (10,5% pro budoucí rentiéry a 11,8% pro rentiéry).

Ještě důležitější je to, že pokud se podíváme na výkonnost od 1. ledna 2020 (15 měsíců zpět), vyrostlo modelové akciové portfolio pro budoucí rentiéry již o 20,6% a rentiérské portfolio o 14,1%. Základním důvodem růstu byl zvyšující se optimismus investorů související především s vyhlídkami na zlepšování situace způsobené Covidem-19 v USA.

Dividendové indexy mají za sebou rekordní čtvrtletí a dohánějí zaostávání oproti širším indexům z roku 2020

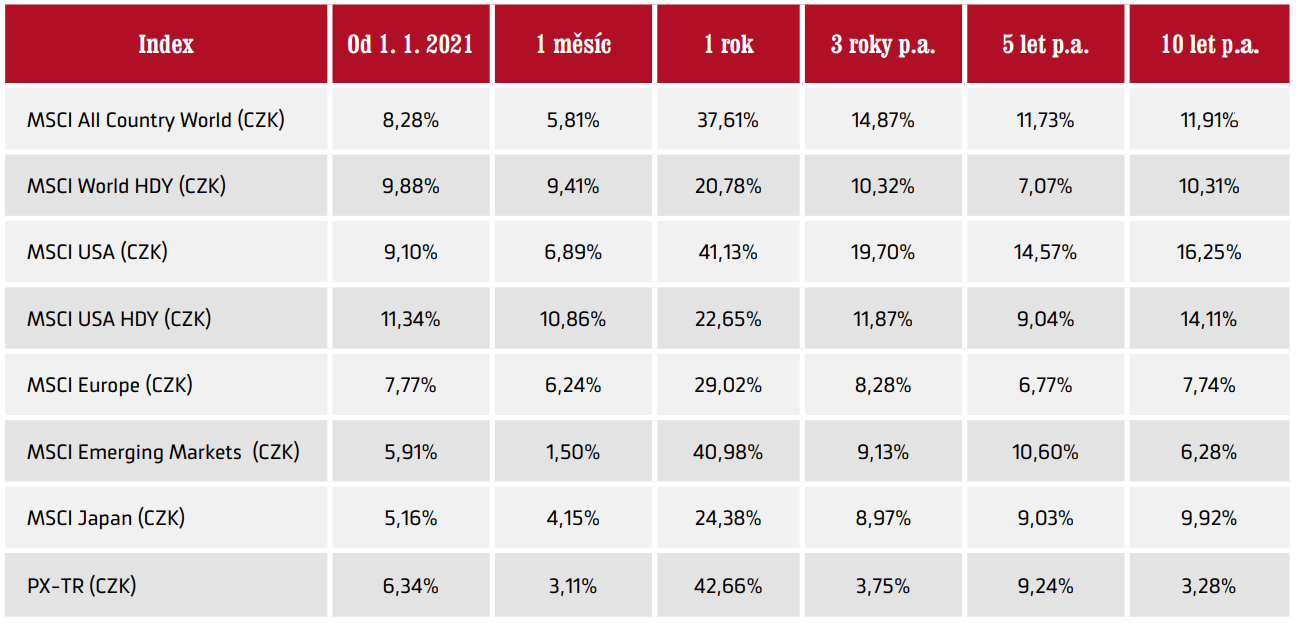

Za poslední měsíc, i poslední čtvrtletí, byl významně nejvýkonnějším indexem tzv. dividendový index (MSCI USA HDY neboli High Dividend Yield), který je ve větší míře důležitý pro naše akciová portfolia rentiérů.

Na bázi jednoho roku, tří i pěti let tento americký dividendový index stále ještě zaostává za indexem širšího trhu (MSCI USA).

Podstatné ale je, že na delším horizontu 10 let přinesly oba zmiňované indexy zajímavé zhodnocení všem, kteří americké akcie v portfoliích převažovali.

Jen pro připomínku, my jsme americké akcie začali v portfoliích převažovat na sklonku roku 2011.

Ani jednorázové investice do akcií před finanční krizí neztratily na hodnotě

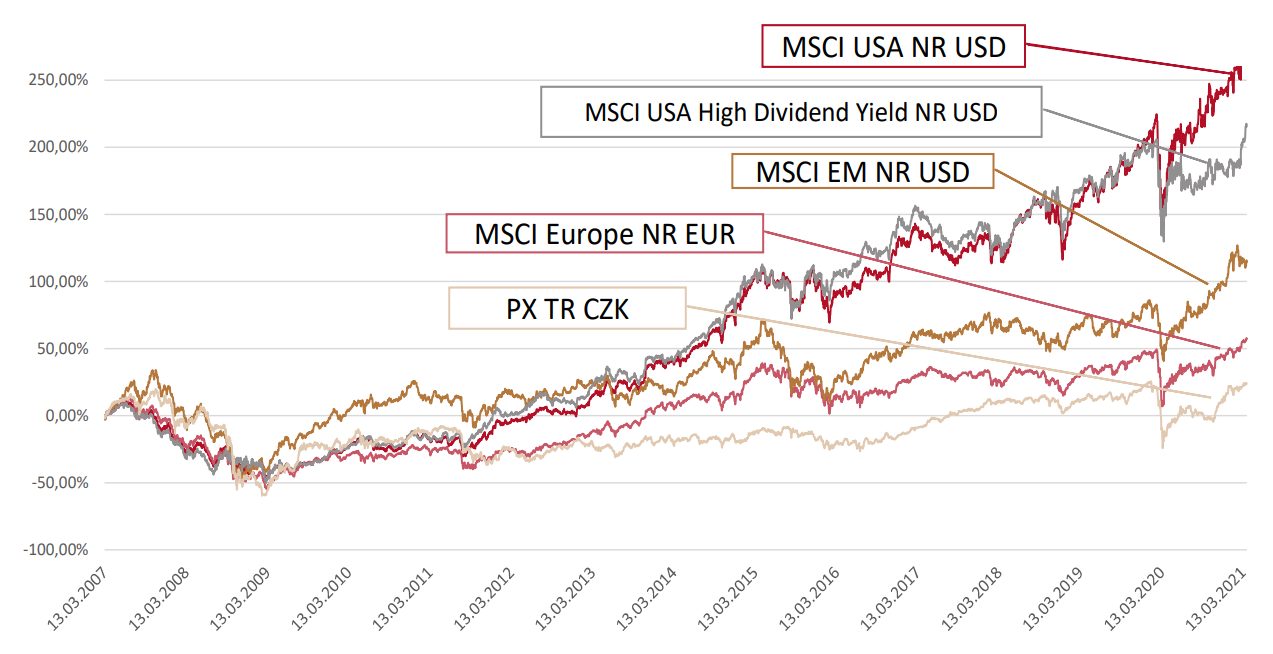

Ještě výrazněji je vidět lepší výkonnost amerických akciových indexů na grafu od roku 2007.

Tento graf v sobě zahrnuje i poklesy akcií ve finanční krizi 2008 – 2009 a následný postupný návrat na předchozí úrovně.

Na grafu je dobře vidět, že i ten, kdo zainvestoval nedlouho před finanční krizí, na akciích neztratil a na amerických akciích dokonce vydělal více než 200% za cca 14 let.

Nesměl ale v emočně vypjatých dobách finanční krize akcie prodat.

Detailní informace o aktuálním stavu trhů, sentimentu investorů a další zprávy z investičního světa najdete ve 24stránkovém vydání Rentiér 4/2021, který připravujeme pro naše klienty a odběratele analytického servisu.

Všichni drží stejný díl. Mají dlouhodobě výnos z toho, že tyto firmy generují zisky. Firmám se daří, zisky rostou a tím pádem rostou zisky i členům rodiny. Všichni jsou spokojení.

Všichni drží stejný díl. Mají dlouhodobě výnos z toho, že tyto firmy generují zisky. Firmám se daří, zisky rostou a tím pádem rostou zisky i členům rodiny. Všichni jsou spokojení. Při obchodování s akciemi, zlatem nebo kryptoměnami se člověk snaží vydělat na tom, že levně nakoupí a draze prodá.

Při obchodování s akciemi, zlatem nebo kryptoměnami se člověk snaží vydělat na tom, že levně nakoupí a draze prodá.

Našim klientům se nestává, že když začne trh padat, že by panikařili a vyprodávali. Naopak vědí, že je to příležitost „nakoupit ve slevě“.

Našim klientům se nestává, že když začne trh padat, že by panikařili a vyprodávali. Naopak vědí, že je to příležitost „nakoupit ve slevě“. Neustále sledujeme trhy a co se na nich děje. Jestli jsou drahé nebo levné.

Neustále sledujeme trhy a co se na nich děje. Jestli jsou drahé nebo levné. Trochu by se investování dalo přirovnat k tomu, když někdo cvičí a chodí do posilovny.

Trochu by se investování dalo přirovnat k tomu, když někdo cvičí a chodí do posilovny. Nejsme tu pro každého. Určitě existují lidé, pro které může být zbytečné využívat naše poradenství a platit za naše služby. A je to tak v pořádku.

Nejsme tu pro každého. Určitě existují lidé, pro které může být zbytečné využívat naše poradenství a platit za naše služby. A je to tak v pořádku.