Úvodník pro červenec a srpen 2022

Vítejte u čtení dalšího letního dvojčísla časopisu Rentiér.

Na začátek tohoto úvodníku dovolte, abych vyjádřil velkou radost z důvěry, kterou nám v posledním měsíci svěřili dva existující a jeden nový klient. Od každého z nich jsme dostali do poradenského mandátu více než 500 mil. Kč.

Naše aktiva v poradenském mandátu se tak zvýšila o více než 1,5 mld. Kč a překročila hranici 6,5 mld. Kč.

Vážíme si této důvěry nejen od zmíněných klientů, ale od vás všech. I nadále uděláme vše pro to, abychom vaši důvěru nezklamali.

Nákupy dluhopisů v praxi

Díky novým penězům do mandátu jsme měli možnost v praxi vyzkoušet obchodování s dluhopisy, o kterých jsme psali minulý měsíc. Mám radost, že vám dnes mohu potvrdit, že již máme vyzkoušeny v praxi obchody s českými státními dluhopisy prostřednictvím švýcarských bank UBS a Julius Baer v objemech jednotek, desítek i stovek milionů. A stejně tak umíme za dobré úroky realizovat i korunové vklady ve Švýcarsku.

V průběhu léta budeme testovat nákupy dluhopisů a ukládání hotovosti přes Patria.cz a české banky a o našich zkušenostech vás budeme informovat. Vy ale již dnes můžete oslovit své české osobní a privátní bankéře a zeptat se, jaké úroky vám na krátkodobých vkladech nabídnou oni. Přes léto tak nemusíte nechat ani volnou hotovost na účtech zahálet a můžete ji uložit na měsíční nebo dvouměsíční vklad do září 2022.

Pojďme k samotnému obsahu Rentiéra, ve kterém najdete mé příspěvky i příspěvky kolegů…

Pohodové léto

Vladimír Fichtner

Generální ředitel Fichtner a.s.

Jsou peníze ve Švýcarsku v bezpečí?

Pro všechny, kteří již mají dost peněz, se základním tématem péče o ně stává jejich bezpečí. A protože rentiéři s finančním majetkem nad 50 milionů Kč mohou využívat služeb i velkých švýcarských privátních bank, je logické si položit otázku: „Jak je to s bezpečím mých peněz, které mám ve Švýcarsku?“

„Mám ve Švýcarsku“ ale neznamená, že všechny mé peníze jsou uloženy na bankovním vkladu ve Švýcarsku.

Peníze, které mají rentiéři v privátních švýcarských bankách, mohou sice mít i formu bankovního vkladu v té které bance, ale většina peněz je často investována do dalších finančních aktiv jako jsou aktivně řízené fondy, pasivně řízené fondy typu ETF, akcie a dluhopisy.

V samotném článku se na bezpečí podíváme hned ze 4 úhlů pohledu.

Nyní přidám ještě jeden méně analytický komentář. Ve švýcarských privátních bankách mají peníze (skoro) všichni bohatí lidé světa, takže Švýcarsko bude asi tím posledním místem, kde se o naše peníze budeme muset bát.

Úvod do světa Private Equity

O Private Equity (společnostech, které nejsou veřejně obchodované, tedy nejsou obchodované na burzách) se v posledních deseti letech hodně mluví.

Tento segment trhu působí totiž exoticky a značně potencionálně. Zaměření na Private Equity někdy také vypadá jako ten chytrý přístup, jak vydělávat peníze. Na rozdíl od těch „nudných akcií“ a dlouhodobého investování.

Přitom některé představy o Private Equity jsou až nebezpečné.

My jsme dosud Private Equity fondy do portfolií nezařazovali. Důvodem je, že z principu Private Equity fondy nesplňují naše kritéria a nároky, které máme na finanční aktiva z pohledu filozofie Wealth Protection.

Nyní se ale chceme podívat, zda by pro některé naše největší klienty s majetky stovek milionů korun nebylo Private Equity vhodným doplňkem jejich portfolií.

V dalších Rentiérech se proto podrobněji podíváme na příležitosti a možnosti investování v těchto oblastech, ale i na rizika a výhody, které to přináší.

Rodinná nemovitost – radost nebo starost?

Prázdninová rodinná sídla mohou být zdrojem silných rodinných pout, nezapomenutelných zážitků a určité kontinuity napříč generacemi. Když jsou si rodiny jisté jejich záměrem, může to být opravdu kouzelné. Proto vždy stojí za to rodinnou vizi důkladně probrat.

Zatímco průměrný Američan se stěhuje jedenáctkrát za život, průměrných Čech pouze třikrát (zdroj Novinky.cz).

Oba národy by se ale shodly, že nejdůležitější je vědomí toho, když má člověk k dispozici nějaké „útočiště“, do kterého se vždy může vrátit, a ve kterém cítí pocit bezpečí a sounáležitosti i přes vše ostatní, co se v životě může dít.

David Řehulka článku sdílí některé myšlenky z praxe amerických a evropských rodinných investičních poradců. Kdo nemovitost vlastní, ví dobře, že to je i starost. A právě Davidův text nabízí několik nápadů na to, jak se starostem co nejvíce vyhnout.

2 různé přístupy ke správě rodinného majetku

Karel a Olda jsou sourozenci z podnikatelské rodiny. Od svého otce dostali stovky milionů korun. Každý z nich o ně pečuje po svém. Neliší se v drobnostech, ale jsou jako oheň a voda.

Dva bratři a dva rozdílné přístupy k rodinnému majetku. Jeden žije aktivním řízením firem a miluje adrenalin s tím spojený. Druhý se raději věnuje rodinnému majetku jako celku a dává přednost klidu.

Žádný z těchto přístupů není lepší nebo horší. Každému vyhovuje něco jiného. Každého naplňuje něco jiného. Důležité je vědět, co to je, a zařídit si podle toho svůj svět.

Dobrá evidence majetku a očekávaného cashflow je důležitá pro budoucí rentiéry i miliardáře

Jeden z našich klientů, úspěšný miliardář, mi jednou řekl: „Vladimíre, kdo ví přesně, jakou hodnotu má jeho majetek, tak ho ještě nemá dost.“

Něco pravdy na tom je, ale podle mých zkušeností je dobrá evidence majetku i očekávaného cashflow důležitá jak pro lidi s miliardovými majetky, tak pro lidi, kteří majetek začínají teprve budovat.

Když jsme s poradenstvím před téměř 20 lety začínali, dobrou evidenci existujícího majetku a cashflow jsme považovali za klíčovou pro to, abychom mohli dobře radit budoucím rentiérům.

Jak poznáváme v posledních letech a měsících, podobně důležitá je evidence majetku i cashflow i pro existující nebo budoucí miliardáře nebo sta milionáře.

Moje tipy a zkušenosti z toho, na co si dát pozor z hlediska evidence majetku a cashflow v různé fázi finančního života najdete na stranách 22-24.

Jednoduše nadále nakupujte

V minulém vydání Rentiéra jsme zmiňovali Warrena Buffetta, který investorům už desítky let radí, aby „vypnuli šum“.

V dnešní době to platí několikanásobně. Znáte ten vtip?

„Čtu noviny – inflace. Naladím rádio – inflace. Zapnu televizi – inflace. Bojím se otevřít ledničku…“

Co je ale dlouhodobě nejlepší ochranou proti inflaci?

Jsou to samozřejmě akcie. A přestože se v jednom článku můžete dočíst, že přišel čas hodnotových akcií a ve druhém, že je nyní na místě kupovat akcie růstové, tak opravdu není potřeba si z toho dělat příliš těžkou hlavu.

S prohlubujícími se propady amerického indexu S&P 500 se čím dál častěji můžete dokonce dočíst, že atraktivita akcií je nyní pasé. Podobné články by ale nemohly být dál od pravdy.

Analytické domy rády mění svá doporučení

Dlouhodobě pro naše klienty sledujeme, jakou alokaci do akcií, dluhopisů a hotovosti doporučují analytické týmy UBS, Amundi a BNP Paribas. Tyto analytické domy pravidelně mění své preference a doporučení.

Na rozdíl od nich, my již od podzimu roku 2011 převažujeme americké akcie, portfolia ani doporučení neměníme na měsíční bázi a držíme se naší strategie.

Naše preference amerických akcií je založená na fundamentech, které se za posledních více než 10 let nezměnily, pokud k jejich změně dojde, změní se i naše doporučení.

Naše obliba neměnit strategii příliš často a naše preference amerických akcií se ukázala jako správná volba, protože v porovnání s akciemi ostatních regionů americké akcie v posledních letech vydělávaly nejvíce.

Jak dosáhnout finanční svobody – ve hře i životě

Hru Finanční svoboda jsme vyvíjeli jako hru i finanční simulaci zároveň. Chtěli jsme, aby se díky ní lidé naučili principům fungování financí a finanční svobody, a řídili se Komenského heslem „škola hrou“.

Vznikla nám tak finanční laboratoř, kde se dají dělat pokusy. Nemusíme jen slepě věřit teorii, že se něco dělat musí nebo nesmí. Můžeme si to vyzkoušet. Můžeme sami udělat pokus a zjistit, co se stane, když… (se nepojistím, budu spekulovat s akciemi, použiji pouze akcie, vynechám akcie a podobně).

Sám jsem hru hrál snad 100krát, Vladimír Fichtner a Petr Pavlásek určitě více než 1000krát.

Byl jsem jedním z těch, kdo se podílel na jejím vývoji, hrál ji s finančními poradci, s dětmi i se zájemci o finanční poradenství. Rád bych se podělil o to, co hra učí a co se dá přenést do praxe.

Vše, o čem níže píšu, jsem také uplatňoval na své osobní cestě k mé osobní finanční svobodě, na cestě k rentě, o které jsem více psal v dubnovém čísle Rentiéra.

Ceny akcií v červnu klesaly, ale na nákupy při poklesech zatím nedošlo

V červnu index S&P 500 v dolaru poklesl o -8,39%, oslabující koruna jeho ztráty ale kompenzovala na výsledných -5,86%.

Přestože se v jednu chvíli zdálo, že se již blížíme hranici pro zahájení nákupů při poklesech, nakonec se tak nestalo.

Červen se nesl v trendu jestřábí politiky centrálních bank po celém světě, když se rozhodly jít se sazbami ještě výše. Ať už šlo o FED, ECB, Švýcarskou či Českou národní banku. Účastníci trhu na zvyšování sazeb reagují odprodáváním části akcií v přípravě na možnost recese. Tím snižují jejich ceny, což paradoxně může vést k samo-naplňujícímu se proroctví. Centrální banky však na výběr nemají, jsou v extrémně komplikované pozici a konat musí.

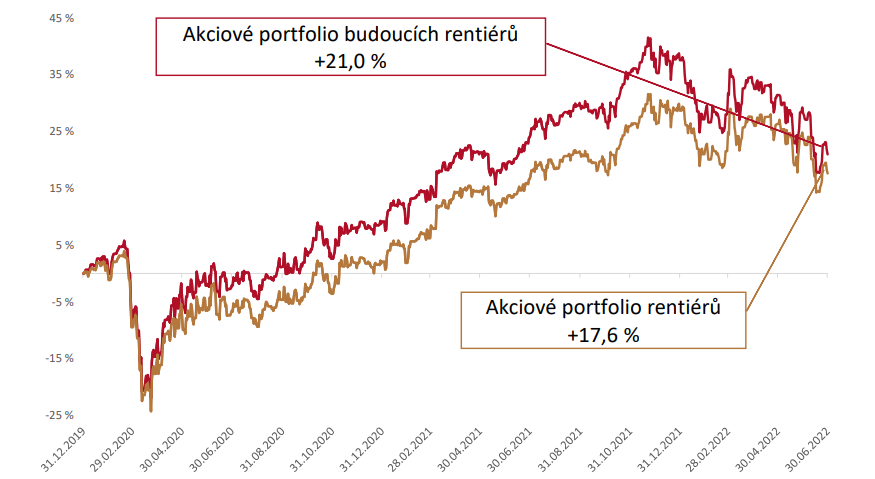

Akciová složka portfolia budoucích rentiérů totiž v červnu 2022 klesla o -5,65%, u rentiérů o -5,09%.

Od začátku roku 2022 do konce června je akciové portfolio budoucích rentiérů -12,0% a rentiérské portfolio -8,6%.

Od 1. ledna 2020, tedy za 30 měsíců, vyrostlo modelové akciové portfolio pro budoucí rentiéry o +21,0% a rentiérské portfolio o +17,6%.

Větší detaily o tom, co se dělo na trzích, jak si trhy vedou z pohledu jejich fundamentálního ocenění i jak na vývoj na trzích reagují drobní investoři, najdete ve 40stránkovém vydání Rentiér 7-8/2022, který připravujeme pro naše klienty a odběratele analytického servisu.