Americké akcie za sebou mají 11 let růstu a jsou opět na novém maximu.

Podle některých jsou nesmyslně nadhodnocené a je na nich vytvořena cenová bublina, která již velmi brzy musí prasknout.

Jak to tedy je – není nebezpečné investovat do akcií?

Z čeho vycházejí varování

O (ne)vytváření bubliny na amerických akciových trzích jsme již polemizovali v článku na začátku letošního roku i v přehledu argumentů publikovaných na podzim roku loňského. Proto připomeňme, že tehdy i nyní hodnotíme americký akciový trh jako celek.

Aktuální hlasy varující před bublinou se však často ozvaly především kvůli konkrétním titulům, na kterých má být vytvořena bublina.

Nejčastěji bývá zmiňována situace kolem společnost GameStop.

Ukázková bublina jménem GameStop

Pro připomenutí: GameStop je americký řetězec prodávající videohry, který se dostal kvůli koronavirové pandemii do velkých problémů. Výrazně narostly jeho dluhy a tak ohlásil, že v rámci úsporných opatření zavře téměř 500 prodejen.

To pochopitelně vyvolalo nedůvěru velkých investorů, kteří vsadili na další propad ceny akcií GameStopu. Sázka na pokles se nazývá „short“.

Proti tomu se ale „vzbouřila“ část drobných investorů a fanoušků této firmy, kteří se sdružili na diskusním fóru Reddit. Rozhodli se nakupovat co nejvíce akcií GameStopu a jejich cenu tím vyhnat co nejvýše.

A to se jim také podařilo. Cena akcií společnosti GameStop díky tomu stoupla během několika dnů ze 17 dolarů v jednu chvíli až ke 347 dolarům. A pak opět rychle poklesla.

Podobná aktivita drobných investorů sdružených na internetu vystřelila nahoru také ceny akcií provozovatele sítí kin AMC, výrobce telefonů BlackBerry a na přelomu ledna a února byl vidět podobný pokus na stříbře.

U akcií GameStopu šlo v podstatě o klasickou bublinu. Když cena nějakého aktiva vyroste během chvíle o 2000 % procent, tak to jednoduše není normální a většinou to znamená, že ten, kdo přišel pozdě přijde o hodně peněz.

Je možné, že „přirozenějším“ způsobem jsou na trhu investory nadhodnocené i některé další jednotlivé tituly (zmiňována bývá například Tesla, která v roce 2020 posílila o téměř 695 %). Ale to nemusí nic vypovídat o trhu jako celku.

Hodnoťme trh jako celek

Akciový trh jako celek ale zahrnuje tak velké množství titulů, že usuzovat na jeho vývoj ze situace dvou tří specifických společností (a za dost specifických okolností) prostě nelze.

Přesto ty hlasy vyjadřující obavu o další růst trhů zesílily.

Růst pozorujeme již několik let a trhy dosahují nových a nových maxim.

Je možné, aby rostly dál, nebo se máme připravit v brzké době na hlubší propad?

Jednoduchou odpovědí je, že trhy mohou růst ještě klidně deset let a přitom dosahovat nových a nových maxim!

Aktéři na trhu dále investují

I přes ta varování o bublině, která musí splasknout, trhy i nyní nadále rostou.

Je potřeba si uvědomit, že na trhu operuje obrovské množství investorů, ať už individuálních, či institucionálních, kteří mají znalosti, zkušenosti a analyzují trh ze všech možných stran.

Zkušení investoři jednají více méně racionálně. Informace a analýzy mají včas. Většinou nejednají pod vlivem emocí jako někteří méně vzdělaní investoři, kteří se řídí tím, co se píše v médiích.

Mýlit se samozřejmě může každý, ale z chování zkušených investorů můžeme vidět, že se z trhu nestahují.

Porovnání s dlouhými býčími trhy

Býčí trh na amerických akciích – tedy období, kdy finanční trhy a ceny aktiv na nich rostou – sledujeme prakticky trvale od roku 2009.

Samozřejmě záleží na definici býčího trhu. V průběhu let jsme viděli poklesy, které učebnicovou definici býčího trhu přerušily (-30 % v březnu 2020), ale růst zpět byl vždy poměrně rychlý.

Podle některých definic byl tedy býčí trh přerušen a nejednalo by se tak podle nich ani o jeden dlouhý býčí trh, ale několik menších, které byly přerušeny kratšími poklesy. Tyto poklesy se však rychle vrátily zpět na rostoucí trajektorii.

2009 – 2021 už je slušně dlouhá doba. Ale rozhodně to nemusí znamenat, že by musel být bezprostředně za dveřmi pokles.

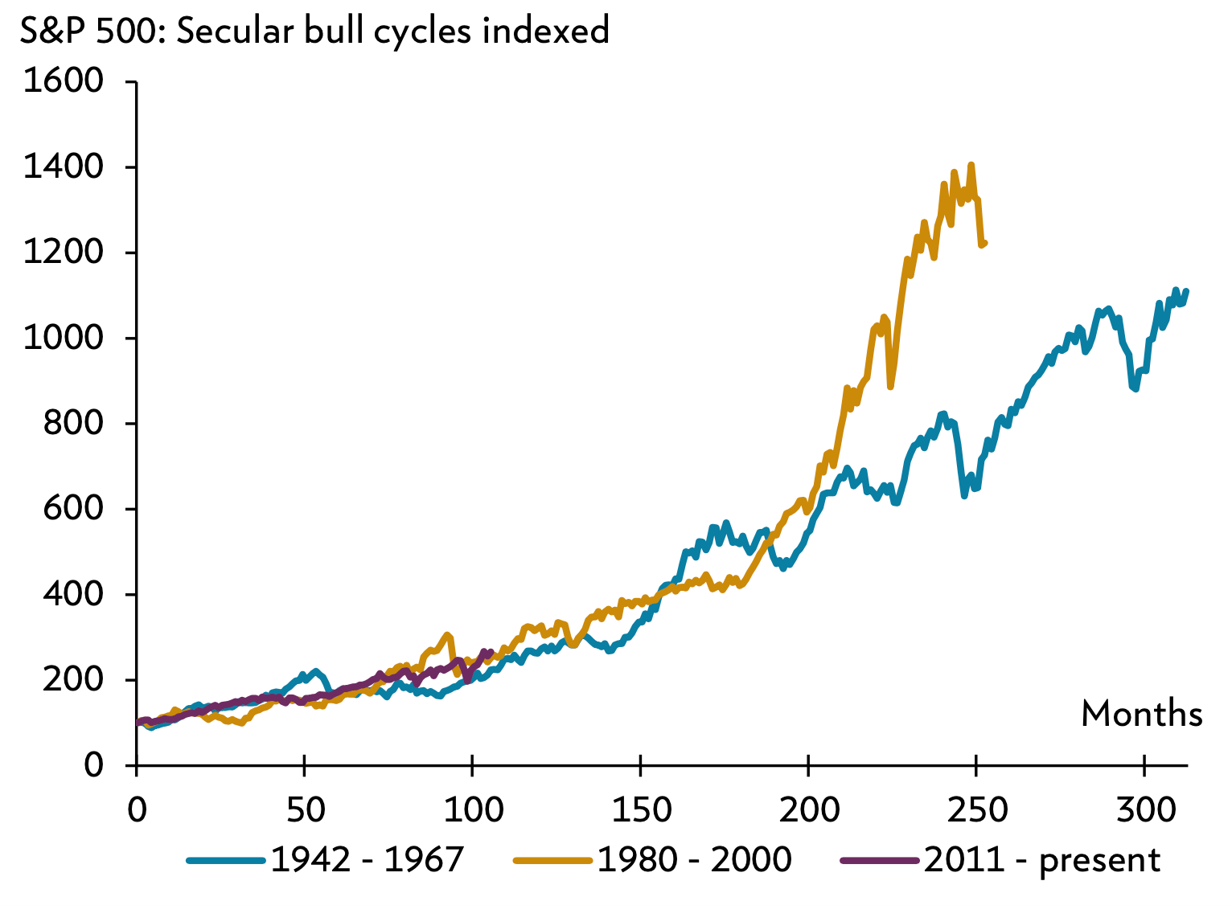

Z historie víme, že býčí období byla i mnohem delší. Podívejme se na roky 1942–1967 a 1980–2000. Po takovém růstu pak skutečně došlo ke splasknutí bubliny (o tom ještě dále), počátku krize a v obou případech k následné ekonomicky „ztracené“ dekádě.

Růstová období neznamenají, že trh roste jen vzhůru. I v průběhu býčích období můžeme zaznamenat krátké propady i třeba kolem 20 – 30%, které se poměrně rychle srovnaly.

Podobné korekce, jak se těmto propadům říká, jsme zažili i při té nynější růstové periodě. Například v letech 2011, 2018 nebo naposledy na jaře 2020.

Podobnou korekcí byl například slavný „krach“ na burze v roce 1987, kdy však trhy za rok a půl ztráty vymazaly. A následně až do roku 2000 pokračovaly v růstu.

Pokles někdy přijde – ale jaký a kdy?

Obě předchozí dlouhá růstová období, která uvádíme pro srovnání, byla ukončena silným pádem trhů a příchodem delších období, která byla opravdu špatná.

Po roce 1967 přišla stagflace, nestabilita trhů a začátek hospodářsky slabé dekády 70. let, kde ještě ekonomické problémy zhoršily ropné krize.

V roce 2000 způsobilo pád trhů prasknutí technologické bubliny a následovalo ekonomicky nestabilní desetiletí, na jehož konci udeřila hospodářská krize let 2008 a 2009.

Ale vidíme, že obě předchozí dlouhá růstová období (při zanedbání těch krátkodobých poklesů) byla mnohem delší než 10 let.

Čekat tedy pokles jen proto, že za sebou máme 10 let růstu trhů, nemusí mít žádný reálný základ.

Naopak nemusí být nereálné, že trhy porostou dalších několik let, jak vidíme na srovnání s minulostí.

Kdybychom zasadili dnešní pesimistické předpovědi do těch minulých růstových období:

Investor, který by v obdobích po roce 1942 v prvním případě a v roce 1980 v případě druhém sázel po 10 letech růstu na pokles trhů, by nakonec přišel v prvním případě o 15 a v druhém případě o 10 let dalšího růstu!

Sledujme tempo růstu

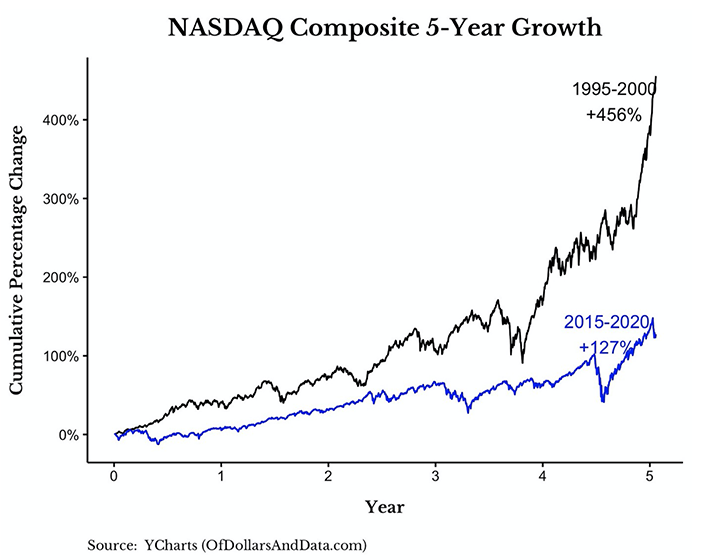

Při pohledu na srovnávací graf jednotlivých dlouhých býčích období vidíme, že konec každého období byl předznamenán tak prudkým růstem, kde už se dalo pochybovat o jeho racionálnosti a byl to signál nafukování určité bubliny.

Současné tempo růstu cen amerického akciového trhu ale není nikterak šílené a uchovává si dlouhodobě poměrně stálou úroveň.

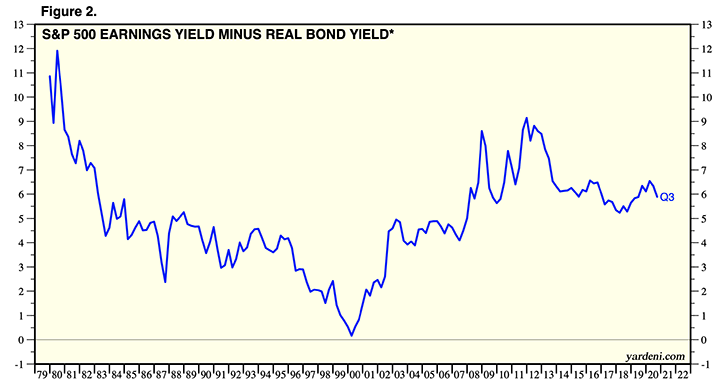

Sledujme tedy spíše tempo růstu a zda toto tempo odráží růst tisků společností. Výrazné odchýlení těchto hodnot může být potom signálem té opravdu se tvořící bubliny.

Růst zisků společností od krizového roku 2009 růst cen akcií v uplynulém desetiletí zatím ale dostatečně ospravedlňuje.

Volatilita je normální

Zároveň platí, že volatilita trhů tu byla, je a bude. Náhlé poklesy se mohou objevit i v období růstu.

Takové poklesy by nás ale neměly překvapovat. Pokles nemusí nutně znamenat, že přišla krize.

Poklesy o 5 či 10 procent jsou naprosto běžné i několikrát do roka. I větší poklesy, klidně o 15 či 20 procent, mohou přijít a zase odejít.

Připravte se na různé scénáře

Uvedená srovnání a argumenty neznamenají, že bychom si byli jistí nebo dokonce sázeli na to, že trh následující desítky let poroste.

Budoucnost je vždy neznámá a je dobré pracovat s různými scénáři vývoje.

Uvedená srovnání nám ukazují, že spoléhat se na scénář krize a čekat na „armageddon“ se nemusí vyplácet.

Trh nám může utéct a stažení z trhu nyní může znamenat, že se připravíme o zajímavé zisky z pokračujícího růstu, který může být hnán třeba rostoucí inflací.

My s klienty nespekulujeme na růst ani na pokles, protože jim chceme pomoci dosáhnout jejich cíle – nejčastěji finanční nezávislosti – a víme, že je potřeba být v portfoliu připraven na různé scénáře budoucnosti.